Einkünfte aus Gewerbebetrieb bilden einen zentralen Prüfungsbereich im Einkommensteuerrecht und erfassen den Großteil der wirtschaftlichen Aktivitäten. Dies umfasst sowohl die Einkünfte kleinerer Geschäfte wie eines Kiosks als auch großer Unternehmen wie Maschinenfabrikanten. Daher ist es entscheidend, sowohl die Qualifikationsvoraussetzungen als auch die Ermittlungsvorschriften für diese Einkünfte zu kennen.

Im EStG werden die Einkünfte aus Gewerbebetrieb in drei Paragraphen behandelt:

- § 15 EStG: Einkünfte aus laufenden Tätigkeiten von gewerblichen Einzelunternehmen, gewerblichen Mitunternehmerschaften – ob originär, infiziert oder gewerblich geprägt – und in bestimmten Fällen von einem Komplementär einer KGaA.

- § 16 EStG: Regelungen zur Beendigung gewerblicher Tätigkeiten.

- § 17 EStG: Bedingungen für die Veräußerung von Anteilen an Kapitalgesellschaften, die im Privatvermögen gehalten werden.

Prüfungstipp

Einkünfte aus Gewerbebetrieb sind das Herzstück jeder Klausur, sei es in der Steuerfachangestelltenprüfung oder in der Weiterbildung zum Steuerfachwirt oder im Examen zum Steuerberater.

Es ist empfehlenswert, sich in diesem Bereich intensiv vorzubereiten und keine Lücken im Wissen zu lassen. Sowohl die Grundlagen als auch vertiefende Themen sollten gründlich verstanden werden, um die Prüfung erfolgreich zu absolvieren. Es gibt oft Überschneidungen mit dem Bilanzsteuerrecht. Insbesondere die Normen des HGB und EStG (vor allem §§ 4 bis 7i EStG) bilden die Grundlage zur Ermittlung des korrekten Einkommens, d.h. des Gewinns aus Gewerbebetrieb.

Weitere interessante Inhalte zum Thema

-

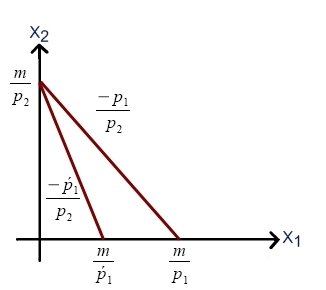

Einkommensänderungen und Preisänderungen

Vielleicht ist für Sie auch das Thema Einkommensänderungen und Preisänderungen (Theorie der Haushaltsnachfrage) aus unserem Online-Kurs Mikroökonomie interessant.