Inhaltsverzeichnis

- Sonderausgaben

- Systematische Stellung der Sonderausgaben

- Sonderausgaben als Aufwendungen

- Allgemeine Ausführungen

- Nichtabzugsfähigkeit privater Lebensführungsaufwendungen

- Sonderausgaben als Ausnahme

- Abzugsberechtigung

- Behandlung bei Ehegatten

- Abzugszeitpunkt

- Wirtschaftliche Belastung

- Zeitpunkt des Sonderausgabenabzugs

- Erstattung von Sonderausgaben

- Persönliche Abzugsberechtigung

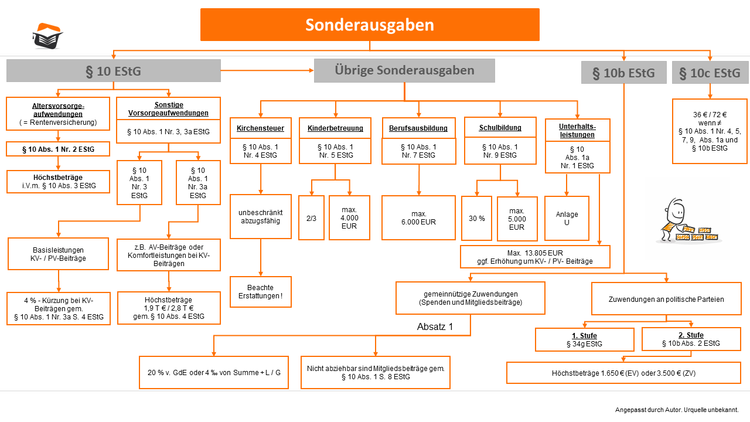

- Übersicht

Sonderausgaben

Der nachfolgende Abschnitt beschäftigt sich mit den Sonderausgaben. Die Sonderausgaben sind Ausdruck des subjektiven Nettoprinzips und von der Systematik des Steuergesetzes her der privaten Sphäre des Steuerpflichtigen zuzuordnen. Sie werden jedoch sehen, dass der Gesetzgeber sich hier nicht sauber an die Systematik hält und eine Vielzahl von Aufwendungen unter den Sonderausgabenabzug fallen.

Die größte Relevanz besitzen hierbei mit Sicherheit die Vorsorgeaufwendungen, aber auch die Aufwendungen für die Berufsausbildung und Unterhaltsleistungen sind immer wieder Thema in den Prüfungen. Die Sonderausgaben sind also ein weites Feld und sollten daher sorgsam studiert werden, damit keine Berücksichtigung oder Ausnahme übersehen wird, die ggf. wichtige Punkte in der Klausur bedeuten.

Eine große Rolle in der öffentlichen Debatte spielen immer wieder die Abzugsfähigkeit der Ausgaben für die erste Berufsausbildung. Sonderausgaben sind immer wieder Gegenstand der Prüfungen, vor allem der Abzug der Sozialversicherungsbeiträge im Kontext von Einkünften aus nichtselbständiger Arbeit ist ein beliebtes Thema und wird nicht nur im Rahmen der Steuerfachwirtprüfung, sondern auch in der Steuerberaterprüfung immer wieder abgefragt.

Expertentipp

Sie sollten im Rahmen ihrer Vorbereitung in jedem Fall Aufgaben mit gängigen Sonderausgaben behandeln, damit Sie eine gewisse Routine in der Aufgabenbearbeitung entwickeln. Die Unterhaltszahlungen, Schulgeld und Vorsorgeaufwendungen sind immer wieder Themenbereiche, die als Sachverhalt in einer eigentlichen Aufgabe mit dem Schwerpunkt auf die Unternehmensbesteuerung angehangen werden.

Systematische Stellung der Sonderausgaben

Die Sonderausgaben, die nach § 2 Abs. 4 EStG vom Gesamtbetrag der Einkünfte abziehbar sind, stellen Ausgaben des Steuerpflichtigen aus der Privatsphäre dar. Es sind mithin Privatausgaben.

Viele Sonderausgabenregelungen stellen sogenannte Sozialzwecknormen dar. Unter die Sozialzwecknorm fällt der Spendenabzug nach § 10b EStG sowie die Abzüge nach §§ 10e bis 10g EStG.

Sonderausgaben sind Ausgaben der privaten Sphäre, die in keinem wirtschaftlichen Zusammenhang mit den Einkunftsarten stehen. Gemäß § 10 Abs. 1 S. 1 EStG sind Ausgaben nur dann als Sonderausgaben abzugsfähig, sofern es sich nicht um Betriebsausgaben oder Werbungskosten handelt. Sonderausgaben sind eine ausdrückliche Ausnahme von dem Abzugsverbot des § 12 EStG.

Sonderausgaben als Aufwendungen

Sonderausgaben werden gemäß § 2 Abs. 4 EStG vom Gesamtbetrag der Einkünfte abgezogen.

Sie stellen Aufwendungen dar und müssen zu einer tatsächlichen wirtschaftlichen Belastung bei dem Steuerpflichtigen geführt haben. Es muss gemäß H 10.1 EStH "Abzugshöhe/Abzugszeitpunkt" eine tatsächliche Zahlung erfolgen.

Sonderausgaben sind nicht allgemein definiert, sondern werden abschließend im Gesetz aufgezählt:

- die Beiträge zur Rentenversicherung,

- die Beiträge zum Aufbau einer kapitalgedeckten Altersversorgung gemäß § 10 Abs. 1 Nr. lit. b lit. aa EStG und Beiträge zur Berufsunfähigkeitsversicherung gemäß § 10 Abs. 1 Nr. 2 lit. b lit. bb EStG,

- die Beiträge zur Krankenversicherung zur Abdeckung der Basisversorgung gemäß § 10 Abs. 1 Nr. 3 lit. a EStG,

- die Beträge zur gesetzlichen Pflegeversicherung § 10 Abs. 1 Nr. 3 lit. b EStG,

- die Beiträge zur Krankenversicherung über die Basisversicherung hinaus gemäß § 10 Abs. 1 Nr. 3a EStG,

- die gezahlte Kirchensteuer gemäß § 10 Abs. 1 Nr. 4 EStG,

- gemäß § 10 Abs. 1 Nr. 5 EStG zwei Drittel der anfallenden Kinderbetreuungskosten bis maximal 4.000 € pro Jahr,

- gemäß § 10 Abs. 1 Nr. 7 EStG Aufwendungen für die eigene Berufsausbildung bis 6.000 € im Jahr,

- und gemäß § 10 Abs. 1 Nr. 9 EStG 30 % des aufgewendeten Schulgeldes bis maximal 5.000 € pro Jahr.

Für Sonderausgaben gilt grundsätzlich, dass es auf den Zeitpunkt der Zahlung ankommt. Jedoch kann es auch hier Ausnahmen geben, sofern beispielsweise die Vorschriften zur AfA zur Anwendung kommen:

Beispiel

Johann macht seine erste Berufsausbildung zum Systeminformatiker. Er hat sich hierfür am 01.01.01 ein Notebook der neusten Generation für 3.000 € gekauft. Er kann nun für die Jahr 01, 02 und 03 jeweils 1.000 € Sonderausgaben gemäß § 10 Abs. 1 Nr. 7 EStG geltend machen, sofern eine Nutzungsdauer von drei Jahren unterstellt wird.

Allgemeine Ausführungen

Das deutsche Einkommenssteuergesetz enthält komplexe Regelungen zur Ermittlung des steuerpflichtigen Einkommens, insbesondere im Hinblick auf die Abzugsfähigkeit von Ausgaben im Zusammenhang mit der privaten Lebensführung und Sonderausgaben. Im Folgenden wird ein Überblick über die relevanten Bestimmungen und deren praktische Anwendung gegeben.

Nichtabzugsfähigkeit privater Lebensführungsaufwendungen

Gemäß § 12 des Einkommenssteuergesetzes sind Aufwendungen für die private Lebensführung grundsätzlich nicht von der Einkommenssteuer abzugsfähig. Dies bedeutet, dass Ausgaben, die ausschließlich dem privaten Leben zuzuordnen sind, nicht steuerlich geltend gemacht werden können.

Sonderausgaben als Ausnahme

Eine wichtige Ausnahme von dieser Regel bilden die Sonderausgaben. Obwohl sie durch die private Lebensführung veranlasst sind, können sie unter bestimmten Umständen steuerlich abgezogen werden. § 10 Abs. 1 EStG legt fest, dass diese Aufwendungen weder als Betriebsausgaben noch als Werbungskosten zu behandeln sind. Die Arten der abzugsfähigen Sonderausgaben werden in den §§ 10 bis 10b EStG erschöpfend aufgelistet. Ein typisches Beispiel für eine Sonderausgabe ist der Abzug von Spenden oder Kirchensteuer.

Abzugsberechtigung

Die Person, die die steuerliche Abzugsberechtigung in Anspruch nehmen kann, ist der Steuerpflichtige, auf den die jeweilige Ausgabe zurückgeht und der sie selbst bezahlt hat.

Behandlung bei Ehegatten

Im Falle von Ehegatten ist zu beachten, dass bei einer Einzelveranlagung die Aufwendungen demjenigen Ehepartner zuzurechnen sind, der sie tatsächlich geleistet hat, wie in § 26a Abs. 2 S. 1 EStG festgelegt. Bei einer Zusammenveranlagung, gemäß § 26b EStG, werden die Ehegatten jedoch als ein Steuerpflichtiger behandelt, sodass die genaue Zuordnung der Aufwendungen weniger relevant ist.

Abzugszeitpunkt

Der Zeitpunkt, zu dem die Ausgaben steuerlich abgezogen werden können, richtet sich nach H 10.1 EStH in Verbindung mit § 11 Abs. 2 EStG. Hierbei ist das Kalenderjahr maßgeblich, in dem die Ausgaben tatsächlich geleistet wurden.

Wirtschaftliche Belastung

Die wirtschaftliche Belastung ist eine zwingende Voraussetzung für den Abzug als Sonderausgaben. Stehen Zahlungen etwa eine Gegenleistung gegenüber, so ist der Steuerpflichtige nicht wirtschaftlich belastet und er kann die Ausgaben nicht als Sonderausgaben geltend machen.

Beispiel

Hans kauft sich für seine erste Berufsausbildung eine Reihe von Büchern im Wert von 800 €. Die Aufwendungen bekommt er jedoch von seinem Chef erstattet.

Hans ist durch die Zahlung nicht wirtschaftlich belastet, da er die Aufwendungen erstattet bekommt. Er kann die Ausgaben somit nicht als Sonderausgaben gemäß § 10 Abs. 1 Nr. 7 EStG geltend machen.

Zeitpunkt des Sonderausgabenabzugs

Sonderausgaben sind nach Maßgabe des § 11 Abs. 2 EStG grundsätzlich im Zeitpunkt der Leistung abzuziehen. Bestimmte Sonderausgaben wie beispielsweise die Kirchensteuer können erstattet werden. In diesen Fällen kürzt die Finanzverwaltung zunächst abziehbare Sonderausgaben der gleichen Art im Veranlagungszeitraum der Erstattung. Der Ansatz gilt jedoch nur für gleichartige Sonderausgaben. In anderen Fällen ist eine Korrektur gemäß § 175 Abs. 1 S. 1 Nr. 2 AO rückwirkend für das Jahr der Zahlung vorzunehmen.

Erstattung von Sonderausgaben

Grundsätzlich sind erstattete Sonderausgaben mit gleichartigen Sonderausgaben im Veranlagungszeitraum zu verrechnen, H 10.1 EStH "Abzugshöhe/Abzugszeitpunkt" 1. Spiegelstrich.

Beispiel

S hat in 01 Vorauszahlungen zur Kirchensteuer in Höhe von 1.000 EUR geleistet und für das Vorjahr 00 eine Erstattung von 500 EUR erhalten. Somit sind nach § 10 Abs. 1 Nr. 4 EStG in 01 500 EUR abzugsfähig.

Ob die Sonderausgaben gleichartig sind, richtet sich nach deren Sinn und Zweck sowie deren wirtschaftlicher Bedeutung und Auswirkungen für den Steuerpflichtigen. Bei Versicherungsbeiträgen kommt es auf die Funktion der Versicherung und das abgesicherte Risiko an.

Bei Aufwendungen i.S.d. § 10 Abs. 1 Nr. 2 bis 3a EStG ist ein Erstattungsüberhang zunächst mit anderen Aufwendungen der jeweiligen gleichen Nummer zu verrechnen, § 10 Abs. 4b S. 2 EStG. Auch steuerfreie Zuschüsse sind als erstattete Aufwendungen zu berücksichtigen, § 10 Abs. 4b S. 1 EStG.

In den Fällen des § 10 Abs. 1 Nr. 3 und 4 EStG ist ein Erstattungsüberhang dem Gesamtbetrag der Einkünfte des laufenden Veranlagungszeitraums hinzuzurechnen, § 10 Abs. 4b S. 3 EStG.

Beispiel

S hat für das Jahr 01 Kirchensteuervorauszahlungen von 2.000 EUR geleistet und für das Jahr 00 eine Erstattung von 4.000 EUR erhalten. Nach Verrechnung der Erstattung ist ein Sonderausgabenabzug bei den Kirchensteuern im Sinne des § 10 Abs. 1 Nr. 4 EStG in 01 nicht möglich, der Erstattungsüberhang ist vielmehr dem Gesamtbetrag der Einkünfte 01 hinzuzurechnen, § 10 Abs. 4b S. 3 EStG.

Persönliche Abzugsberechtigung

Ein Abzug von Sonderausgaben kann nur vorgenommen werden, wenn jemand wirtschaftlich belastet ist. Problematisch kann dies bei der Zahlungsübernahme durch Dritte sein. Ein typisches Beispiel ist der Auszubildende, der entsprechende Unterstützung durch Kostenübernahme von den Eltern erhält. Die Beurteilung richtet sich nach den Ausführungen des BFH zum Drittaufwand aus dem Bereich der Einkünfte. In den meisten Fällen, auch bei direkter Zahlung durch Dritte, kann davon ausgegangen werden, dass der jeweilige erst dem Steuerpflichtigen die Mittel zur Verfügung stellt und er dann selbst mit den Sonderausgaben belastet ist. Sonderausgabenabzüge sind zulässig, wenn sie ins Ausland gehen oder wenn sie aus dem Ausland geleistet werden.

Prüfungstipp

Es sollte beachtet werden, dass der Sonderausgabenabzug für beschränkt Steuerpflichtige in der Regel gemäß § 50 Abs. 1 S. 3 ff. EStG nicht möglich ist. Die Ausnahme nach § 50 Abs. 1 S. 4 EStG sollte geprüft werden! Die Beschränkung des Abzugs gilt meist nicht für EU-Ausländer, da dies einen Verstoß gegen die Grundfreiheit darstellen würde.