Inhaltsverzeichnis

- Zinsschrankenregelung

- Einführung

- Hintergrund

- Regelungsbereich des § 4h Abs. 1 EStG

- Grundregelung der Zinsschranke

- EBITDA

- Grundbeispiel ohne Ausnahmetatbestände

- EBITDA-Vortrag

- Zinsvortrag

- Erweiterte Vorschriften für Körperschaften § 8a KStG

- § 8a KStG - Allgemein

- Regelungsbereich des § 4h Abs. 2 EStG

- Ausnahmen vom Abzugsverbot der Zinsschranke (Absatz 2)

- Freigrenze

- Konzernklausel

- Einschränkung der Öffnungsklausel (§ 8a Abs. 2 KStG)

- Eigenkapitalquoten - Escape

- Eigenkapitalquoten - Allgemein

- Eigenkapitalquoten - Rechnungslegungsstandards

- Eigenkapitalquoten – Wahlrechte

- Eigenkapitalquoten – rechnerische Korrekturen

- Einschränkung der Escape-Klausel - § 8a Abs. 3 KStG

- Zusammenfassung der Ausnahmetatbestände

- Definitionen - § 4h Absatz 3 EStG

- Maßgeblicher Gewinn

- Zinsaufwendungen

- Zinserträge

- Auf- und Abzinsung

- BEISPIEL – entsprechend Rz.27, BMF v. 04.07.08

Zinsschrankenregelung

Einführung

Die Zinsschrankenregelung wird grundsätzlich in § 4h EStG geregelt und ist über § 8 Abs. 1 KStG auch für Körperschaften anzuwenden. Darüber hinaus wird die Zinsschrankenregelung für Körperschaften über den § 8a KStG modifiziert. Wie sich bereits aus dem Begriff “Zinsschrankenregelung” herleiten lässt, wird durch die Vorschriften der Betriebsausgaben-Abzug für Zinsaufwendungen besonderes geregelt/ teilweise eingeschränkt.

Der Grundgedanke der Zinsschranke ist die Begrenzung des Zinsaufwendungsabzugs im Rahmen der Einkommensermittlung. Hierdurch soll verhindert werden, dass der Steuerpflichtige den Ertrag seines Unternehmens durch Zinszahlungen an (konzernzugehörige) Fremdkapitalgeber (übermäßig) reduzieren kann.

Hintergrund

Der Grund, warum die Beschränkung des Zinsabzugs eingeführt wurde, sind die sogenannten Leverage-Buy-Outs ("LBOs"), bei denen der Käufer einer Gesellschaft den Kaufpreis zu einem hohen Teil durch Fremdkapital finanziert. Durch eine Verschmelzung der fremdfinanzierten Käufergesellschaft mit der gekauften Gesellschaft oder durch Bildung einer Organschaft zwischen diesen beiden Gesellschaften erreicht man, dass die Zinsaufwendungen mit den operativen Einkünften der gekauften Gesellschaft verrechnet werden und somit in Summe weniger oder keine Steuern mehr gezahlt werden.

Bis zur Unternehmensteuerreform 2008 gab es deshalb in § 8a KStG a.F. eine Regelung zur schädlichen Gesellschafterfremdfinanzierung, die den Zinsabzug bei Gesellschaften beschränkte, wenn eine bestimmte Eigenkapital/Fremdkapital-Quote nicht erreicht wurde. Diese Regelung galt jedoch nur für Zinsen, die an Gesellschafter gezahlt wurden, so dass Zinsen an Dritte (wie Kreditinstitute) weiterhin unbeschränkt abziehbar waren. Der deutsche Gesetzgeber entschloss sich daher ab 2008 die Zinsschranke einzuführen, die die Abziehbarkeit von Zinsaufwendungen unabhängig vom Gläubiger regelt.

Grundgedanke der Zinsschranke nach § 4h EStG und § 8a KStG ist daher die allgemeine Begrenzung der Fremdfinanzierung und die Stärkung der Eigenkapitalausstattung. Steuerlich wird dies durch eine Beschränkung des Abzugs von Schuldzinsen als Betriebsausgabe angeregt.

Regelungsbereich des § 4h Abs. 1 EStG

Grundregelung der Zinsschranke

Nach § 4h Abs. 1 S. 1 HS. 1 EStG sind Zinsaufwendungen zunächst nur bis zur Höhe der Zinserträge zum Betriebsausgabenabzug zugelassen. Sollten die Zinsaufwendungen die Zinserträge übersteigen, ist der übersteigende Teil nach HS. 2 nur bis zur Höhe des so genannten „verrechenbaren EBITDA“ abzugsfähig. Das verrechenbare EBITDA beträgt dabei 30% des EBITDA.

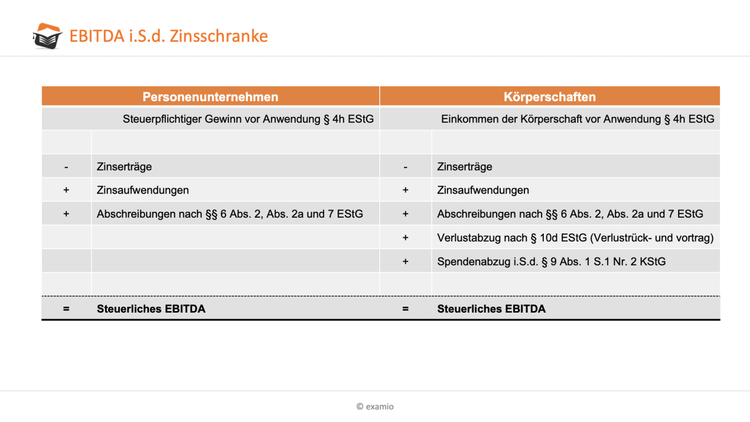

EBITDA

Das steuerliche EBITDA ist grundsätzlich der steuerliche Gewinn vor Abzug/ Berücksichtigung von Zinsaufwendungen und Abschreibungen. Bei Körperschaften tritt an die Stelle des maßgeblichen Gewinns jedoch das nach den Vorschriften des EStG und KSTG ermittelte Einkommen, wobei die §§ 4h, 10d EStG und 9 Abs. 1 S. 1 Nr. 2 KStG zur Herleitung des EBITDA keine Anwendung fin-den.

Beispiel

Grundbeispiel ohne Ausnahmetatbestände

Die A-GmbH erwirtschaftete im Jahr 01 ein maßgebliches Einkommen von 3.500.000 €. Bei der Ermittlung des Einkommens wurden Abschreibungen auf das Firmengebäude und Maschinen i.H.v. 1.100.000 € berücksichtigt. Da die A-GmbH für den Erwerb des Firmengebäudes und die Maschinen ein hohes Darlehen bei ihrer Schwestergesellschaft aufgenommen hatte, fielen im VZ 01 Zinsaufwendungen von 4.200.000 € an, die bei der Ermittlung des Einkommens als Betriebsausgaben in Abzug gebracht worden waren. Aus Darlehen, die die A-GmbH selbst vergeben hatte, erzielte sie allerdings auch Betriebseinnahmen i.H.v. 700.000 €.

Nach § 8 Abs. 1 KStG i.V.m. § 4h Abs. 1 S. 1 EStG dürfen Zinsaufwendungen (ohne Berücksichtigung etwaiger Ausnahmetatbestände) zunächst nur i.H.d. Zinserträge als Betriebsausgaben berücksichtigt werden (hier als 700.000 €). Darüber hinaus dürfen Zinsaufwendungen bis zur Höhe des verrechenbaren EBITDA gewinnmindernd berücksichtigt werden. Das verrechenbare EBITDA ermittelt sich im VZ 01 wie folgt:

| Maßgebliches Einkommen | 3.500.000 € | |

| Zinserträge VZ 01 | - | 700.000 € |

| (laufende) Zinsaufwendungen VZ 01 | + | 4.200.000 € |

| Abschreibungen VZ 01 | + | 1.100.000 € |

| EBITDA | = | 8.100.000 € |

| x | 30 % | |

| Verrechenbares EBITDA | = | 2.430.000 € |

Aufgrund der Zinsschrankenregelung dürfen die Zinsaufwendungen den Gewinn somit nur im folgenden Rahmen vermindern:

| Zinsaufwendungen insgesamt: | 4.200.000 € | |

| Davon als Betriebsausgaben abzugsfähig: | ||

| Aufwendungen i.H.d. Zinsertrags | 700.000 € | |

| Aufwendungen i.H.d. verrechenbaren EBITDA | 2.430.000 € | |

| = abziehbare BA | 3.130.000 € | |

Von den im VZ 01 angefallenen Zinsaufwendungen dürfen somit nur 3.130.000 € bei der Ermittlung des steuerlichen Einkommens berücksichtigt werden. Der übersteigende Teil der Zinsaufwendungen, also 1.070.000 € stellen im VZ 01 nicht abzugsfähige Betriebsausgaben dar.

EBITDA-Vortrag

Das verrechenbare EBITDA erhöht die Abzugsfähigkeit der Zinsaufwendungen, indem es einen zusätzlichen Abzugsrahmen der Zinsaufwendungen von 30% des EBITDA schafft.

Übersteigt nun das verrechenbare EBITDA die Nettozinsaufwendungen (Zinsaufwendungen - Zinserträge), ist dieser übersteigende Teil als EBITDA-Vortrag in die folgenden fünf Wirtschaftsjahre vorzutragen (§ 4h Abs. 1 S. 3 HS. 1 EStG). Durch den EBITDA-Vortrag wird also in den Folgejahren ein zusätzliches Abzugsvolumen für Zinsaufwendungen geschaffen.

Vom EBITDA-Vortrag werden denklogisch nur Fallgestaltungen erfasst, in denen die Zinsaufwendungen in voller Höhe nach Absatz 1 Satz 1 abzugsfähig gewesen sind, weshalb der Abzugsrahmen des verrechenbaren EBITDA nicht vollständig ausgeschöpft wurde.

Dabei ist zu beachten, dass ein EBITDA-Vortrag in den Fällen nicht entsteht, in denen die Zinsschrankenregelung aufgrund einer der Ausnahmeregelungen des § 4h Abs. 2 EStG nicht anzuwenden ist (§ 4h Abs. 1 S. 3 Hs. 2 EStG).

Dadurch, dass der EBITDA-Vortrag ein zusätzliches Abzugsvolumen für Zinsaufwendungen in Folgejahren schafft, kann dieser durchaus vorteilhaft für die Unternehmen sein. Während die Höhe des EBITDA-Vortrags nicht begrenzt ist, ist der Vortrag zeitlich auf die fünf folgenden Wirtschaftsjahre begrenzt, wobei der Vortrag gem. § 4h Abs. 4 EStG von Amts wegen im Rahmen einer gesonderten Feststellung festzustellen ist. Wird der Betrieb übertragen oder aufgegeben, geht ein noch bestsehender EBITDA-Vortrag unter (§ 4h Abs. 5 S. 1 EStG).

Der EBITDA-Vortrag kann in den Folgejahren jedoch nur im Rahmen der Verwendungsregelung des § 4h Abs. 1 S. 4 EStG genutzt werden. Satz 4 macht dabei Vorgaben im Hinblick auf die laufenden Zinsaufwandüberhänge und im Hinblick auf die Rheinfolge der EBITDA-Nutzung.

- Voraussetzungen für die Nutzung des EBITDA-Vortrags ist, dass die Zinsaufwendungen nach Satz 1 nicht abzugsfähig sind. Das bedeutet, dass der negative Zinssaldo (Zinsaufwendungen > Zinserträge) das verrechenbare EBITDA des laufenden Jahres übersteigen muss, der übersteigende Teil daher nicht abzugsfähig ist.

- Erst wenn dies der Fall ist, können die EBITDA-Vorträge aus vorangegangen Wirtschaftsjahren mit den verbleibenden, nicht abzugsfähigen Zinsaufwendungen verrechnet werden.

- Die Verrechnung hat dabei nach einer vorgegebenen Reihenfolge zu erfolgen. Nach HS. 2 sind für die Verrechnung zuerst die ältesten Zinsvorträge heranzuziehen.

Da der EBITDA-Vortrag bereits aus dem verrechenbaren EBITDA (= 30% des EBITDA) besteht, mindert der EBITDA-Vortrag den verbleibenden Zinsaufwand, ohne dass auf ihn erneut der Prozentsatz von 30 anzuwenden ist.

Zinsvortrag

Verbleiben nach der Anwendung der Sätze 1-4 nicht abziehbare Zinsaufwendungen sind diese nach Absatz 1 Satz 5 in die folgenden Wirtschaftsjahre vorzutragen (sog. Zinsvortrag). Betroffen sind also die Zinsaufwendungen, die

- die Zinserträge +

- das verrechenbare EBITDA +

- etwaige in den Vorjahren gebildete EBITDA-Vorträge

übersteigen.

Der Zinsvortrag zielt – wie der EBITDA-Vortrag – darauf ab, die wirtschaftlichen Folgen der Zinsschranke abzumildern. Denn die im Zinsvortrag festgestellten Zinsaufwendungen gehen nicht als nicht abziehbare Betriebsausgaben unter, sondern werden in die Folgejahre vorgetragen in denen sie, im Rahmen der Zinsschrankenregelung, als Betriebsausgaben in Abzug gebracht werden können.

Im Gegensatz zum EBITDA-Vortrag unterliegt der Zinsvortrag dabei keiner zeitlichen Begrenzung.

Wie genau sich der Zinsvortrag in den Folgejahren auswirkt, wird durch § 4h Abs. 1 S. 6 KStG vorgeschrieben. § 4h Abs. 1 S. 6 EStG macht dabei zwei Vorgaben:

- Der Zinsvortrag (der Vorjahre) erhöht nach § 4h Abs. 1 S. 6 EStG in den Folgejahren die laufenden Zinsaufwendungen. Infolgedessen sind die Zinsen des laufenden Wirtschaftsjahres mit den Zinsen des Zinsvortrags zusammenzurechnen, wodurch die Zinsaufwendungen insgesamt erhöht werden, der Vortrag sich somit ebenfalls als Betriebsausgaben auswirkt. Übersteigen die Zinsen insgesamt (laufende Zinsen + Zinsvortrag) jedoch die Freigrenze des § 4h Abs. 2 S. 1 lit. a) EStG, sind die Zinsaufwendungen wiederum nur insoweit abzugsfähig, wie sie die

- die laufenden Zinserträge +

- das verrechenbare EBITDA +

- etwaige in den Vorjahren gebildete EBITDA-Vorträge

nicht übersteigen.

- Dementgegen ist der Zinsvortrag nach § 4h Abs. 1 S. 6 HS. 2 EStG bei der Ermittlung des maßgeblichen Gewinns nicht zu berücksichtigen. D. h., dass der Zinsvortrag bei der Ermittlung des verrechenbaren EBITDA nicht als Zinsaufwendungen hinzugerechnet wird. Hierdurch soll verhindert werden, dass die Zinsvorträge vorangegangener Wirtschaftsjahre – die bereits den maßgeblichen Gewinn im Wirtschafsjahr ihrer Entstehung erhöht haben – nicht auch das Abzugsvolumen für Zinsaufwendungen des laufenden Wirtschaftsjahres erhöhen.

Wie auch der EBITDA-Vortrag ist der Zinsvortrag gesondert festzustellen (§ 4h Abs. 4 S. 1 EStG). Wird der Betrieb aufgegeben oder Übertragen, geht ein nicht verbrauchter Zinsvortrag unter (§ 4h Abs. 5 S. 1 EStG).

Beispiel

Für die A-GmbH wurde im VZ 01 gem. § 4h Abs. 4 EStG i.V.m. § 8 Abs. 1 KStG ein Zinsvortrag i.H.v. 3.000.000 € festgestellt. Im VZ 02 erwirtschaftete die A-GmbH einen maßgeblichen Gewinn von 4.600.000 €. Als Aufwendungen berücksichtigt wurden dabei u. a. Zinsaufwendungen i.H.v. 1.800.000 € sowie Abschreibungen auf das Firmengebäude von 250.000 €. Neben den Umsatzerlösen wurden bei der Ermittlung des steuerlichen Gewinns auch Zinserträge von 750.000 € gewinnerhöhend berücksichtigt.

Nach § 4h Abs. 1 S. 6 EStG darf der Zinsvortrag den Gewinn nicht mindern. Dies bedeutet, dass der bestehende Zinsvortrag nicht bei der Ermittlung des verrechenbaren EBITDA (als Betriebsausgabe) berücksichtigt werden darf. Demnach ermittelt sich das verrechenbare EBITDA im VZ 02 wie folgt:

| Maßgeblicher Gewinn | 4.600.000 € | |

| Zinserträge VZ 02 | - | 750.000 € |

| (laufende) Zinsaufwendungen VZ 02 | + | 1.800.000 € |

| Abschreibungen VZ 02 | + | 250.000 € |

| EBITDA | = | 5.900.000 € |

| x | 30 % | |

| Verrechenbares EBITDA | = | 1.770.000 € |

Nach § 4h Abs. 1 S. 6 EStG erhöht der Zinsvortrag des VZ 01 aber die Zinsaufwendungen. Deswegen wären grundsätzlich Zinsaufwendungen i.H.v.

| Laufende Zinsaufwendungen | 1.800.000 € |

| Zinsvortrag 01 | 3.000.000 € |

| = Zinsaufwendungen | 4.800.000 € |

im VZ 02 als Betriebsausgaben abzugsfähig.

Aufgrund der Zinsschrankenregelung dürfen der Zinsvortrag und die laufenden Zinsaufwendungen den Gewinn jedoch nur im folgenden Rahmen vermindern:

| Zinsaufwendungen insgesamt: | 4.800.000 € | |

| Davon als Betriebsausgaben abzugsfähig: | ||

| Aufwendungen i.H.d. Zinsertrags | 750.000 € | |

| Aufwendungen i.H.d. verrechenbaren EBITDA | 1.770.000 € | |

| = abziehbare BA | 2.520.000 € | |

| Im Umkehrschluss sind von den 4.800.000 € dahernicht abzugsfähige Betriebsausgaben. | 2.280.000 € | |

Vom Zinsvortrag des VZ 01 haben sich somit im VZ 02 Zinsaufwendungen i.H.v. 720.000 € als Betriebsausgaben ausgewirkt. (Insgesamt wurden im VZ 02 Zinsaufwendungen i.H.v. 2.520.0000 € (4.8000.000 €- 2.280.000 €) als Betriebsausgaben berücksichtigt). Von den 2.520.000 € entfallen 1.8000.000 € auf die laufenden Zinsaufwendungen des VZ 02. 720.000 € wurden dementsprechend aufgrund des bestehenden Zinsvortrags aus dem VZ 01 als Betriebsausgaben berücksichtigt.

Gem. § 4h Abs. 4 EStG ergibt sich somit folgende Feststellung für den Zinsvortrag des VZ 02:

| Zinsvortrag VZ 01 | 3.000.000 € | |

| Zinsverbrauch im VZ 02 | - | 720.000 € |

| Verbleibender Zinsvortrag des VZ 02 | 2.280.000 € |

Erweiterte Vorschriften für Körperschaften § 8a KStG

§ 8a KStG - Allgemein

Neben den Regelungen zur Zinsschranke im Paragraf 4h EStG, sind für Körperschaften durch den Paragraf 8a KStG weitere Modifikationen der Zinsschrankenregelung zu beachten. § 8a Abs. 1 KStG gibt dabei vor, dass für Körperschaften anstelle des maßgeblichen Gewinns das maßgebliche Einkommen Ausgangspunkt für die Ermittlungen der Zinsschranke ist. Das maßgebliche Einkommen ist dabei das nach den Vorschriften des EStG und des KStG ermittelte Einkommen vor Anwendung der Zinsschranke, des Verlustabzugs und des Spendenabzugs (§§ 4h, 10d EStG und 9 Abs. 1 Nr.2 KStG). Ein entsprechendes Ermittlungsschema ist in Kapitel 7.3.2. dargestellt.

Darüber hinaus ist der Satz 3 des § 8a Abs. 1 KStG bedeutsam, da dieser vorgibt, dass bei der Anwendung von § 8c KStG auch die Zinsvorträge des § 4h Abs. 1 S. 5 EStG untergehen, wobei stille Reserven (§ 8c Abs. 1 S. 5 KStG) vorrangig für die Verlustnutzung zu verwenden sind und erst anschließend „zur Rettung“ etwaiger bestehender Zinsvorträge genutzt werden können.

Die Absätze 2 und 3 stellen jeweils Verschärfungen der Ausnahmetatbestände des § 4h Abs. 2 EStG dar, nach denen die Zinsschrankenregelung keine Anwendung findet (vgl. Kapitel 7.5). Genauere Erläuterungen zu § 8a Abs. 2 KStG und § 8a Abs. 3 KStG werden daher in Kapitel 7.5. gegeben.

Regelungsbereich des § 4h Abs. 2 EStG

Ausnahmen vom Abzugsverbot der Zinsschranke (Absatz 2)

Um die Rechtsfolgen der Zinsschrankenregelung abzumildern, benennt § 4h Abs. 2 EStG in den Buchstaben a-c drei Ausnahmetatbestände, nach denen die Zinsschranke für einen Betrieb nicht anzuwenden ist, wenn dieser Betrieb eine der dort genannten Tatbestandsvoraussetzungen erfüllt. Eine Rangfolge zwischen den Ausnahmetatbeständen besteht dabei nicht. Durch die Verbindung „oder“ ist es für die Nichtanwendung der Zinsschranke ausreichend, wenn ein Ausnahmetatbestand Anwendung findet.

Freigrenze

§ 4h Abs. 2 S. 1 lit. a) EStG gibt eine Freigrenze vor, aufgrund derer bei vielen Unternehmen die Zinsschranke keine Anwendung findet. Denn hiernach ist § 4h Abs. 1 S. 1 EStG nicht anzuwenden, d. h. sämtliche Zinsaufwendungen sind als Betriebsausgaben abzuziehen, wenn die Zinsaufwendungen die Zinserträge (=Nettozinsaufwand) um weniger als 3 Millionen Euro übersteigen. Da es sich um eine Freigrenze handelt, findet die Zinsschrankenregelung Anwendung, sobald der Nettozinsaufwand 3 Millionen Euro oder mehr beträgt.

Die Freigrenze wird dabei für jeden Betrieb gewährt, unabhängig von dessen Rechtsform.

Konzernklausel

Gem. § 4h Abs. 2 S. 1 lit. b) EStG ist die Zinsschrankenregelung ebenfalls in den Fällen nicht anzuwenden, in denen der Nettozinsaufwand zwar die Freigrenze von 3 Millionen Euro übersteigt, der Betrieb aber nicht oder nur anteilmäßig zu einem Konzern gehört.

Wann ein Betrieb zu einem Konzern zugehörig ist, wird dabei in § 4h Abs. 3 S. 5-6 EStG geregelt. Nach Satz 5 gehört ein Betrieb einem Konzern an, wenn der Betrieb nach den, gem. § 4h Abs. 2 S. 1 lit. c) EStG, zugrunde gelegten Rechnungslegungsstandards in einen Konzernabschluss einbezogen wird oder einbezogen werden könnte, d.h. konsolidiert wird/ werden könnte. Liegt kein Konzern nach Satz 5 vor, ist ein Betrieb jedoch nach Satz 6 konzernzugehörig, wenn die Finanz- und Geschäftspolitik eines Betriebs mit einem oder mehreren Betrieben einheitlich bestimmt werden kann, es sich also um einen sog. Gleichordnungskonzern handelt. Hierdurch werden also insbesondere Mutterunternehmen zu einem Konzern, die selbst keinen Betrieb i.S.d. der Zinsschranke darstellen. Somit können auch natürliche Personen, die mehrere Beteiligungen in ihrem Privatvermögen halten oder eine vermögensverwaltende Gesellschaft die Konzernspitze bilden. Ein Einzelunternehmer, der mehrere Betriebe nebeneinander führt, begründet jedoch nicht automatisch einen Konzern.

Unterhält die Konzernspitze selbst keinen Betrieb i.S.d. § 4h Abs. 1 EStG, sind in den Konzernabschluss nur die beherrschten Betriebe einzubeziehen.

Ein Organkreis ist nach § 15 S. 1 Nr. 3 KStG ein Betrieb, stellt somit keinen Konzern i.S.d. Zinsschranke dar.

Für die Beurteilung, ob ein Betrieb konzernzugehörig ist, sind grundsätzlich die Verhältnisse am vorangegangenen Abschlussstichtag maßgebend. Das gilt auch, wenn Betriebe (unterjährig) erworben oder veräußert werden. Wird hingegen ein Betrieb (durch Umwandlung) neu gegründet, gilt er für Zwecke der Zinsschranke ab dem Zeitpunkt der Neugründung als konzernzugehörig. Entsteht allerdings ein kompletter Konzern neu, sind die Betriebe erst ab dem folgenden Stichtag als konzernangehörig zu beurteilen.

Einschränkung der Öffnungsklausel (§ 8a Abs. 2 KStG)

§ 8a Abs. 2 KStG stellt eine Gegenausnahme zu der Ausnahmeregelung des § 4h Abs. 2 S. 1 lit. b) EStG dar. Während § 4h Abs. 2 lit. b) EStG zufolge die Zinsschrankenregelung keine Anwendung findet, wenn der Betrieb nicht einem Konzern angehört, gilt das für Körperschaften nur, wenn

- keine oder eine unschädliche Gesellschafter-Fremdfinanzierung vorliegt, d. h. nicht mehr als 10% des Nettozinsaufwand der Gesellschafterfremdfinanzierung zuzurechnen sind und

- die Gesellschaft dies nachweist.

Eine solche Gesellschafterfremdfinanzierung liegt nach § 8a Abs. 2 S. 1 KStG vor, wenn die Vergütungen im Rahmen eines Darlehens an einen zu 25% mittelbar oder unmittelbar beteiligten Gesellschafter oder eine dem Gesellschafter nahestehende Person i.S.d. § 1 Abs. 2 AStG geleistet werden. Die Leistungen an einen Dritten werden erfasst, wenn er auf einen Gesellschafter zurückgreifen kann. Unter einem Rückgriff kann dabei

- eine Bürgschaft,

- eine Garantieerklärung oder

- eine Sicherungsabtretung fallen.

Eine faktische Rückgriffsmöglichkeit reicht dabei aus.

Die Einschränkung für Kapitalgesellschaften ist auch auf Personengesellschaften anzuwenden, bei denen die Kapitalgesellschaft Mitunternehmer ist (Vgl. § 4h Abs. 2 Satz 2 EStG i. V. m. § 8a Abs. 2 KStG).

Beispiel

A ist 60 %iger Gesellschafter der (nicht konzernangehörigen) A-GmbH. Er gibt dieser ein Darlehen über 20 Mio. € für das er im VZ 01 600.000 € Zinsen erhält. Die A-GmbH erwirtschaftete im VZ 01 ein Einkommen von 3.000.000 €. Dieses war um Zinsaufwendungen von insgesamt 6.000.000 € und Abschreibungen von 500.000 € gemindert sowie um Zinserträge von 2.000.000 € erhöht worden.

Zu prüfen ist, ob aufgrund der (hohen) Zinsaufwendungen die Zinsschrankenregelung anzuwenden ist. Denn nach § 8 Abs. 1 KStG ist § 4h EStG grundsätzlich auch auf Körperschaften anzuwenden.

Die Zinsschrankenregelung greift aber nur, wenn kein Ausnahmetatbestand erfüllt ist, nach welchem von der Anwendung der Zinsschrankenregelung Abstand genommen werden muss.

Nach § 4h Abs. 2 S. 1 lit. a) EStG ist die Zinsschranke nicht anzuwenden, wenn der Zinssaldo weniger als 3 Mio. € beträgt. Da hier die Zinsaufwendungen die Zinserträge aber um 4 Mio. € übersteigen, greift der Ausnahmetatbestand des Buchst. a) nicht.

Nach § 4h Abs. 2 S. 1 lit. b) EStG ist die Zinsschrankenregelung nicht anzuwenden, wenn die A-GmbH nicht zu einem Konzern gehört. Die Regelung wird allerdings durch § 8a Abs. 2 KStG eingeschränkt, da die A-GmbH eine Körperschaft ist.

Da A als Gesellschafter zu mehr als 25% an der A-GmbH beteiligt ist, muss überprüft werden, ob mehr als 10% des Nettozinsaufwands der A-GmbH auf die Gesellschafter-Fremdfinanzierung entfällt.

Der Nettozinsaufwand der A-GmbH beträgt 4.000.000 € (Zinsaufwendungen 6 Mio. € - Zinserträge 2 Mio. €). Von den 4.000.000 € entfallen 600.000 € auf die Gesellschafter-Fremdfinanzierung, somit also 15 % (=500.000/ 4.000.000 x 100). Da die Gesellschafter-Fremdfinanzierung somit mehr als 10% beträgt, greift die stand-alone-Klausel des § 4h Abs. 2 S. 1 lit. b) EStG nicht und die Zinsschrankenregelung kommt zur Anwendung da auch § 4h Abs. 2 lit. c) EStG nicht greifen kann, da die A-GmbH eben keinem Konzern angehört.

Die Zinsaufwendungen der A-GmbH sind damit (tlw.) nicht abzugsfähig. Die nicht abzugsfähigen Zinsen ermitteln sich wie folgt:

| Maßgebliches steuerliches Einkommen | 3.000.000 € | ||

| Zinserträge | - | 2.000.000 € | |

| (laufende) Zinsaufwendungen | + | 6.000.000 € | |

| Abschreibungen | + | 500.000 € | |

| EBITDA | = | 7.500.000 € | |

| x | 30 % | ||

| Verrechenbares EBITDA | = | 2.250.000 € | |

| Zinsaufwendungen insgesamt: | 6.000.000 € | ||

| Davon als Betriebsausgaben abzugsfähig: | |||

| Laufende Zinserträge: | 2.000.000 € | ||

| Verrechenbares EBITDA: | 2.250.000 € | ||

| = insg. abziehbare Zinsen | 4.250.000 € | ||

Die Zinsen, die im VZ 01 aufgrund der Zinsschrankenregelung nicht abgezogen werden können, belaufen sich somit auf 1.750.000 € (6 Mio. € - 4.250.000 €). Diese sind nach § 4h Abs. 1 S. 5 EStG im Wege des Zinsvortrags in die folgenden Wirtschaftsjahre fortzutragen.

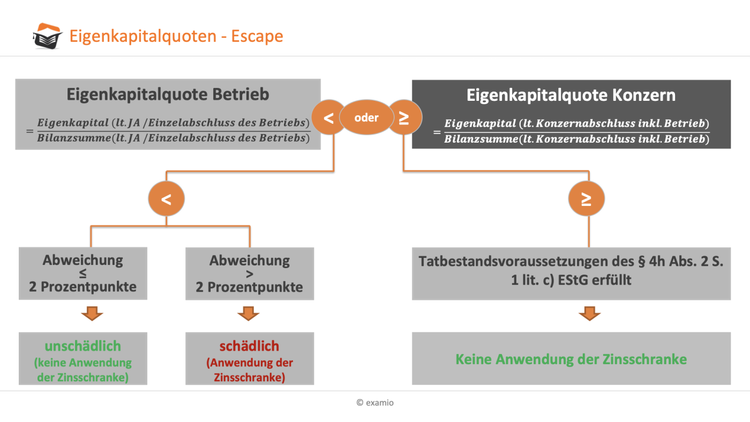

Eigenkapitalquoten - Escape

§ 4h Abs. 2 S. 1 lit. c) EStG ist der umfangreichste Ausnahmetatbestand, der die Anwendung der Zinsschranke ausschließen kann. Hierfür wird die Eigenkapitalquote des Betriebs (der den Zinsaufwand hat) mit der Eigenkapitalquote des Konzerns verglichen.

Unterschreitet die Eigenkapitalquote des Betriebs die Eigenkapitalquote des Konzerns um nicht mehr als zwei Prozentpunkte, unterliegen die Zinsaufwendungen des Betriebs nicht der Abzugsbeschränkung des § 4h Abs. 1 EStG, ist die Zinsschranke also nicht anzuwenden.

Maßgebend sind dabei immer die Eigenkapitalquoten des Betriebs und des Konzerns am Schluss des vorangegangenen Wirtschaftsjahres. Wird ein Betrieb neu gegründet, ist hingegen auf das Eigenkapital in der Eröffnungsbilanz abzustellen. Da die Zinsschranke für jeden konzernzugehörigen inländischen Betrieb zu ermitteln ist, ist prinzipiell auch der Quotenvergleich für jeden inländischen Betrieb durchzuführen.

Eigenkapitalquoten - Allgemein

Wie genau die maßgeblichen Eigenkapitalquoten zu ermitteln sind, geben die Sätze 3- 16 vor. Sowohl für den Betrieb als auch für den Konzern ergibt sich die Eigenkapitalquote aus dem Verhältnis des jeweiligen Eigenkapitals zur Bilanzsumme. Während für den Betrieb der Jahres- oder Einzelabschluss zugrunde zu legen ist, ist für den Konzern der Konzernabschluss, der auch den Betrieb umfasst, maßgebend.

Die Verpflichtung zur Aufstellung eines Konzernabschlusses ergibt sich dabei aus den jeweiligen Rechnungslegungsstandards (IAS 27.9, §§ 290 ff. HGB). Ist die Konzernspitze jedoch nicht bereits nach den Rechnungslegungsvorschriften zur Aufstellung eines Konzernabschlusses verpflichtet, muss allein für die Zwecke des Eigenkapital-Escapes ein Konzernabschluss aufgestellt werden.

Hinweis

Die Prüfungsrelevanz der folgenden Ausführungen zum Eigenkapitalquotenvergleich wird von den Autoren – aufgrund der Detailtiefe der Vorschrift – von den Autoren als gering eingeschätzt.

Eigenkapitalquoten - Rechnungslegungsstandards

Die Rechnungslegungsstandards sind im Konzern einheitlich auszuüben. D. h., dass der Jahresabschluss des Betriebs und der Konzernabschluss nach dem identischen Standard aufgestellt werden müssen. Werden der Einzel- und der Konzernabschluss nach unterschiedlichen Rechnungslegungsstandards aufgestellt, ist der Einzelabschluss mittels einer Überleitungsrechnung auf den Rechnungslegungsstandards des Konzernabschlusses anzupassen (§ 4h Abs. 2 S. 1 lit c) Sätze 11- 13 EStG).

Welcher Standard im Konzernabschluss zugrunde gelegt wird, richtet sich grundsätzlich nach dem von der Konzernspitze verwendeten Rechnungslegungsstandard. Darf dieser Standard auch nach den Vorgaben der § 4h Abs. 2 S. 1 lit. c) S. 8- 10 EStG angewandt werden, ist er auch für den Jahresabschluss des Betriebs maßgebend. Die Aufstellung der Abschlüsse hat nach den Sätzen 8 – 10 grundsätzlich nach den International Financial Reporting Standards (IFRS) zu erfolgen. Ist jedoch kein Konzernabschluss nach den IFRS aufzustellen und wurde auch innerhalb der letzten fünf Jahre kein Konzernabschluss nach den IFRS aufgestellt, können die Abschlüsse auch nach den Vorgaben des Handelsrechts eines Mitgliedsstaats der EU aufgestellt werden. Wurden die Abschlüsse weder nach den IFRS noch nach dem Handelsrecht eines Mitgliedsstaats der EU aufgestellt, kann zuletzt auf Abschlüsse zurückgegriffen werden, die nach US-GAAP aufgestellt wurden.

Der tatsächlich aufgestellte Konzernabschluss ist die Grundlage für die Ermittlung der Eigenkapital-quote des Konzerns. Das bedeutet, dass der – nach den Vorgaben der jeweiligen Rechnungslegungsstandards – zugrunde gelegte Konsolidierungskreis des Konzernabschlusses die Grundlage für die Eigenkapitalquote des Konzerns bildet. Wurden in diesen Konzernabschluss Betriebe die ggf. nach den Vorgaben des § 4h Abs. 3 S. 5- 6 EStG konzernangehörig sind, nicht konsolidiert, sind diese nicht fiktiv aufgrund der Vorgaben des § 4h Abs. 3 S. 5- 6 EStG in den Konzernabschluss einzubeziehen. Gleichwohl können sie selbst konzernangehörige Betriebe sein, die unter die Escape-Klausel des § 4h Abs. 2 S. 1 lit. c) EStG fallen.

Eigenkapitalquoten – Wahlrechte

§ 4h Abs. 2 S. 1 lit. c) Satz 4 EStG verlangt, dass Wahlrechte des zugrunde gelegten Rechnungslegungsstandards im Einzel- und Konzernabschluss einheitlich ausgeübt werden müssen. Dies kann bspw. Wahlrechte im Rahmen der Fair-Value-Option nach den IAS betreffen, gilt aber bspw. gleichermaßen für das Wahlrecht zur Aktivierung von Laufzeitzinsen im Rahmen der Herstellungskosten nach dem HGB.

Eigenkapitalquoten – rechnerische Korrekturen

Während laut Gesetzestext „nur“ Wahlrechte im Einzel- und Konzernabschluss gleich ausgeübt werden müssen, gibt die Verwaltung in ihrem BMF-Schreiben in Rz. 73 vor, dass bei der Ermittlung der Eigenkapitalquote des Betriebs Vermögensgegenstände und Schulden, einschließlich Rückstellungen, Bilanzierungshilfen, Rechnungsabgrenzungsposten u. ä., sofern sie im Konzernabschluss enthalten sind, mit den dort abgebildeten Werten anzusetzen sind.

Mit dieser Vorgabe geht die Verwaltung über die gesetzliche Regelung hinaus, da nicht der Einzelabschluss des Betriebs für die Ermittlung der Eigenkapitalquote maßgebend ist. Vielmehr wird der Ansatz und die Bewertung der Bilanzpositionen für den Einzelabschluss aus der Konzernbilanz abgeleitet.

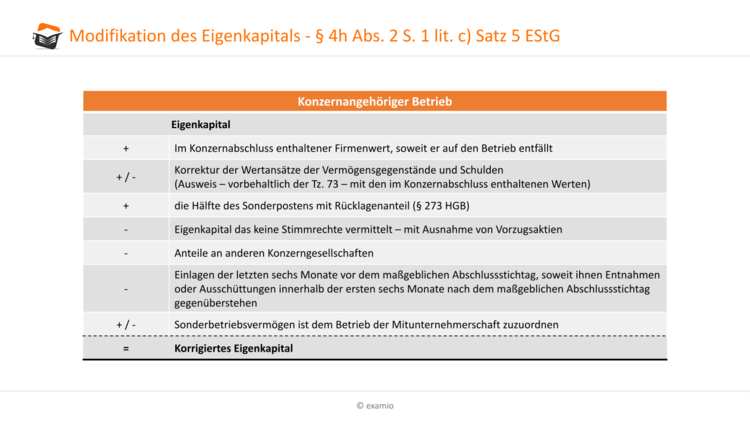

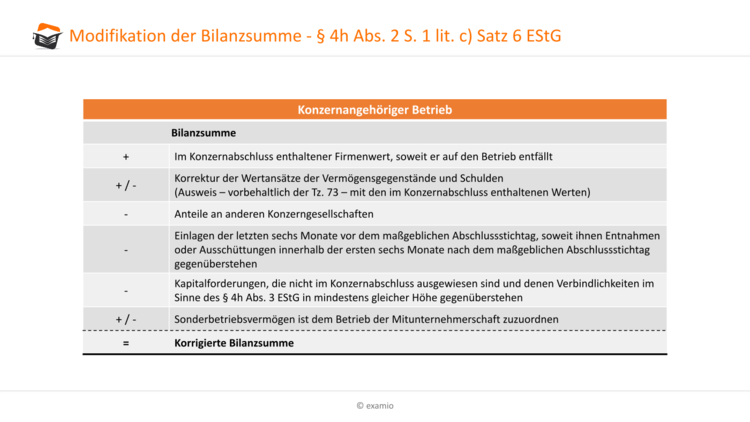

Die Sätze 5 bis 7 machen darüber hinaus zusätzliche Vorgaben, dass sowohl am Eigenkapital des Betriebs als auch an der Bilanzsumme des Betriebs rechnerische Anpassungen vorzunehmen sind. Die Korrekturen sind dabei außerhalb des Abschlusses in einer Nebenrechnung vorzunehmen (Rz. 71 BMF v. 04.07.2008).

Hinweis

Sollte in Prüfungen eine umfangreiche Aufgabe zur Zinsschranke gestellt werden, ist es sinnvoll für Sie zu wissen, dass insbesondere für die Sätze 5 bis 7 das BMF-Schreiben v. 04.07.2008 genaue Berechnungsschemata abgebildet/ vorgegeben hat, mit deren Hilfe Sie etwaige Berechnungen vermutlich deutlich schneller vornehmen können.

Für die Ermittlung des Eigenkapitals ergibt sich aus dem Gesetzestext folgendes Berechnungsschema:

Die Bilanzsumme ist dem Gesetzestext zufolge hingegen nach Satz 6 um Kapitalforderungen zu kürzen, die nicht im Konzernabschluss ausgewiesen wurden und denen Verbindlichkeiten i.S.d. Abs. 3 in mindestens gleicher Höhe gegenüberstehen. Erfasst werden also Sachverhalte, bei denen der Betrieb bei einer nichtkonzernangehörigen Person Fremdkapital aufgenommen hat, diese als Kapitalforderung an eine andere Konzerngesellschaft ausgegeben hat und die Forderung gegenüber der anderen Konzerngesellschaft aufgrund der Konsolidierung im Konzernabschluss untergeht.

Durch die Kürzung der Bilanzsumme soll sichergestellt werden, dass sich die, mit der Weitergabe des Darlehens verbundene, Bilanzverlängerung nicht negativ auf die Eigenkapitalquote auswirkt. Da nur die Bilanzsumme gekürzt wird, hat die Kürzung somit keinerlei Einfluss auf das Eigenkapital des Betriebs.

Im Gegensatz dazu haben jedoch die Korrekturen des Eigenkapitals automatisch auch eine Auswirkung auf die Bilanzsumme. Infolge der Anpassung des Eigenkapitals ist die Bilanzsumme – neben der Kürzung nach Satz 6 – daher wie folgt zu modifizieren:

Einschränkung der Escape-Klausel - § 8a Abs. 3 KStG

Genauso wie die Öffnungsklausel wird auch die Escape-Klausel für Kapitalgesellschaften erneut durch § 8a KStG eingeschränkt. Hiernach besteht für konzernangehörige Körperschaften die Möglichkeit den Eigenkapital-Escape zu erlangen nur, wenn

- für jeden Betrieb im Konzern, unabhängig von der Ansässigkeit, der Nachweis erbracht wird,

- dass weder bei diesem Betrieb noch bei einem anderen dem Konzern zugehörigen Rechtsträger (egal welcher Rechtsform)

- der Vergütungsaufwand der Gesellschafter-Fremdfinanzierung

- h. an einen zu mehr als 25% unmittelbar oder mittelbar beteiligten Gesellschafter irgendeiner Konzerngesellschaft

- an eine diesem nahestehende Person (§ 1 Abs. 2 AStG)

- an einen Dritten, der auf die vorgenannten Personen zurückgreifen kann

- nicht mehr als 10% des Nettozinsaufwands

- Wichtig bei der Überprüfung der 10%-Grenze ist allerdings, dass nach Satz 2 nur Vergütungen im Rahmen von Darlehensforderungen zu berücksichtigen sind, die Eingang in die konsolidierte Konzernbilanz gefunden haben. Es werden folglich nur Darlehen erfasst, die an Gesellschafter gehen, die nicht dem Konzern zugehörig sind, denn nur diese Fallen bei einer Vollkonsolidierung weg, bei der grundsätzlich die konzerninternen Forderungen und Verbindlichkeiten im Wege der Schuldenkonsolidierung eliminiert werden (§ 301 HGB).

Werden die Vergütungen hingegen an einen, auf den wesentlich beteiligten Anteilseigner oder eine ihm nahestehende Person, rückgriffsberechtigten Dritten gezahlt, sind die Verbindlichkeiten immer im Konzernabschluss auszuweisen, da sie nicht zum Konsolidierungskreis gehören. Daher liegt nach § 8a Abs. 3 S. 2 letzter HS KStG eine – in die Überprüfung der 10%-Grenze – einzubeziehende Vergütung nur vor, wenn der Rückgriff des Dritten gegen eine Person besteht, die ebenfalls nicht in den Konzernabschluss einzubeziehen ist.

- Wichtig bei der Überprüfung der 10%-Grenze ist allerdings, dass nach Satz 2 nur Vergütungen im Rahmen von Darlehensforderungen zu berücksichtigen sind, die Eingang in die konsolidierte Konzernbilanz gefunden haben. Es werden folglich nur Darlehen erfasst, die an Gesellschafter gehen, die nicht dem Konzern zugehörig sind, denn nur diese Fallen bei einer Vollkonsolidierung weg, bei der grundsätzlich die konzerninternen Forderungen und Verbindlichkeiten im Wege der Schuldenkonsolidierung eliminiert werden (§ 301 HGB).

Somit darf die Escape-Klausel für eine konzernanhängige Körperschaft bereits dann nicht angewendet werden, wenn bei irgendeiner konzernangehörigen Gesellschaft, die in den Konzernabschluss einbezogen wird, eine schädliche Gesellschafter-Fremdfinanzierung vorliegt. Soll also bei einer konzernangehörigen Körperschaft die Escape-Klausel des § 4h Abs. 2 S. 1 lit. c) EStG angewandt werden, hat der Konzern für jede in den Konzernabschluss einbezogene Gesellschaft nachzuweisen, dass die Gesellschafter-Fremdfinanzierung (von nicht konzerninternen Darlehen) nicht mehr als 10% des Nettozinsaufwands beträgt.

Wenn der Nachweis der Escape-Klausel scheitert, findet die Zinsschranke nach den Vorschriften des § 4h EStG Anwendung. Die Voraussetzungen nach § 8a Abs. 3 KStG sind auch auf, der Kapitalgesellschaft nachgeordnete, Personengesellschaften anzuwenden.

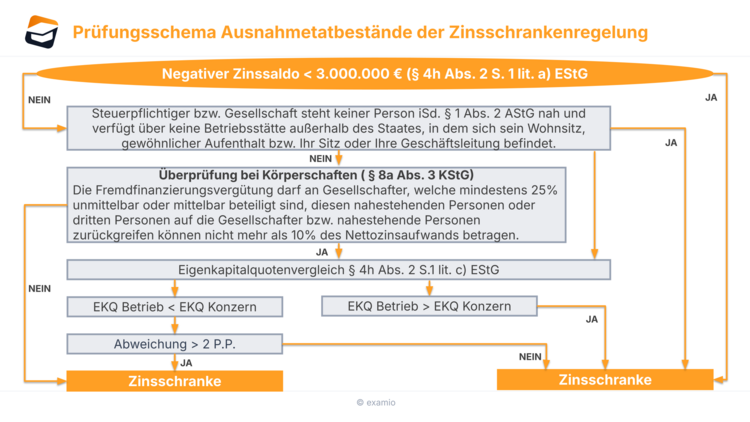

Zusammenfassung der Ausnahmetatbestände

Das folgende Prüfungsschema zeigt zusammenfassend eine sinnvolle Prüfungsreihenfolge, nach der die Überprüfung erfolgen kann, ob die Regelungen der Zinsschranke tatsächlich anzuwenden sind oder aber aufgrund der Erfüllung eines Ausnahmetatbestands die Regelung keine Anwendung findet.

Definitionen - § 4h Absatz 3 EStG

Die im Rahmen der Zinsschranke verwendeten Begriffe, werden in § 4h Absatz 3 EStG (teilweise) genauer definiert. So werden Vorgaben gemacht, wie die in der Vorschrift genannten Begriffe

- des maßgeblichen Gewinns

- der Zinsaufwendungen

- der Zinserträge und

- der Konzernangehörigkeit

im Rahmen der Zinsschrankenregelung auszulegen sind:

Maßgeblicher Gewinn

Der maßgebliche steuerliche Gewinn ist im Rahmen der Zinsschrankenregelung für die Ermittlung des EBITDA (s. Kapitel 7.4.2) notwendig. Gem. § 4h Abs. 3 S. 1 EStG handelt es sich bei dem maßgeblichen Gewinn um den nach den Vorschriften des EStG ermittelten steuerlichen Gewinn, ohne Berücksichtigung/ Anwendung der Zinsschrankenregelung, d. h. unter Berücksichtigung des Betriebsausgabenabzugs der Zinsaufwendungen. Anstelle des steuerlichen Gewinns ist für Körperschaften das maßgebliche Einkommen der Ermittlung zugrunde zu legen (vgl. Kapitel 7.3.2. und 7.4.1).

Dementsprechend sind etwaige Steuerbefreiungen, wie bspw. § 3 Nr. 40 EStG oder § 8b KStG, genauso wie außerbilanzielle Korrekturen vorzunehmen, weshalb das nach § 4h Abs. 1 EStG zu ermittelnde EBITDA deutlich vom handelsrechtlichen EBITDA abweichen kann.

Zinsaufwendungen

Unter Zinsaufwand im Sinne der Zinsschranke sind echte Zinszahlungen als Vergütung für die Überlassung von Fremdkapital zu verstehen. Fremdkapital im Sinne des § 4h Abs. 3 EStG sind alle als Verbindlichkeit passivierungspflichtigen Kapitalzuführungen in Geld, die nach steuerlichen Kriterien nicht zum Eigenkapital gehören (vergl. BMF "Zinsschranke" Beck StE 1 § 4h/1 Tz. 11). Das sind insbesondere:

- fest und variabel verzinsliche Darlehen (auch soweit es sich um Darlehensforderungen und- verbindlichkeiten im Sinne des 8b Abs. 3 Satz 4 ff KStG handelt)

- partiarische Darlehen

- typisch stille Beteiligungen

- Gewinnschuldverschreibungen

- Genussrechtskapital

Auf die Dauer der Überlassung des Fremdkapitals kommt es nicht an.

Nicht unter die Zinsschranke fallen hingegen die Finanzierungsanteile aus der Überlassung von Sachkapital (Miete, Pacht, Leasing etc.). Gleiches gilt für Dividenden, Skonti, Boni und auch für die Zinsen nach § 233a AO.

Zinsen, die außerhalb der steuerlichen Gewinnermittlung hinzugerechnet werden – die den Gewinn somit nicht gemindert haben – scheiden als Zinsaufwand i.S.d. Zinsschranke aus. Das betrifft auch Zinserträge/-aufwendungen aus der Aufzinsung unverzinslicher oder niedrig verzinslicher Verbindlichkeiten oder Kapitalforderungen.

Zinserträge

Zinserträge i.S.d. Zinsschranke sind Erträge aus Kapitalforderungen jeder Art (§ 4h Abs. 3 S. 3 EStG). Dementsprechend gehören Zinsen zu einem festen oder variablen Zinssatz genauso wie Gewinnbeteiligungen (Vergütungen für partiarische Darlehen, typisch stille Beteiligungen, Genussrechten und Gewinnschuldverschreibungen) und Umsatzbeteiligungen.

Vergütungen wie:

- Damnum,

- Disagio,

- Vorfälligkeitsentschädigungen,

- Provisionen und Gebühren die an Fremdkapitalgeber gezahlt werden,

die zwar keine Zinsen sind aber einen entsprechenden Vergütungscharakter haben, können einerseits sowohl Zinsaufwendungen i.S.d. Zinsschranke, gleichermaßen aber auch Zinserträge darstellen.

Auf- und Abzinsung

Neben den „tatsächlichen“ Zinsaufwendungen und Zinserträgen führt aber auch die Auf- und Ab-zinsung niedrig oder unverzinslicher Verbindlichkeiten nach § 4h Abs. 3 S. 4 EStG zu Zinsauf-wendungen bzw. Zinserträgen i.S.d. Zinsschranke. Die Regelung ist für Zwecke der Zinsschranke für beide Seiten anzuwenden, d.h. sowohl für denjenigen der die Forderungen zu aktivieren hat als auch für denjenigen, der die Verbindlichkeiten zu passivieren hat.

Gem. Rz. 27 des BMF-Schreibens v. 04.07.2008 sollen jedoch Erträge aus der erstmaligen Be-wertung (Abzinsung) einer Verbindlichkeit, von der Regelung ausgenommen werden. Erst deren (spätere) Aufzinsung führt dann zu Zinsaufwendungen (bzw. Zinserträgen bei der anderen Par-tei). Gleiches gilt für Forderungen und Verbindlichkeiten, deren Laufzeit am Bilanzstichtag weniger als zwölf Monate beträgt.

Beispiel

BEISPIEL – entsprechend Rz.27, BMF v. 04.07.08

Die A-GmbH liefert am 30.12.01 Waren an die S-GmbH. Der Kaufpreis beträgt 10 Mio. € und ist am 31.12.10 endfällig. Das Wirtschaftsjahr aller Beteiligten entspricht dem Kalenderjahr. Die Voraussetzungen für die Anwendbarkeit der Zinsschranke (Überschreiten der Freigrenze, kein Escape etc.) sind bei allen Beteiligten gegeben.

S-GmbH

Die Laufzeit der Verbindlichkeit der S-GmbH beträgt 9 Jahre. Entsprechend hat am 31.12.01 eine Abzinsung der Verbindlichkeit mit dem Vervielfältiger 0,618 (BMF v. 26.05.2005) zu erfolgen.

| Die A-GmbH tätigt also in 01 folgende Buchungen: | ||||

| Waren | 10 Mio. € | an | Verbindlichkeiten | 6.180.000 € |

| Ertrag | 3.820.000 € | |||

Dieser Ertrag ist nach Auffassung der Verwaltung nicht als Zinsertrag für die Zinsschranke zu berücksichtigen.

Im VZ 02 ist die Verbindlichkeit mit dem Vvf. 0,652 (Wert der Verb. also 6.520.000 €) zu bewerten. Im VZ 03 mit dem Vvf. 0,687 (Wert der Verb. 6.870.000 €), im VZ 09 mit dem Vvf. 0,948 (Wert der Verb. 9.480.000 €) und im VZ 10 mit 10 Mio €. Hierdurch ergeben sich bei der A-GmbH die folgenden Buchungen:

| 02: | Aufw. | 340.000 € | an | Verbindlichkeit | 340.000 € |

| 03: | Aufw. | 350.000 € | an | Verbindlichkeit | 350.000 € |

| 10: | Aufw. | 520.000 € | an | Verbindlichkeit | 520.000 € |

Die in den einzelnen VZ anfallenden Zinsaufwendungen i.H.v. 340T€, 350 T€ …, 520 T€ sind im Gegensatz zum Zinsertrag des ersten Jahres als Zinsaufwand bei der Ermittlung der Zinsschranke zu berücksichtigen.

A-GmbH

Die A-GmbH hat spiegelbildlich zur S-GmbH eine Forderung zu aktivieren. Da die Aktivierung der Forderung mit dem Barwert zu erfolgen hat, ist auch diese auf 6.180.000 € abzuzinsen. Der Zinsaufwand stellt dabei keinen Zinsaufwand i.S.d. Zinsschranke dar, die sukzessive Zuschreibung der Forderung bis auf 10 Mio € im VZ 10 führt hingegen zu Zinserträgen i.S.d. Zinsschranke (§4h Abs. 3 S. 3 EStG).