- Startseite

- Kursangebot

- Steuerfachwirtprüfung Vorbereitung | schriftlich & mündlich

Steuerfachwirtprüfung Vorbereitung | schriftlich & mündlich

Vorteile im Überblick

-

Über 3150 Dokumente und mehr als 5220 Übungen vermitteln Ihnen umfassend alles Wissenswerte.

Im Kurs sind darüber hinaus 1491 Videos enthalten, in denen die wichtigsten Themen anschaulich zusammengefasst werden. Insgesamt knapp 230.5 Stunden Videomaterial steigern Ihren Lernerfolg und sorgen nebenbei für Abwechslung.

- Schon mehrere tausend Kursteilnehmer haben sich für unsere Online-Kurse entschieden. Wir haben über viele Jahre Erfahrungen gesammelt und unsere Kursoberfläche stetig verbessert.

- Das Internet bietet Ihnen weitreichende Möglichkeiten: Lernen, wann und wo Sie möchten. Und daneben gibt es bei uns zahlreiche Features, die zum schnelleren und besseren Lernerfolg beitragen.

Diese Themen werden behandelt

Bitte auf Kapitelüberschriften klicken, um Unterthemen anzuzeigen

Steuerfachwirtprüfung Vorbereitung | schriftlich & mündlich

-

Einführung in die Abgabenordnung

- Rechtsänderungen der AO ab dem 01.01.2024

- I. Personengesellschaftsrechtsmodernisierungsgesetz (MoPeG)

- II. Anpassung der Abgabenordnung an das MoPeG

- Bedeutung und Aufbau der Abgabenordnung

- Bedeutung der Abgabenordnung

- Aufbau des Gesetzes

- Steuerbegriff gem. § 3 Abs. 1 - 3 AO

- Einführung

- Begriff der Steuern

- Systematisierung von Steuern

- Weitere wichtige steuerliche Begriffsbestimmungen

- Ermessen gemäß § 5 AO

- Wohnsitz gemäß § 8 AO

- Gewöhnlicher Aufenthalt gemäß § 9 AO

- Geschäftsleitung gemäß § 10 AO

- Sitz gemäß § 11 AO

- Betriebsstätte gemäß § 12 AO

- Angehörige gemäß § 15 AO

- Zuständigkeit von Finanzbehörden

- Einführung

- Sachliche Zuständigkeit gemäß § 16 AO

- Örtliche Zuständigkeiten gem. §§ 18 - 25 AO

- Zuständigkeitsvereinbarung gemäß § 27 AO

- Zuständigkeitswechsel gemäß § 26 AO

- Rechtsfolgen bei Verstößen gegen die Zuständigkeitsvorschriften

- Übungen zu Feststellungen und Zuständigkeiten

-

Begriff der steuerlichen Nebenleistungen gem. § 3 Abs. 4 AO

- Vorbemerkungen

- Verspätungszuschläge

- Zinsen

- Säumniszuschläge

- Zwangsgelder

- Kosten

- Kombi-Übung zu Nebenleistungen

-

Steuerschuldrecht

- Einführung

- Beispielhafte Rechte des Steuerbürgers

- Beispielhafte Pflichten des Steuerbürgers

- Steuerpflichtiger

- Steuerpflichtiger gemäß § 33 AO

- Pflichten der gesetzlichen Vertreter und der Vermögensverwalter gemäß § 34 AO

- Steuerschuldverhältnis

- Ansprüche aus dem Steuerschuldverhältnis gemäß § 37 AO

- Entstehung der Ansprüche aus dem Steuerschuldverhältnis gemäß § 38 AO

- Beteiligte am Verfahren

- Beteiligte gemäß § 78 AO

- Verfahrensbeteiligung gemäß § 79 AO

- Bevollmächtigte und Beistände gemäß § 80 AO

-

Wichtige allgemeine Besteuerungsgrundsätze

- Einführung

- Besteuerungsgrundsätze gem. § 85 AO

- Gleichheitsgrundsatz

- Mitwirkungspflichten

- Beginn des Verfahrens gemäß § 86 AO

- Untersuchungsgrundsatz gemäß § 88 AO

- Mitwirkungspflichten der Beteiligten gemäß § 90 AO

- Anhörung Beteiligter gemäß § 91 AO

-

Auskunft in der Abgabenordnung

- Beweiserbringung (durch Auskünfte, Gutachten, Urkunden und Augenschein)

- Auskunftspflicht der Beteiligten und anderer Personen gemäß § 93 AO

- Vorlage von Urkunden gemäß § 97 AO

- Betreten von Grundstücken und Räumen gem. § 99 AO

- Auskunfts- und Verweigerungsrechte

- Auskunftsverweigerungsrecht zum Schutz bestimmter Berufsgeheimnisse gemäß 102 AO

- Auskunftsverweigerungsrecht bei Gefahr der Verfolgung wegen einer Straftat oder einer Ordnungswidrigkeit gemäß § 103 AO

-

Fristen und Termine

- Bedeutung von Fristen und Terminen im Steuerrecht

- Fristen

- Begriff der Frist

- Fristarten

- Fristberechnung gem. § 108 AO

- Verlängerung von Fristen gem. § 109 AO

- Termine

- Begriff des Termins

- Termineinhaltung gem. § 108 Abs. 5 AO

-

Wiedereinsetzung gem. § 110 AO

- Begriff der Wiedereinsetzung

- Wiedereinsetzungsfähige Fristen

- Fristversäumnis ohne Verschulden

- Verschulden bei Tätigkeiten Dritter

- Vorbemerkungen

- Verschulden von Hilfspersonen

- Verschulden von Vertretern

- 'Wiedereinsetzungsverfahren'

- Antrag und Antragsfrist gemäß § 110 Abs. 2 AO

- Entscheidung über den Wiedereinsetzungsantrag gemäß § 110 Abs. 4 AO

-

Verwaltungsakte (Begriff, Bestimmtheit, Form, Begründung und Arten)

- Begriff des Verwaltungsakts

- Inhaltliche Bestimmtheit von Verwaltungsakten gem. § 119 Abs. 1 AO

- Vorbemerkungen

- Festlegung des Inhaltsadressaten

- Festlegung des Bekanntgabeadressaten

- Form von Verwaltungsakten gemäß § 119 Abs. 2 AO

- Begründung von Verwaltungsakten gemäß § 121 AO

- Wirkungen von Verwaltungsakten

- Ermessensentscheidungen

- Gebundene Verwaltungsakte

- Übersicht zu den Steuerverwaltungsakten

-

Bekanntgabe von Verwaltungsakten

- Einführung

- Ordnungsmäßige Bekanntgabe gem. § 122 Abs. 1

- Vorbemerkungen

- Bekanntgabe an Bevollmächtigte

- Bekanntgabe an Minderjährige, Geschäftsunfähige und beschränkt Geschäftsfähige

- Bekanntgabe von Einkommensteuerbescheiden an Ehegatten

- Bekanntgabe in Fällen der Gesamtrechtsnachfolge

- Bekanntgabe von Steuerbescheiden an Personengesellschaften und Gemeinschaften

- Zeitpunkt der Bekanntgabe und Wirksamkeit, § 124 Abs. 1 AO

- Bekanntgabe durch Zustellung gem. § 122 Abs. 5 AO

- Vorbemerkungen

- Zustellungsarten

- Zustellungsmängel

- Bekanntgabe durch Bereitstellung zum Datenabruf gem. § 122a AO

- Wirksamkeit von Verwaltungsakten gem. § 124 AO

- Fehlerhafte Verwaltungsakte

-

Korrekturvorschriften

- Offenbare Unrichtigkeiten beim Erlass eines Verwaltungsaktes gem. § 129 AO

- Vorbemerkungen

- Begriff der offenbaren Unrichtigkeit

- Fehler beim Erlass eines Verwaltungsaktes

- Verfahren

- Rücknahme oder Widerruf von sonstigen Verwaltungsakten gem. §§ 130 und 131 AO

- Vorbemerkungen

- Überblick auf die Korrekturvorschriften

- Rechtswidrigkeit oder Rechtmäßigkeit

- Begünstigender oder nicht begünstigender Verwaltungsakt

- Unterordnung unter die Tatbestandsmerkmale

- Ermessensausübung

-

Anzeigepflichten und Führung von Büchern

- Anzeigepflichten gegenüber der Finanzbehörde und der Gemeinde

- Steuerliche Erfassung gem. § 137 AO

- Anzeigepflichten gem. 138 AO

- Führung von Büchern und Aufzeichnungen

- Originäre Buchführungs- und Aufzeichnungspflichten

-

Steuererklärungen sowie Festsetzungen

- Steuererklärungspflichten

- Begriff der Steuererklärung

- Abgabe der Steuererklärungen gem. § 149 AO

- Form und Inhalt der Steuererklärungen gem. § 150 AO

- Berichtigung von Erklärungen gem. § 153 AO

- Festsetzungsverfahren

- Steuerfestsetzung gem. § 155 AO

- Den Steuerbescheiden gleichgestellte Bescheide

- Benennung von Gläubigern und Zahlungsempfängern gem. § 160 AO

- Schätzung von Besteuerungsgrundlagen gem. § 162 AO

- Steueranmeldungen gem. § 167 AO und § 168 AO

- Festsetzung von Steuermessbeträgen gem. § 184 AO

- Festsetzungsverjährung

- Grundlagen der Festsetzungsverjährung

- Festsetzungs- und Zahlungsverjährung

- Fristdauer der Festsetzungsverjährung

- Berechnung der Festsetzungsfrist

- Beginn der Festsetzungsfrist gem. § 170 AO

- Dauer der Festsetzungsfrist

- Ende der Festsetzungsfrist gem. § 171 AO

- Fälle zur Festsetzungsverjährung

-

Aufhebung oder Änderung von Steuerbescheiden

- Einführung

- Aufhebung oder Änderung von nach den §§ 164 und 165 AO änderbaren Steuerbescheiden

- Kurzüberblick zu den §§ 164 und 165 AO

- Steuerbescheide nach § 164 AO

- Steuerbescheide nach § 165 AO

- Aufhebung und Änderung von Steuerbescheiden gem. § 172 AO

- Kurzüberblick zu § 172 AO

- Aufhebung oder Änderung gem. § 172 Abs. 1 S. 1 Nr. 2 a) AO

- Aufhebung oder Änderung gem. § 172 Abs. 1 S. 1 Nr. 2 b) AO

- Aufhebung oder Änderung gem. § 172 Abs. 1 S. 1 Nr. 2 c) AO

- Aufhebung oder Änderung gem. § 172 Abs. 1 S. 2 AO

- Aufhebung oder Änderung von Steuerbescheiden wegen neuer Tatsachen oder Beweismittel gem. § 173 AO

- Kurzüberblick zu § 173 AO

- Aufhebung oder Änderung gem. § 173 Abs. 1 AO

- Aufhebung oder Änderung gem. § 173 Abs. 2 AO

- Schreib- oder Rechenfehler bei Erstellung einer Steuererklärung gem. § 173a AO

- Korrektur nach § 174 AO

- Änderung von Steuerbescheiden aufgrund von Grundlagenbescheiden und bei rückwirkenden Ereignissen gem. § 175 AO

- Aufhebung oder Änderung gem. § 175 Abs. 1 Nr. 1 AO

- Aufhebung oder Änderung gem. § 175 Abs. 1 Nr. 2 AO

- Aufhebung oder Änderung gem. § 175 Abs. 2 AO

- Änderung von Steuerbescheiden bei Datenübermittlung durch Dritte gem. § 175b AO

- Vorbemerkungen

- Aufhebung oder Änderung gem. § 175b Abs. 1 AO

- Aufhebung oder Änderung gem. § 175b Abs. 2 AO

- Aufhebung oder Änderung gem. § 175b Abs. 3 AO

- Berichtigung von materiellen Fehlern gem. § 177 AO

- Einführung

- Aufhebung oder Änderung gem. § 177 Abs. 1 AO

- Aufhebung oder Änderung gem. § 177 Abs. 2 AO

- Aufhebung oder Änderung gem. § 177 Abs. 3 AO

- Aufhebung oder Änderung gem. § 177 Abs. 1 und Abs. 2 AO

-

Feststellungsverfahren

- Grundlagen zum Feststellungsverfahren

- Überblick

- Ermittlung der Besteuerungsgrundlagen und Bestandskraft

- Ergänzende Anmerkungen

- Örtliche Zuständigkeit

- Arten und Umfang der gesonderten Feststellungen, § 179 Abs. 1 AO

- Gesonderte Feststellungen nach § 180 AO

- Gesonderte Feststellungen nach Einzelsteuergesetzen

- Wirkungen der Feststellungsbescheide und Sonderregelungen

- Fallbeispiel zu den Wirkungen von Feststellungsbescheiden

- Besonderheiten bei der einheitlichen und gesonderten Feststellung

- Umfang der Feststellung iS des § 180 Abs. 1 Satz 1 Nr. 2a AO

- Feststellungsbescheide als sog. „teilbarer Verwaltungsakt“

- Ergänzungsbescheid, § 179 Abs. 3 AO

- Abgrenzung des Ergänzungsbescheides zum Richtigfeststellungsbescheid, § 182 Abs. 3 AO

- Die besondere Feststellung nach § 179 Abs. 2 Satz 3 AO

- Stille Beteiligung

- Anwendungsfälle

- Grundsätzliche Regelung

- Ausnahmefall

- Bekanntgabe von einheitlichen und gesonderten Feststellungsbescheiden

- Abgrenzung

- Übersicht zu den Regelungen des § 183 AO

- Fallbeispiel zur Bekanntgabe von einheitlichen und gesonderten Feststellungsbescheiden

- Übungsfall

- Rechtsänderungen durch das MoPeG

- 1. Erklärungspflicht

- 2 Bekanntgabe von Verwaltungsakten im gesonderten und einheitlichen Feststellungsverfahren

- 3. Verspätungszuschlag zur Feststellungserklärung

-

Erhebungsverfahren

- Vorbemerkung

- Verwirklichung von Ansprüchen aus dem Steuerschuldverhältnis gem. § 218 AO

- Fälligkeit gem. § 220 AO

- Stundung gem. § 222 AO

- Zahlung, Aufrechnung und Erlass gem. §§ 224 - 227 AO

- Zahlungsverjährung gem. §§ 228 - 232 AO

-

Rechtsbehelfsverfahren

- Einführung

- Außergerichtliches Rechtsbehelfsverfahren - (Einspruchsverfahren)

- Vorbemerkungen

- Zulässigkeit

- Einspruchsfrist gem. § 355 AO

- Hinzuziehung, § 360 AO

- Aussetzung der Vollziehung gem. § 361 AO

- Rücknahme des Einspruchs gem. § 362 AO

- Entscheidung(sverfahren) über den Einspruch gem. § 367 AO

- Einspruchsentscheidung gem. § 366 AO

- Zusammenfassende Betrachtung zu den Beendigungsmöglichkeiten eines Einspruchsverfahrens

- Gerichtliches Rechtsbehelfsverfahren

-

Steuerliche Außenprüfung

- Vorbemerkungen

- Voraussetzungen der Außenprüfung

- Durchführung und Mitwirkungspflichten

- Ermittlungen des Prüfers

- Schlussbesprechung und Prüfungsbericht

-

Grundlagen der Buchführung

- Gesetzliche Grundlagen der Buchführung

- Buchführungspflicht

- Inventar, Inventur und die Bilanz

- Das Prinzip der doppelten Buchführung

- Kontenrahmen

- T-Konten

- Das T-Konto in der Buchhaltung: Verständnis von Soll und Haben

- Grundlagen und Anleitung zur Formulierung von Buchungssätzen

- Bestands- und Erfolgskonten

- Bestandskonten

- Erfolgskonten

- Privatkonto

- Jahresabschluss

- Rechnungslegungsvorschriften

- Prüfungsschema Bilanzsteuerrecht

- Selbstkontrollaufgabe

-

Entwicklung und Harmonisierung des Bilanzrechts

- Einleitung

- Zweck und Aufgabe der Bilanz

- Maßgeblichlkeit

- Grundsätze ordnungsgemäßer Bilanzierung: Ein korrekter Jahresabschluss

- Sonderposten, Rechnungsabgrenzungsposten und Rückstellungen

-

Jahresabschluss

- Umfang des Jahresabschlusses

- Grundsätze ordnungsgemäßer Buchführung

- Allgemeine Definition der Grundsätze ordnungsmäßiger Buchführung

- Grundsatz der Einzelbewertung

- Stichtagsprinzip

- Realisationsprinzip

- Imparitätsprinzip

- Niederstwertprinzip

- Zusammenfassung der Grundsätze ordnungsmäßiger Buchführung

- Grundsatz der Abgrenzung der Sache nach

- Prinzip der Wertaufhellung und Wertbegründung

- Größenklassen

- Grenzwerte für Größe einer Kapitalgesellschaft

- Grenzwerte für die Buchführungspflicht

- Anhang und Lagebericht im Jahresabschluss

- Anhang

- Lagebericht

- Schemata

-

Bilanzierung

- Betriebsvermögen

- Einordnung von Vermögen: Unterscheidung zwischen Betriebs- und Privatvermögen

- Notwendiges Betriebsvermögen

- Gewillkürtes Betriebsvermögen

- Zuordnung von Immobilien zu Betriebsvermögen oder Privatvermögen

- Betriebsvermögen bei Personengesellschaften

- Betriebsvermögen bei Kapitalgesellschaften

- Abstrakte Bilanzierungsfähigkeit

- Zurechnung von Wirtschaftsgütern

- Mietereinbauten / Mieterumbauten

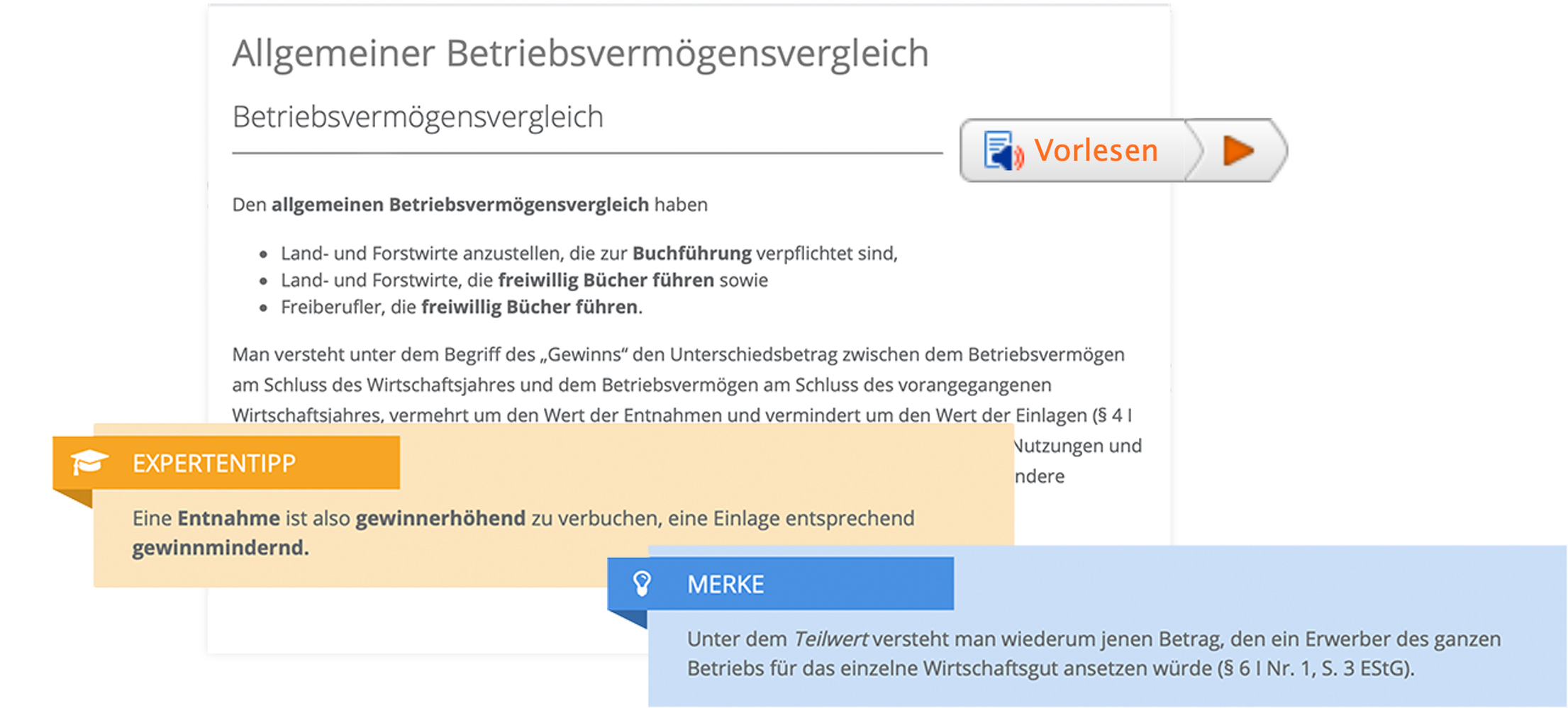

- Allgemeiner Betriebsvermögensvergleich

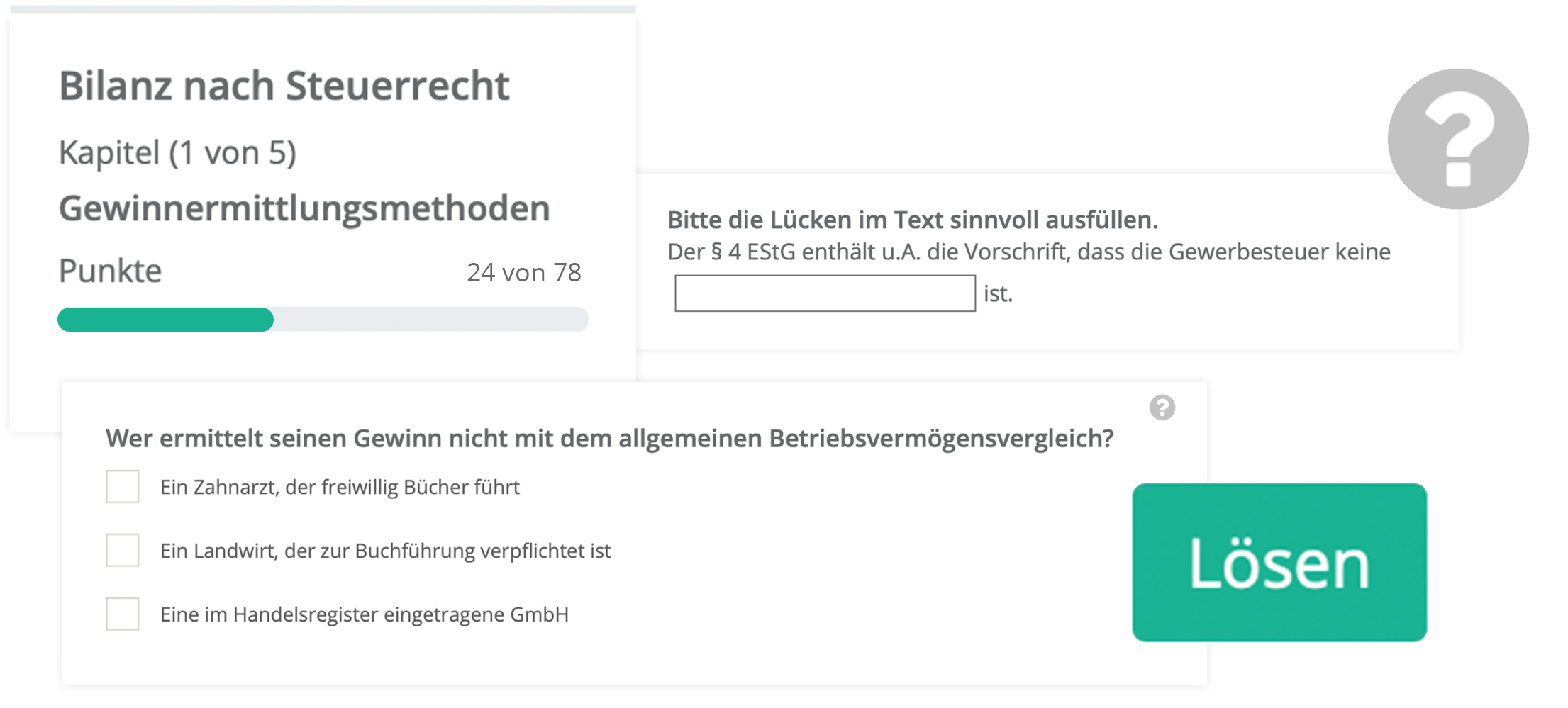

- Überblick über die Gewinnermittlungsmethoden

- Betriebsausgaben

- Betriebseinnahmen

- Entnahmen aus dem Betriebsvermögen

- Einlagen in das Betriebsvermögen

- Besonderer Betriebsvermögensvergleich

- Maßgeblichkeitsprinzip und besonderer Betriebsvermögensvergleich

- Nicht abzugsfähige Betriebsausgaben

- Teilweise nicht abzugsfähige Betriebsausgaben

- Aufwendungen für Geschenke

- Aufwendungen für Bewirtung

- Aufwendungen für Verpflegung

- Zinsschrankenregelung

- Nicht abziehbare Betriebsausgaben nach § 4 Abs. 4a EStG

- Gewinnermittlung nach der Einnahmenüberschussrechnung

- Schätzung

- Möglichkeiten der Schätzung

- Wiederholungsfragen

- Berechnung des Eigenkapitals - Aufgabe

- Berechnung des Eigenkapitals - Lösung

- Berechnung abzugsfähiger Zinsen - Aufgabe

- Berechnung abzugsfähiger Zinsen - Lösung

- Bilanzierung und Vermögenszuordnung - Aufgabe

- Bilanzierung und Vermögenszuordnung - Lösung

-

Bewertungsmaßstäbe: Grundlegenden Begriffe

- Bewertung von Wirtschaftsgütern: Grundlagen und Einordnung

- Anschaffungskosten

- Anschaffungskosten bei entgeltlichem Erwerb

- Immobilien

- Anschaffungskosten bei Tauschgeschäften

- Herstellungskosten

- Berechnung der Herstellungskosten nach § 255 Abs. 2 HGB

- Abgrenzung Herstellungsaufwand vs. Erhaltungsaufwand

-

Bewertung des Vermögens

- Bewertung des Umlaufvermögens

- Warenbewertung – Überblick über Grundsätze und Vereinfachungsverfahren

- Das Festwertverfahren nach § 240 Abs. 3 HGB und § 256 Satz 2 HGB

- Verbrauchs- bzw. Veräußerungsfolgen

- Bewertung der Forderungen

- Wertberichtigung von Forderungen: Einzel- und Pauschalwertberichtigung

- Pauschalwertberichtigung auf Forderungen

- Bewertung des Anlagevermögens

- Positionen des Anlagevermögens

- Anlagenspiegel

-

Absetzung für Abnutzung / Wertverzehr

- Pflicht zur Absetzung für Abnutzung

- Berechtigung und Pflicht zur Absetzung für Abnutzung

- Beginn, Ende und Bemessungsgrundlage der Absetzung für Abnutzung

- Wahl und Anwendung von Abschreibungsmethoden nach Wirtschaftsgüterarten

- AfA unbeweglicher Wirtschaftsgüter

- AfA beweglicher Wirtschaftsgüter

- Absetzung für Abnutzung und Absetzungsberechtigungen

- Berechnung der Abschreibung insbesondere Abschreibungshöhe und Abschreibungszeitraum

- Außerplanmäßige Abschreibungen

- Teilwert

- Niederstwertprinzip

- Korrekturwerte

- Zuschreibungen

- Änderung der Bemessungsgrundlage

- Nachholung der AfA

- Überhöhte AfA

- Klausurtechnik

- Sonderabschreibungen und erhöhte Abschreibungen

- Sonderabschreibungen nach § 7g EStG

- Sonder-AfA nach 7g Abs. 5 EStG

- AfA immaterielle Wirtschaftsgüter

-

Investitionsabzugsbeträge und Sonderabschreibungen § 7g EStG

- Funktionsweise des Investitionsabzugsbetrags

- § 7g Abs. 1 EStG: Bildung des Investitionsabzugsbetrags

- Hinzurechnung und Herabsetzung nach § 7g Abs. 2 EStG

- Rückgängigmachung eines geltend gemachten Investitionsabzugsbetrags nach § 7g Abs. 3 EStG

- § 7g Abs. 4 EStG: Rechtsfolgen bei Nichtvorliegen der Nutzungs- und Verbleibensvoraussetzung

- § 7g Abs. 5 und 6 EStG: Sonderabschreibung

- § 7g Abs. 7 EStG: Anwendung auf Personengesellschaften

-

Beteiligungen im Betriebsvermögen

-

Bilanzierung und Bewertung Eigenkapital

- Gezeichnetes Kapital

- Kapitalrücklage

- Gewinnrücklagen

- Gesetzliche Rücklagen

- Satzungsmäßige Rücklagen

- Andere Gewinnrücklagen

- Steuerliche Rücklagen

- Begünstigung von stillen Reserven

- Gewinnvortrag, Verlustvortrag

- Jahresüberschuss bzw. Jahresfehlbetrag

- Kauf eigener Anteile

-

Bilanzierung und Bewertung Fremdkapital

- Verbindlichkeiten

- Verbindlichkeiten

- Arten von Verbindlichkeiten und Bewertung

- Abzinsung und unverzinsliche Verbindlichkeiten

- Tilgungsdarlehen

- Rückstellungen

- Arten von Rückstellungen

- Bewertung von Rückstellungen

- Rückstellungen aus Miet- & Pachtverhältnissen

- Rückstellungen

-

Besondere Bilanzposten

- Derivater Geschäfts- oder Firmenwert

- Rechnungsabgrenzungsposten

- Transitorische Rechnungsabgrenzungsposten

- Antizipative Rechnungsabgrenzungsposten

- Latente Steuern

- Aktive latente Steuern

- Passive latente Steuern, Ausschüttungssperre

- Leasing

- Arten von Leasing

- Bilanzierungsweise bei Leasingverträgen

-

Gewinn- und Verlustrechnung

- GuV auf Teilkostenbasis

- Gesamtkostenverfahren

- Umsatzkostenverfahren

- GuV auf Vollkostenbasis

- Gesamtkostenverfahren

- Umsatzkostenverfahren

-

Änderungen von Steuerbilanzen

- Einführung, Begriff der Bilanzberichtigung und Bilanzänderung

- Bilanzberichtigung

- Fehlerhaftigkeit der Vermögensübersicht (Bilanz)

- Rechtsfolgen

- Bilanzänderung

- Ansatz- und Bewertungswahlrechte

- Enger zeitlicher und sachlicher Zusammenhang mit einer Bilanzberichtigung

- Änderungsrahmen

- Anpassung des Anfangskapitals, Herstellung des Bilanzenzusammenhangs

- Wiederholungsfragen

- Selbstkontrolle (Aufgabe 1)

- Lösung (Aufgabe 1)

-

Wiederholungsfragen Bilanzierung

- Aufgabe: Aktive Bestandskonten

- Aufgabe: Aufwandskonten

- Aufgabe: Aufgabe des Privatkontos

- Aufgabe: Umsatzsteuer bei Eigenverbrauch

- Aufgabe: Aufbau der Rechnungslegungsvorschriften

- Aufgabe: Umfang des Jahresabschlusses

- Aufgabe: Maßgeblichkeitsprinzip

- Aufgabe: Grenzwerte für Größe einer Kapitalgesellschaft

- Aufgabe: Grenzwerte für die Buchführungspflicht

- Aufgabe: Grundsätze ordnungsmäßiger Buchführung

- Aufgabe: Realisationsprinzip

- Aufgabe: Imparitätsprinzip

- Aufgabe: Prinzip der Wertaufhellung

- Aufgabe: Abstrakte Aktivierungsfähigkeit

- Aufgabe: Abstrakte Passivierungsfähigkeit

- Aufgabe: Aktivierungsverbote

- Aufgabe: Disagio

- Aufgabe: Selbstgeschaffene immaterielle Vermögensgegenstände

- Aufgabe: Anschaffungspreisminderungen

- Aufgabe: Anschaffungskosten bei Tauschgeschäften

- Aufgabe: Handelsrechtlicher Begriff der Herstellungskosten

- Aufgabe: Komponenten des Anlagegitters

- Aufgabe: Bewertung von Forderungen

- Aufgabe: Einzel- und Pauschalwertberichtigungen

- Aufgabe: Festwertverfahren

- Aufgabe: Gruppenbewertung

- Aufgabe: Verbrauchsfolgeverfahren

- Aufgabe: Vorgehensweise bei degressiver Abschreibung

- Aufgabe: Gemildertes Niederstwertprinzip

- Aufgabe: Strenges Niederstwertprinzip

- Aufgabe: Abschreibung geringwertiger Wirtschaftsgüter

- Aufgabe: Zuschreibungen

- Aufgabe: Dotierung zu den gesetzlichen Rücklagen

- Aufgabe: Satzungsmäßige Rücklagen

- Aufgabe: Passivierung von Verbindlichkeiten

- Aufgabe: Rückstellungen für ungewisse Verbindlichkeiten

- Aufgabe: Kulanzrückstellungen

- Aufgabe: Vorgehensweise beim derivativen Geschäfts- oder Firmenwert

- Aufgabe: Aktivische Rechnungsabgrenzungsposten

- Aufgabe: Ansatz aktiver latenter Steuern

- Aufgabe: Ansatz passiver latenter Steuern

- Aufgabe: Arten von Leasing

- Aufgabe: Bilanzierungsweise bei Leasing

- Aufgabe: Gesamtkostenverfahren

- Aufgabe: Umsatzkostenverfahren

- Aufgabe: Completed-Contract-Methode

- Aufgabe: Aufgaben des Anhangs

- Aufgabe: Pflicht- und Sollbestandteile des Lageberichts

-

Wiederholungsfragen Forderungen

- Forderungen - Aufgabe

- Forderungen - Lösung

- Grundstücke - Aufgabe

- Grundstücke - Lösung

- Steuerliche Behandlung von Miete - Aufgabe

- Steuerliche Behandlung von Miete - Lösung

-

Wiederholungsfragen Wirtschaftsgut

- Bewertung von Wirtschaftsgütern - Aufgabe

- Bewertung von Wirtschaftsgütern - Lösung

- Berechnung Anschaffungskosten - Aufgabe

- Berechnung Anschaffungskosten - Lösung

- Selbstkontrolle (Aufgabe 5)

- Lösung (Aufgabe 5)

-

Selbstkontrollaufgaben

- Selbstkontrollaufgaben zu Grundlegendes

- Aufgabe: Größe eines Unternehmens

- Aufgabe: Aussagen zum AktG und zum HGB

- Aufgabe: Handelsrechtliche Buchführung

- Selbstkontrollaufgabe zu Bilanzierung

- Aufgabe: Konkursanmeldung

- Selbstkontrollaufgaben

- Aufgabe: Aktivierungsfähige Aufwendungen

- Aufgabe: Aktivierungswahlrecht

- Aufgabe: Derivater Geschäftswert

- Selbstkontrollaufgaben

- Aufgabe: Kalkulation von Anschaffungskosten

- Aufgabe: Abschreibungsplan

- Aufgabe: Forderungen

- Aufgabe: Abschreibungsmethoden

- Selbstkontrollaufgaben

- Aufgabe: Körperschaftsteuer

- Selbstkontrollaufgabe

- Aufgabe: Verbindlichkeiten

- Selbstkontrollaufgabe

- Aufgabe: Gewinn- und Verlustrechnung

- Selbstkontrollaufgaben

- Aufgabe: Latente Steuer

- Aufgabe: Latente Steuer 2

-

Aufgaben zur Prüfungsvorbereitung

- Aufgabe zu Grundsätzen ordnungsgemäßer Buchführung

- Aufgabe: Werterhellende und wertbegründende Tatsachen

- Aufgaben zur Bilanzierung

- Aufgabe: Ansatzpflicht, - wahlrecht oder -verbot

- Aufgabe: Bilanzierungspflicht / Bilanzierungswahlrecht / Bilanzierungsverbot

- Aufgabe: Korrektur der Bilanz

- Aufgaben zu Bewertung des Vermögens

- Aufgabe: Ermittlung bilanzieller Anschaffungskosten

- Aufgabe: Handelsrechtliche Wertunter- und -obergrenze

- Aufgabe: Gewogene Durchschnittsmethode

- Aufgabe: Lagerbestandswerte

- Aufgabe: Abschreibungsplan

- Aufgabe: Ermittlung der bilanzielle Anschaffungskosten

- Aufgabe: Abschreibungsplan / steuersparende Abschreibung

- Aufgabe: Anlagengitter

- Aufgabe: Anlagengitter

- Aufgaben zu Bilanzierung und Bewertung Eigenkapital

- Aufgabe: Einstellungen in die Rücklagen

- Aufgabe: Ausschüttung

- Aufgaben zur Bilanzierung und Bewertung Fremdkapital

- Aufgabe: Rückstellungen

- Aufgabe: Verbindlichkeiten

- Aufgabe: Rückstellung für Außenverpflichtungen

- Aufgabe: Rückstellungen II

- Aufgaben zu besondere Bilanzposten

- Aufgabe: Rechnungsabgrenzungsposten

- Aufgaben zu Gewinn- und Verlustrechnung

- Aufgabe: Veränderung des vorläufigen Jahresabschlusses

- Aufgabe: Gesamtkostenverfahren / Umsatzkostenverfahren

- Vermischte Prüfungsaufgaben

- Aufgabe: Beurteilung von Sachverhalten nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalte nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalten nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalte nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalte nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalte nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalten nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalten nach steuer- und handelsrechtlichen Gesichtspunkten

- Aufgabe: Beurteilung von Sachverhalte nach steuer- und handelsrechtlichen Gesichtspunkten

-

Grundlagen

- Einführung

- Inhalt und Ziele des Buchführungskurses

- Handelsrechtliche Buchführungspflicht

- Steuerrechtliche Buchführungspflicht

- Inventur

- Definition der Inventur nach § 240 I HGB

- Grundsätze ordnungsmäßiger Buchführung (GoB)

- Inventurvereinfachungen - Verfahren

- Inventar

- Inventar - Definition

- Inventar - Aufbau und Beispiel

- Bilanz

- Definition der Bilanz – Gegenüberstellung von Vermögen und Schulden

- Aufbau der Bilanz

- Unterschiede zwischen Inventar und Bilanz

- Eigenkapital in der Bilanz

- Geschäftsvorfall

- Bilanzveränderungen

- Aktivtausch

- Passivtausch

- Bilanzverlängerung

- Bilanzverkürzung

- BilMoG

- Maßgeblichkeitsprinzip

- Umgekehrte Maßgeblichkeit

- Ziele und Änderungen durch das BilMoG

-

Das Konto

- Bestandskonten

- Belege und Belegarten

- Bestandskonten - Aktiv- und Passivkonten

- Eröffnungsbilanzkonto

- Der Abschluss eines Kontos

- Der Saldo

- Das Schlussbilanzkonto

- Erfolgskonten

- Erfolgskonten

- Erfolgswirksame Geschäftsvorgänge

- Unterschiede zwischen Aufwand und Ertrag

- GuV Konto abschließen

- Der Buchungssatz

- Buchen von Geschäftsvorfällen - Buchungssätze lernen

- Buchungssatz zur Bilanzverlängerung

- Buchungssatz zur Bilanzverkürzung

-

Warenverkehr

- Die Umsatzsteuer

- Mehrzeiliger zusammengesetzter Buchungssatz

- Mehrwertsteuer (MwSt) berechnen und buchen

- Vorsteuer berechnen und buchen

- Verbuchung des Wareneinkaufs

- Verbuchung des Warenverkaufs

- Abschluss des Vorsteuerkontos / Mehrwertsteuerkontos

- Die Warenkonten

- Das Wareneinkaufskonto

- Das Warenverkaufskonto

- Abschluss der Warenkonten

- Preisnachlässe

- Verbuchung von Rabatten

- Verbuchung von Boni

- Skonto

- Bruttoverfahren

- Nettoverfahren

- Abschluss von Bestandskonten

- Roh-, Hilfs- und Betriebsstoffkonten

- Bestandsveränderung - Bestandsmehrung & Bestandsminderung

- Bestandsveränderung bei mehrstufiger Produktion

-

Geldverkehr

- Factoring

- Factoring

- Kosten und Vorteile des Factoring

- Buchung des Factoring

- Factoring - Buchung bei Forderungsausfall

- Leasing

- Formen des Leasings

- Verbuchung

- Wechsel

- Funktionen des Wechsels

- Verbuchung

- Indossierung

- Wechseldiskontierung

- Prolongation

- Wechselverwendung

- Wechselprotest

- Darlehen

- Darlehensarten

- Auf- und Abgeld

- Verbuchung eines Darlehen

- Wertpapiere

- Wertpapierarten

- Kauf und Verkauf von Wertpapieren

- Löhne und Gehälter

- Gehaltsabrechnung

- Steuern

- Sozialversicherungsbeiträge

- Sachbezüge

- Verbuchung

- Steuern in der Buchführung

- aktivierungspflichtige Steuern

- Aufwandssteuern

- Privatsteuern

- durchlaufende Steuern

-

Bewertung und Abschreibungen

- Bewertung von Vermögensgegenständen

- Niederstwertprinzip

- Anschaffungskosten

- Herstellungskosten

- Herstellungs- und Erhaltungsaufwand

- Aktivierte Eigenleistungen

- Abschreibungen

- Einführung zu Abschreibungen

- Lineare Abschreibung

- Verkauf zum Buchwert

- Verkauf über dem Buchwert

- Verkauf unter dem Buchwert

- Methodenwechsel

- Geometrisch-degressive Abschreibung

- Außerplanmäßige Abschreibungen

- Wertberichtigungen

- Einzelwertberichtigungen

- Pauschalwertberichtigungen

-

Jahresabschlussbuchungen

- Rechnungsabgrenzungsposten

- aktive Rechnungsabgrenzungsposten ARAP

- Beispiel zum ARAP

- passive Rechnungsabgrenzungsposten PRAP

- Beispiel zum PRAP

- sonstige Forderungen

- sonstige Verbindlichkeiten

- restliche Jahresabschlussbuchungen

- Rückstellungen

- Rücklagen

-

Hauptabschlussübersicht

- Einstieg

- Bedeutung der Hauptabschlussübersicht

- Aufbau der Hauptabschlussübersicht

- Erstellung

- Übertragung der T-Konten

- Saldenbilanz 1

- Umbuchungen

- Saldenbilanz 2

- Übernahme in die GuV und Bilanz

-

Buchhaltung nach IFRS

- Aufbau nach IFRS

- Bilanz nach IFRS

- GuV nach IFRS

- Buchung nach IFRS

- Handelsbetrieb

- Industriebetrieb

- Ab-/Zuschreibungen

- Anwendung

- Begriffssammlung

-

Persönliche Steuerpflicht

- Fiktive unbeschränkte Steuerpflicht

- Unbeschränkte Steuerpflicht nach § 1 Abs. 3 EStG

- Familienbezogene Einkommensteuervergünstigungen des § 1a EStG

- Beschränkte Steuerpflicht nach § 1 Abs. 4 EStG

- Übersicht

-

Gewinneinkunftsarten

- Einkünfte aus Gewerbebetrieb, § 15 EStG

- Gewerbliches Einzelunternehmen nach § 15 Abs. 1 S. 1 Nr. 1 EStG

- Einkünfte aus Mitunternehmerschaften, § 15 Abs. 1 S. 1 Nr. 2 EStG

- GmbH & Co.KG - die spezielle Personengesellschaft

- KGaA: Gewerbliche Einkünfte einer Kommanditgesellschaft auf Aktien

- Vorgehensweisen bei Personengesellschaften

- Gewerblicher Grundstückshandel

- Betriebsverpachtung

- Betriebsaufspaltung und Betriebsverpachtung

- Gewerblich geprägte Personengesellschaften

- Gesellschafterwechsel/-beitritt

- Lernvideoreihe

- Betriebsaufspaltung

- Tatbestandsmerkmal personelle Verflechtung

- Mitunternehmerische Betriebsaufspaltung

- Ausgewählte Rechtsfolgen der Betriebsaufspaltung

- Realteilung

- Einkünfte aus Gewerbebetrieb, § 16 EStG

- Wiederholungseinheit: Betriebsveräußerung im Ganzen

- Vertiefung: Wesentliche Betriebsgrundlagen

- Betriebsaufgabe

- Voraussetzungen i.S.d. § 16 Abs. 3 Satz 1 EStG

- Zeitraum für die Betriebsaufgabe

- Betriebsaufgabe im Zusammenhang mit Mitunternehmeranteilen

- Veräußerung des Anteils eines Gesellschafters, § 16 Abs. 1 S. 1 Nr. 2 EStG

- Sonderbetriebsvermögen und die Betriebsaufgabe

- Überführung von Sonderbetriebsvermögen

- Rückbehalt von Sonderbetriebsvermögen bei unentgeltlicher Übertragung

- Abgrenzung

- Veräußerungsgewinn

- Steuerliche Behandlung von zurückbehaltenen Wirtschaftsgütern

- Veräußerungsgewinn und das Teileinkünfteverfahren

- Entrichtung des Kaufpreises

- Betriebsveräußerung gegen Ratenzahlung

- Betriebsveräußerung gegen wiederkehrende Bezüge

- Veräußerungskosten

- Veräußerung über zwei Veranlagungszeiträume

- Veräußerung eines Mitunternehmeranteils

- Gewinne aus Anteilen an Kapitalgesellschaften

- Betriebsveräußerung und Einnahmeüberschussrechnung

- Freibetrag nach § 16 Abs. 4 EstG

- Außerordentliche Einkünfte i.S.d. § 34 EStG

- Nachträgliche Einkünfte

- Einkünfte aus selbständiger Arbeit, § 18 EStG

-

Liebhaberei in der Einkommensteuer

-

Gewinnermittlung

- Buchführungs- und Aufzeichnungspflichten

- Gewinnermittlung bei Bilanzierenden

- Einnahmen-Überschussrechnung

-

Überschusseinkunftsarten

- Einkünfte aus nichtselbständiger Arbeit, § 19 EStG

- Nicht steuerbare Zuwendungen und Steuerbefreiungen bei § 19 EStG

- Nicht steuerbare Zuwendungen

- Steuerbefreiungen

- Sachbezüge

- Bildungsaufwendungen, Lizenzschranke und Schuldzinsen

- Bildungsaufwendungen

- Schuldzinsen bei Überentnahme

- Lizenzschranke

- Verträge zwischen nahen Angehörigen

- Einkünfte aus Vermietung und Verpachtung, § 21 EStG

- Subsidiarität und die Abgrenzung zwischen den Einkunftsarten

- Abgrenzung des Gewerbebetriebs von der Vermögensverwaltung

- Abgrenzung zu § 22 Nr. 3 EStG

- Werbungskosten

- Überschusserzielungsabsicht

- Sonderfälle bei Einkünften aus Vermietung und Verpachtung

- Sonstige Einkünfte, § 22 EStG

- Vertiefung wiederkehrende Bezüge

- Private Versorgungsrenten

- Private Veräußerungsrenten

-

Verluste in der Einkommensteuer

- Verluste bei beschränkter Haftung, § 15a EStG

- Die Einlage des Kommanditisten, verschiedene Einlagebegriffe

- Hintergrund und Ziel

- Bestehen einer Außenhaftung

- Aufbau des § 15a EStG

- Die Grundsatzregelung des § 15a Abs. 1 und 2 EStG

- Nachträgliche Einlagen, § 15a Abs. 1a EStG

- Missbrauchsverhinderungsvorschriften gem. § 15a Abs. 3 EStG

- Einlagenminderung und Verlustausgleich, § 15a Abs. 3 S.1 EStG

- Haftungsminderung und Verlustausgleich, § 15a Abs. 3 S.3 EStG

- Ausgleich von nicht ausgleichs- und abzugsfähigen Verlusten mit späteren Gewinnen

- Verrechenbarer Verlust gem. § 15a Abs. 4 EStG

- § 15a Abs. 5 EStG

- Zusammenfassung

- Verlustverrechnungskreise bei den Einkünften aus Kapitalvermögen

- Allgemeine vertikale Verlustausgleichsbeschränkung

- Verlustverrechnungsbeschränkung bei Verlusten aus der Veräußerung von Aktien

- Verlustverrechnungsbeschränkung bei Gewinnen aus Termingeschäften

- Verlustverrechnungsbeschränkung für bestimmte Ausfall- bzw. Ausbuchungs- oder Übertragungsverluste

- Verluste im Zusammenhang mit Steuerstundungsmodellen, §15b EStG

-

Thesaurierungsbegünstigung

- Grundlagen

- Nachversteuerungspflicht und Nachversteuerung

- Beispiel

-

Erben in der Einkommensteuer

- Vorweggenommene Erbfolge

- Allgemeines

- Übertragung von Privatvermögen

- Entgelt und die vorweggenommene Erbfolge

- Übertragung von Grundstücken und Gebäuden

- Übertragung von Anteilen an Kapitalgesellschaften

- Übertragung von Kapitalvermögen

- Zusammenfassung

- Übertragung von Betriebsvermögen

- Übertragung von einzelnen Wirtschaftsgütern

- Übertragung von Sachgesamtheiten

- Übertragung von Mischvermögen

- Erbfall, Erbengemeinschaft und die Erbauseinandersetzung

- Alleinerbe im Wege der Gesamtrechtsnachfolge

- Erbauseinandersetzung

- Erbauseinandersetzung über Betriebsvermögen

- Erbauseinandersetzung über Privatvermögen

- Erbauseinandersetzung über Mischnachlässe

- Vermächtnisse, Vorausvermächtnisse, Teilungsanordnungen

- Die Erbengemeinschaft als Rechtsnachfolger

-

Nießbrauch und ähnliche Nutzungsrechte im Steuerrecht

- Zuwendungsnießbrauch

- Vorbehaltsnießbrauch

- Vermächtnisnießbrauch, dingliches Wohnrecht und obligatorisches Nutzungsrecht

- Nießbrauch und Nutzungsrechte im betrieblichen Kontext

-

Erhebungsformen der Einkommensteuer

- Individuelle Lohnsteuer

- Pauschalierte Lohnsteuer

- Pauschalierung der Einkommensteuer

- Bauabzugssteuer

-

Besonderheiten im Zusammenhang mit Gebäuden

- Anschaffungskosten bei Gebäuden – Grundsätze und Abgrenzung

- AfA-Bemessungsgrundlage nach Entnahme oder Einlage

- AfA-Bemessungsgrundlage nach unentgeltlichem oder teilentgeltlichem Erwerb

- Abbruchkosten bei Abbruch oder Teilabbruch

- Begriff der Herstellungskosten eines Gebäudes

- Erhaltungsaufwand für ein Gebäude

- Betriebliche Nutzungsrechte

- Vorbehaltsnießbrauch

- Zuwendungsnießbrauch

-

Zinsschranke nach § 4h EStG

- Grundlagen

- Ausnahmen

-

Treuhandmodell

- Treuhandmodell, Doppelstöckigkeit und Verlustabzug bei PersG

- Verlustausgleichs- und -abzugsverbot

- Allgemeines

-

Investmentsteuerrecht

- Anwendungsbereich

- Steuerliche Behandlung

- Besteuerungsgrundsätze

- Teilfreistellung (§ 20 InvStG)

-

Einkommensteuerpflicht

- Persönliche Steuerpflicht

- Unbeschränkte Einkommensteuerpflicht

- Unbeschränkte Einkommensteuerpflicht bei Wohnsitz oder gewöhnlichem Aufenthalt im Inland

- Erweiterte unbeschränkte Einkommensteuerpflicht gemäß § 1 Abs. 2 EStG

- § 1 Abs. 3 EStG – Antragsgebundene (fiktive) unbeschränkte Steuerpflicht

- Auslandsangehörige von unbeschränkt steuerpflichtigen EU-/EWR-Angehörigen

- Beschränkte Einkommensteuerpflicht

- Zusammenfassende Darstellung

- Zuständigkeit der Finanzbehörden

-

Sachliche Steuerpflicht

- Umfang der Besteuerung, Begriffsbestimmungen

- Einkunftsarten im Sinne des § 2 EStG

- Steuerpflichtige Einkünfte

- Steuerfreien Einnahmen

- § 3 Nr. 72 EStG: Ertragsteuerliche Behandlung von Photovoltaikanlagen

- Gewinnermittlung

- Gewinnermittlungszeitraum

- Wirtschaftsjahr, § 4a EStG

- Gewinnermittlungszeitraum bei Land- und Forstwirten

- Gewinnermittlungszeitraum bei Gewerbetreibenden

- Zusammenfassende Darstellung

- Zufluss- und Abflussprinzip nach § 11 EStG

- Einkunftsermittlungsarten

- Buchführungs- und Aufzeichnungspflichten

- Gewinnermittlung bei Bilanzierenden

- Einnahmen-Überschussrechnung

- Wechsel der Gewinnermittlungsart

- Nicht abzugsfähige Ausgaben in der Einkommensteuer

- Nicht abzugsfähige Betriebsausgaben

- Nicht abzugsfähige Ausgaben nach § 12 EStG

- Gemischte Aufwendungen (§ 12 Nr. 1 S. 2 EStG)

- Kosten der Lebenshaltung (§ 12 Nr. 1 EStG)

- § 12 Nr. 2 EStG

- § 12 Nr. 3 EStG

- § 12 Nr. 4 EStG

- Bildungsaufwendungen

- Nicht abzugsfähige Schuldzinsen nach § 4 Abs. 4a EStG

- Zusammenfassung: Sachliche Steuerpflicht

-

Gewinneinkunftsarten

- Einkünfte aus Land- und Forstwirtschaft

- Abgrenzungen

- Tierzucht und Liebhaberei

- Gewinnermittlung und Buchführungspflicht

- Wirtschaftsjahr und Gewinnzurechnung

- Betriebsvermögen

- Freibetrag und Tarifermäßigung

- Einkünfte aus Gewerbebetrieb, § 15 EStG

- Gewerbebetrieb

- Abgrenzung zur Vermögensverwaltung

- Betriebsaufspaltung

- Besteuerung der Personengesellschaft

- Änderungen MoPeG 2024

- Einkünfte aus Gewerbebetrieb gem. § 16 EStG

- Anwendung des § 16 EStG

- Tatbestandsvoraussetzung des § 16 Abs. 1 Nr. 1 S. 1 EStG

- Veräußerungsgewinn

- Freibetrag nach § 16 Abs. 4 EStG

- Betriebsaufgabe

- Betriebsverpachtung

- Gewerbliche Einkünfte nach § 17 EStG

- Einkünfte aus der Veräußerung von Anteilen an einer Kapitalgesellschaft im Privatvermögen

- Veräußerungstatbestand des § 17 EStG

- Veräußerungsgewinn

- Freibetrag nach § 17 Abs. 3 EStG

- Kapitalherabsetzung und Auflösung einer Kapitalgesellschaft

- Veräußerungsverluste

- Einkünfte aus selbständiger Arbeit, § 18 EStG

- Merkmale und Kategorien der Einkünfte aus selbstständiger Arbeit nach EStG

- Weitere Kriterien der freiberuflichen Tätigkeit

- Einsatz von Mitarbeitern

- Zusammenfassende Übersicht zu den Einkünften aus selbständiger Arbeit

- Gewinnermittlung

- Freiberufliche Mitunternehmerschaften

- Partnerschaftsgesellschaft

-

Überschusseinkunftsarten

- Einkünfte aus nichtselbständiger Arbeit nach § 19 EStG

- Grundlagen der Einkünfte nach § 19 EStG

- Einkünfte gemäß § 19 Abs. 2 EStG: Ein Überblick

- Nicht steuerbare Zuwendungen

- Steuerbefreiungen

- Betriebsveranstaltungen

- Sachbezüge

- Einkünfte aus Kapitalvermögen

- Einführung und Grundlagen

- Werbungskosten und Sparer-Pauschbetrag bei Einkünften aus Kapitalvermögen

- Gewinnermittlung für Veräußerungstatbestände nach § 20 Abs. 2 EStG

- Verlustverrechnung

- Teileinkünfteverfahren

- Steuersatz

- Einkünfte aus Vermietung und Verpachtung

- Einkunftskategorien der Vermietung und Verpachtung

- Werbungskosten

- Teilentgletliche Nutzungsüberlassung

- Grundlagen der Absetzung für Abnutzung bei Gebäuden

- Nutzungsdauer und die AfA

- Entnahme, AfA und AfaA in der Vermögensverwaltung

- Absetzung für Abnutzung bei Gebäuden im Detail

- Liebhaberei

- Sonstige Einkünfte

- Wiederkehrende Bezüge

- Leistungen aus Altersvorsorgeverträgen nach § 22 Nr. 5 EStG

- Leistungen nach § 22 Nr. 1a EStG

- Einkünfte nach § 22 Nr. 3 EStG

- Einkünfte aus privaten Veräußerungsgeschäften

-

Verluste in der Einkommensteuer

- Verlustausgleich, § 2 Abs. 3 EStG

- Verlustabzug

- Verlustrücktrag

- Verlustvortrag

- Verlustausgleichsbeschränkungen

- Gesonderte Verlustfeststellung, § 10d Abs. 4 EStG

-

Die persönliche Leistungsfähigkeit

- Sonderausgaben

- Allgemeine Ausführungen

- Wirtschaftliche Belastung

- Zeitpunkt des Sonderausgabenabzugs

- Erstattung von Sonderausgaben

- Persönliche Abzugsberechtigung

- Übersicht

- Vorsorgeaufwendungen

- Altersvorsorgeaufwendungen

- Sonstige Vorsorgeaufwendungen

- Zusätzliche Altersvorsorge nach § 10a EStG

- Sonderausgaben, die nicht Vorsorgeaufwendungen sind

- Kirchensteuer, § 10 Abs. 1 Nr. 4 EStG

- Realsplitting, § 10 Abs. 1a Nr. 1 EStG

- Berufliche Weiterbildung, § 10 Abs. 1 Nr. 7 EStG

- Kinder und die Sonderausgaben

- Kinderbetreuungskosten, § 10 Abs.1 Nr. 5 EStG

- Schulgeld, § 10 Abs. 1 Nr. 9 EStG

- Beiträge Krankenversicherung, Pflegeversicherung für die Kinder

- Zuwendungen (Mitgleidsbeiträge und Spenden)

- Allgemeines

- Förderung gemeinnütziger und steuerbegünstigter Zwecke

- Sachzuwendung

- Spenden von Nutzungen und Leistungen

- Verzicht auf den Ersatz von Aufwendungen

- Spenden in den Vermögensstock einer Stiftung

- Zuwendungen an politische Parteien und unabhängige Wählervereinigungen

- Vertrauensschutz

- Haftung

- Pauschbeträge bei Sonderausgaben

- Außergewöhnliche Belastungen (§§ 33, 33a, 33b EStG)

- Grundsätze zu den allgemeinen außergewöhnlichen Belastungen nach § 33 EStG

- Prüfung der außergewöhnlichen Belastungen nach § 33 EStG

- Außergewöhnliche Belastungen in besonderen Fällen nach § 33a EStG

- § 33a Abs. 1 EStG

- Ausbildungsfreibetrag für volljährige Kinder nach § 33a Abs. 2 EStG

- Pauschalbeträge nach § 33b EStG

- Behinderten-Pauschbetrag

- Hinterbliebenen-Pauschbetrag, § 33b Abs. 4 EStG

- Behinderten-Pauschbetrag und Hinterbliebenen-Pauschbetrag bei Kindern

- Pflegepauschbetrag

- Zusammenfassung

- Weitere Abzugsposten außerhalb der Ermittlung der sieben Einkunftsarten

- Altersentlastungsbetrag nach § 24a EStG

- Entlastungsbetrag für Alleinerziehende nach § 24b EStG

- Kinder in der Einkommensteuer

- Familienlastenausgleich

- Definition Kind i.S.d. Einkommensteuergesetzes

- Verlängerunstatbestand: § 32 Abs. 4 Nr. 1 EStG

- Verlängerungstatbestand: § 32 Abs. 4 Nr. 2 a und b EStG

- Verlängerungstatbestand: § 32 Abs. 4 Nr. 2 c EStG

- Verlängerungstatbestände nach § 32 Abs. 4 S. 2 EStG

- Berechnung des Alters

- Kindergeld

- Kinderfreibetrag und Günstigerprüfung

- Zusammenfassendes Beispiel

-

Zu versteuerndes Einkommen

- Veranlagung der Einkommensteuer

- Berechnung der festzusetzenden Einkommensteuer

- Progressionsvorbehalt

- Berechnungsleitfaden

-

Steuerermäßigungen

- Steuerermäßigung bei Einkünften aus Gewerbebetrieb, § 35 EStG

- Anrechnung der Gewerbesteuer

- Bertriebsbezogene Ermittlung von Ermäßigungsbeträgen

- Zusammenvernalagung und die Gewerbesteuer

- Haushaltsnahe Beschäftigungsverhältnisse und Dienstleistungen, § 35a EStG

- Begünstigte Personen

- Haushalt

- Räumlicher Bezug zum Haushalt, § 35a Abs. 4 EStG

- Haushaltsnahe geringfügige Beschäftigungsverhältnisse, § 35a Abs. 1 EStG

- Andere haushaltsnahe Beschäftigungsverhältnisse und haushaltsnahe Dienstleistungen, § 35a Abs. 2 Satz 1 EStG

- Handwerkerleistungen, § 35a Abs. 3 EStG

- Zusammentreffen mit anderen Abzugstatbeständen, § 35a Abs. 5 Satz 1 EStG

- Zeitpunkt des Abzugs

- Steuerermäßigung bei Belastung mit Erbschaftsteuer nach § 35b EStG

- Tatbestandsmerkmale

- Höhe der Ermäßigung der Einkommensteuer

- Steuerermäßigungen für energetische Maßnahmen, § 35c EStG

- Sinn und Zweck

- Aufbau der Norm

- Persönlicher und sachlicher Anwendungsbereich

- Persönlicher und zeitlicher Anwendungsbereich

- Begünstigtes Objekt

- Förderfähige Gewerke

- Verordnung zur Bestimmung von Mindestanforderungen

- Höhe der Förderung

- Formale Voraussetzungen

- Beispiele

-

Allgemeines zum Erbschaftsteuerrecht

- Allgemeines

- Abweichungen zwischen ErbSt und SchenkSt

- Verhältnis zu anderen Steuern und Rechtsgebieten

-

Steuerpflicht und Entstehung der Steuer

- Unbeschränkte Steuerpflicht

- Beschränkte Steuerpflicht

- Entstehung der Steuer

- Lösungsaufbau

-

Steuerpflichtige Vorgänge gem. § 1 ErbStG

- Erwerbe von Todes wegen gem. § 1 Abs. 1 ErbStG

- Erbanfall

- Vermächtnis

- Geltend gemachter Pflichtteil

- Schenkung auf den Todesfall, § 2301 BGB, § 3 Abs. 1 Nr. 2 ErbStG

- Vertrag zugunsten Dritter, § 3 Abs. 1 Nr. 4 ErbStG

- Durch Auflage oder Bedingung Begünstigte, § 3 Abs. 2 Nr. 2 ErbStG (Entstehung § 9 Abs. 1 Nr. 1d ErbStG)

- Abfindung für Pflichtteilsverzicht, § 3 Abs. 2 Nr. 4 ErbStG

- Hinterbliebenenbezüge

- Schenkungen

- Vereinbarung einer Gütergemeinschaft

- Abfindung für Erbverzicht

- Bereicherung aufgrund einer angeordneten Auflage oder Bedingung

- Mittelbare Grundstücksschenkung

- Gemischte Schenkung

- Schenkung einer Beteiligung mit Buchwertklausel

- Überhöhte Gewinnbeteiligung

- Leistungen an und von Kapitalgesellschaften

- Zweckzuwendungen

- Besonderheiten des ehelichen Güterstandes - Zugewinnausgleich

- Besonderheiten bei der Vor- und Nacherbschaft gem. § 6 ErbStG

-

Ermittlung des steuerpflichtigen Erwerbs gem. § 10 ErbStG

- Steuerpflichtiger Erwerb

- Übernahme der Schenkungssteuer durch den Schenker

- Konfusion, § 10 Abs. 3 ErbStG

- Sachliche Steuerbefreiungen gem. § 13 ErbStG

- Hausrat und andere bewegliche körperliche Gegenstände

- Grundbesitz und andere bewegliche Gegenstände im Sinn des § 13 Abs. 1 Nr. 2 und Nr. 3 ErbStG

- Familienwohnheim

- Pflege/ Unterhalt/ Ausbildung

- Rückfallklausel

- Verzicht auf die Geltendmachung eines Pflichtteilsanspruchs

- Übliche Gelegenheitsgeschenke

- Spenden

- Steuerbegünstigungen nach § 13a bis § 13c, § 28a ErbStG

- Begünstigte Erwerbe

- Begünstigtes Vermögen

- Gesonderte Feststellungen

- Ausnahme von der Begünstigung

- Umfang der Begünstigung: Verschonungsabschlag und Abzugsbetrag

- Behaltensregelungen

- Mehrere begünstigte Vermögen

- Wahlrecht: Optionsverschonung, § 13a Abs. 10 ErbStG, R E 13a.21 ErbStR

- Eingeschränkter Schuldabzug

- Prüfungsschema

- Sonderfälle zum Produktivvermögen

- Steuerbefreiung nach § 13d ErbStG

- Nachlassverbindlichkeiten

- Erblasserschulden

- Erbfallschulden

- Erbfallkosten

- Eingeschränkter Schuldabzug

- Berechnung der Erbschaftssteuer

- Steuerklassen und persönliche Freibeträge

- Steuerberechnung

- Tarifbegrenzung, § 19a ErbStG

- Berücksichtigung früherer Erwerbe

-

Steuerfestsetzung und -erhebung

- Steuerschuldner

- Anrechnung ausländischer Erbschaftsteuer

- Kleinbetragsgrenze

- Besteuerung von Renten, Nutzungen und Leistungen

- Mehrfacher Erwerb desselben Vermögens

- Stundung

- Erlöschen der Steuer in besonderen Fällen

- Kontrollverfahren und Anzeigepflichten

- Örtliche Zuständigkeit

-

Übungen zur Erbschaftssteuer

- 1. Übungsaufgabe

- 2. Übungsaufgabe

- 3. Übungsaufgabe

- 4. Übungsaufgabe

- 5. Übungsaufgabe

-

Bewertungsrecht

- Allgemeines zum Bewertungsrecht

- Allgemeines

- Die vier Vermögensarten

- Bewertungsrecht als Grundlage für die Erbschaftssteuer

- Bewertung des übrigen Vermögens und Schulden, die keiner Vermögensart zugerechnet werden

- Bewertung von Wertpapieren und Anteilen nach § 11 BewG

- Kapitalforderungen und Schulden, § 12 BewG

- Noch nicht fällige Ansprüche aus Lebens-, Kapital- oder Rentenversicherungen

- Wiederkehrende Nutzungen und Leistungen, §§ 13 bis 16 BewG

- Bedingungen und Befristungen §§ 4 bis 8 BewG

- In- und Auslandvermögen

- Land- und forstwirtschaftliches Vermögen

- Grundvermögen

- Gesonderte Feststellungen

- Umfang des Grundvermögens

- Grundstücksart

- Zurechnung

- Wertermittlung

- Betriebsvermögen

- Allgemeines

- Umfang des Betriebsvermögens

- Umfang des Betriebsvermögens bei einem Anteil an einer Personengesellschaft

- Betriebsgrundstücke

- Bewertung des Betriebsvermögens

- Ermittlung und Aufteilung des Betriebsvermögenswertes bei einer Personengesellschaft

- Übungen

- Übungsaufgabe zum unbebauten Grundstück

- Übungsaufgabe zum Ertragswertverfahren (Rechtsstand 2025)

- Übungsaufgabe zum Sachwertverfahren (Rechtsstand 2025)

- Übungsaufgabe zum Erbbaurecht

- Übungsaufgabe zum mit Erbbaurecht belastetem Grundstück

- Übungsaufgabe zum Grundstück im Zustand der Bebauung

- Übungsaufgabe zum vereinfachten Ertragswertverfahren (Rechtsstand 2025)

- Übungsaufgabe zum Substanzwert

- Übungsaufgabe zur Ableitung (Rechtsstand 2025)

- Übungsaufgabe zum Betriebsvermögen einer Personengesellschaft

- Übungsaufgabe zur Kapitalgesellschaft

-

Wesen und Bedeutung der Gewerbesteuer

- Allgemeine Ausführungen

-

Der Gewerbebetrieb als Steuergegenstand

- Steuergegenstand

- Arten und Formen des Gewerbebetriebs

- Gewerbebetrieb kraft gewerblicher Tätigkeit, § 2 Abs. 1 GewStG

- Gewerbebetrieb kraft Rechtsnorm, § 2 Abs. 2 GewStG

- Gewerbebetrieb kraft wirtschaftlichen Geschäftsbetriebes, § 2 Abs. 3 GewStG

- Organschaft

- Mehrheiten von Betrieben

-

Steuerpflicht

- Beginn der Steuerpflicht

- Beginn bei der gewerblich geprägten Personengesellschaft

- Kapitalgesellschaften

- Ende der Steuerpflicht

- Unternehmerwechsel

- Übergang vom Einzelunternehmen zur Mitunternehmerschaft und umgekehrt

- Zusammenfassende Übersicht

- Befreiungen von der Gewerbesteuer

-

Ermittlung der Gewerbesteuer

- Die Bemessungsgrundlade für die Gewerbesteuer

- Gewinn nach dem EStG oder KStG

- Besonderheiten bei Mitunternehmerschaften

- Vom Gewinn aus Gewerbebetrieb zum Gewerbeertrag

- Hinzurechnungen gem. § 8 GewStG

- Kürzungen gem. § 9 GewStG

- Abweichendes Wirtschaftsjahr, § 10 (2) GewStG

-

Gewerbeverlust

- Unternehmensidentität

- Unternehmeridentität

- Besonderheiten bei Mitunternehmerschaften

- Anwendung des § 8c KStG in der Gewerbesteuer

-

Steuermessbetrag, Steuermesszahl, Freibetrag und die Gewerbesteuerrückstellung

- Gewerbesteuerrückstellung

- Zerlegung des Steuermessbetrags, §§ 28 ff. GewStG

-

Veranlagungsverfahren

- Gewerbesteuermessbescheid

- Gewerbesteuerbescheide

- Änderungsvorschrift, § 35b Abs. 1 GewStG

- Anpassung der Vorauszahlungen

- Haftung für Gewerbesteuerschulden

-

Anrechnung der Gewerbesteuer auf die Einkommensteuer gem. § 35 EStG

-

Charakterisierung der Grunderwerbsteuer

- Prüfungsschema Grunderwerbsteuer

-

Besteuerungstatbestände

- Grundstücksübertragungen

- Der Grundstücksbegriff in der Grunderwerbsteuer, § 2 GrEStG

- Grunderwerbsteuerbare Erwerbsvorgänge

- Grundtatbestände, § 1 Abs. 1 GrEStG

- Ergänzungstatbestände , § 1 Abs. 1 Nr. 2 – 7 GrEStG

- Erwerb der wirtschaftlichen Verwertungsbefugnis, § 1 Abs. 2 GrEStG

- Reform der Share-Deal Besteuerung

- Änderung des Gesellschafterbestandes

- Anteilsvereinigung bzw. Anteilsübertragung, § 1 Abs. 3 und Abs. 3a GrEStG

- Steuerbefreiungen

- Besondere Ausnahmen von der Besteuerung, §§ 4 – 7 GrEStG

-

Berechnung und Festsetzung der Grunderwerbsteuer

- Bemessungsgrundlage der Grunderwerbsteuer

- Ersatzbemessungsgrundlage: Grundbesitzwerte i.S.d. BewG, § 8 Abs. 2 GrEStG

- Steuersatz der Grunderwerbsteuer

- Steuerschuld, §§ 13-15 GrEStG

- Anzeigepflichten und Unbedenklichkeitsbescheinigung, §§ 18 – 22 GrEStG

- Festsetzung der Grunderwerbsteuer

- Nichtfestsetzung, Aufhebung oder Änderung der Steuerfestsetzung

-

Fallbeispiele

-

Grunderwerbsteuer alt

- Einführung in die Grunderwerbsteuer

- Charakterisierung der Grunderwerbsteuer

- Prüfungsschema der Grunderwerbsteuer

- Der Grundstücksbegriff in der Grunderwerbsteuer, § 2 GrEStG

- Steuerbare Erwerbsvorgänge

- Vorbemerkung zu den Erwerbsvorgängen

- Grundtatbestand, § 1 Abs. 1 Nr. 1 GrEStG

- Hilfstatbestände, § 1 Abs. 1 Nr. 2 – 7 GrEStG

- Erwerb der wirtschaftlichen Verwertungsbefugnis, § 1 Abs. 2 GrEStG

- Ergänzungstatbestände, § 1 Abs. 2a – Abs. 3a GrEStG

- Steuerschuld, §§ 13 – 15 GrEStG

- Steuerschuldner

- Entstehung der Steuer und Fälligkeit

-

Handelsrecht

- Einführung

- Grundlagen und Rechtsquellen des Handelsrechts

- Besonderheiten des Handelsrechts

- Der Kaufmann

- Handels- und Unternehmensregister

- Recht der Handelsfirma

- Die Prokura

- Die Handlungsvollmacht

- Die Handelsgeschäfte

-

Gesellschaftsrecht

- Grundlagen des Gesellschaftsrecht

- Gesetz zur Modernisierung des Personengesellschaftsrecht - MoPeG

- Rechtsgrundlagen, Gesellschaftsbegriff und Gesellschaftsarten

- Gründung einer Gesellschaft

- Die BGB-Gesellschaft (GbR)

- Arten und Gründung

- Geschäftsführung und Vertretung

- Haftung der GbR

- Beteiligung an Gesellschaftserträgen und Gesellschafterwechsel

- Beendigung der GbR (Auflösung, Abwicklung, Insolvenz)

- Umwandlung nach dem UmwG

- Übungsfälle zur GbR

- Die offene Handelsgesellschaft (OHG)

- Gründung

- Das Innen- und Außenverhältnis

- Gesellschafterwechsel, Insolvenz und Beendigung

- Die Kommanditgesellschaft (KG)

- Gründung

- Das Innen- und Außenverhältnis

- Übertragung von Kommanditanteilen

- Die GmbH & Co. KG

- Gründung

- Geschäftsführung und Vertretung

- Offenlegungspflicht und Insolvenz

- Die Partnerschaftsgesellschaft

- Gründung

- Geschäftsführung, -vertretung und Haftung

- Gesellschafterwechsel und Beendigung

- Die stille Gesellschaft

- Gründung

- Rechte und Pflichten

- Gesellschafterwechsel, Insolvenz und Beendigung

- Der Verein

- Gründung und Organe

- Mitgliedschaft, Haftung und Beendigung

- Die Gesellschaft mit beschränkter Haftung (GmbH)

- Gründung

- Organe

- Haftung

- relevante Regelungen

- Auflösung und Abwicklung einer GmbH

- Die Unternehmergesellschaft (haftungsbeschränkt)

- Die eingetragene Genossenschaft (eG)

- Die Aktiengesellschaft (AG)

- Europäische und ausländische Gesellschaftsformen

-

Finanzierung

- Grundlagen der Finanzierung

- Finanzierungsregeln

- Finanzpläne

- Finanzierungsarten

- Außenhandelsfinanzierung

- Devisen und Devisengeschäfte

- Selbstkontrollaufgaben zu Finanzierung

- Finanzmanagement

- Risikomanagement

- Analyse der Finanzierung

- Falltraining

- Aufgabenstellung - Liquiditätsplan 1

- Lösung - Liquiditätsplan 1

- Aufgabenstellung - Liquiditätsplan 2

- Lösung - Liquiditätsplan 2

- Aufgabenstellung - Kapitalbedarf

- Lösung - Kapitalbedarf

- Aufgabenstellung - Factoring

- Lösung - Factoring

- Aufgabenstellung - Bilanzanalyse

- Lösung - Bilanzanalyse

- Aufgabenstellung - Beteiligungsfinanzierung

- Lösung - Beteiligungsfinanzierung

- Aufgabenstellung - Kreditfinanzierung vs. Leasing

- Lösung - Kreditfinanzierung vs. Leasing

-

Kapitalflussrechnung

- Einteilung von Zahlungsströmen

- Indirekte und direkte Methode

- Finanzmathematische Faktoren

-

Investitionen

- Investitionsbedarf

- Investitionsrechnungen

- Statische Investitionsrechenverfahren

- Dynamische Investitionsrechenverfahren

- Selbstkontrollaufgaben zu Investitionen

- Aufgabe: Kapitalwertmethode

- Aufgabe: Annuitäten- und Kapitalwertmethode

- Aufgabe: Kapitalwertmethode

- Aufgabe: Kapitalwertmethode

- Aufgabe: Annuitätenmethode

- Falltraining

- Aufgabenstellung - Dynamische Investitionsrechnung 1

- Lösung - Dynamische Investitionsrechnung 1

- Aufgabenstellung - Dynamische Investitionsrechnung 2

- Lösung - Dynamische Investitionsrechnung 2

- Aufgabenstellung - Make or Buy

- Lösung - Make or Buy

- Aufgabenstellung - Statische Investitionsrechnung

- Lösung - Statische Investitionsrechnung

-

Kredite

- Kreditsicherungsmöglichkeiten

- Bürgschaft

- Garantie

- Verpfändung

- Sicherungsübereignung

- Sicherungsabtretung

- Grundpfandrechte

- Selbstkontrollaufgaben zu Kredite

- Aufgabe: Stille Zession

- Aufgabe: Hypothek, Kontokorrentkredit

- Falltraining

- Aufgabenstellung - Kreditfinanzierung

- Lösung - Kreditfinanzierung

-

Zahlungsverkehr

- Inlandszahlungsverkehr

- Bargeld und Kassengeschäfte

- Geldwäschegesetz

- Bargeldloser Zahlungsverkehr

- Auslandszahlungsverkehr

- Dokumentäre Zahlungen

- Nichtdokumentäre Zahlungen

-

Wiederholungsaufgaben zu Finanzwirtschaftliches Management

- Aufgabe: Arten von Zahlungsmitteln

- Aufgabe: Zahlungsabwicklung bei Überweisungen

- Aufgabe: Zahlungsabwicklung im Lastschriftverfahren

- Aufgabe: Bestandteile eines Schecks

- Aufgabe: Aktive und passive Scheckfähigkeit

- Aufgabe: Gezogener und eigener Wechsel

- Aufgabe: Bestandteile eines Wechsels

- Aufgabe: Wechselfähigkeit

- Aufgabe: Zahlungsweise im Point-of-Sale-System

- Aufgabe: Dokumenteninkasso

- Aufgabe: Rechtsbeziehungen beim Dokumentenakkreditiv

- Aufgabe: Identifizierungspflichten nach dem Geldwäschegesetz

- Aufgabe: Arten von Investitionsrechnungsverfahren

- Aufgabe: Vorgehensweise der Kostenvergleichsrechnung

- Aufgabe: Vorgehensweise der Gewinnvergleichsrechnung

- Aufgabe: Kapitalwert einer Investition

- Aufgabe: Annuität einer Investition

- Aufgabe: Dynamischer Verschuldungsgrad

- Aufgabe: Finanzierungsarten

- Aufgabe: Finanzierung aus Abschreibungsgegenwerten

- Aufgabe: Cash-Flow Rechnung

- Aufgabe: Systematisierung von Aktien

- Aufgabe: Möglichkeiten der Kapitalerhöhung

- Aufgabe: Vorgehensweise einer ordentlichen Kapitalerhöhung

- Aufgabe: Bedingte Kapitalerhöhung

- Aufgabe: Vorgehensweise einer Kapitalerhöhung aus Gesellschaftsmitteln

- Aufgabe: Definition Factoring

- Aufgabe: Definition Annuitätentilgung

- Aufgabe: Definition Leasing

- Aufgabe: Zwittercharakter von Genussscheinen

- Aufgabe: Devisen und Sorten

- Aufgabe: Aufstellen von Finanzplänen

- Aufgabe: Akzessorische und fiduziarische Sicherheiten

- Aufgabe: Wechselkursrisiken

- Aufgabe: Report und Deport bei Devisentermingeschäfte

- Aufgabe: Gliederungszahlen, Beziehungszahlen und Indexzahlen

- Aufgabe: Definition Leverage-Formel

- Aufgabe: Arten von Zahlungsströmen

- Aufgabe: Direkte und die indirekte Methode der Kapitalflussrechnung

- Aufgabe: Definition Abzinsfaktor

- Aufgabe: Definition Kapitalwiedergewinnungsfaktor

-

Aufgaben zur Prüfungsvorbereitung

- Aufgaben zu Investitionen

- Aufgabe: Gewinnvergleichsrechnung / Rentabilität

- Aufgabe: Annuitätenmethode

- Aufgabe: Interner Zinsfuß

- Aufgabe: Kapitalwertmethode

- Aufgabe: Ratentilgung / Annuitätentilgung

- Aufgaben zu Finanzierung

- Aufgabe: Kapitalerhöhung

- Aufgabe: Wert des Bezugsrechts / Börsenkurs

- Aufgabe: Bezugsrecht / Opération Blanche

- Aufgabe: Wandelschuldverschreibung

- Aufgabe: Option / Wandelschuldverschreibung

- Aufgabe: Abschreibungsplan nach Lohmann-Ruchti

- Aufgaben zu Finanz- und Liquiditätsplanung

- Aufgabe: Kapitalbedarfsrechnung

- Aufgaben zu Kapitalflussrechnung

- Aufgabe: Cash-Flow / Einnahmen-Ausgaben-Gegenüberstellung

-

Investitionsrechenverfahren

- Investitionsrechnung auf dem vollkommenen Kapitalmarkt

- Der vollkommene Kapitalmarkt

- Statische Investitionsrechenverfahren

- Überblick über die Verfahren der statischen Investitionsrechnung

- Kostenvergleichsrechnung

- Gewinnvergleichsrechnung

- Rentabilitätsrechnung

- Amortisationsrechnung

- Amortisationsrechnung - Durchschnittsmethode

- Amortisationsrechnung - Kumulationsmethode

- Statische Investitionsrechnung - Aufgabe

- Statische Investitionsrechnung - Berechnung

- Dynamische Investitionsrechenverfahren

- Die dynamische Investitionsrechnung

- Kapitalwertmethode und Endwertmethode

- Annuitätenmethode

- Interne Zinsfuß Methode

- Wiederanlageprämisse

- Modifizierter Interner Zinssatz - Baldwin-Zins

-

Nutzungsdauerentscheidungen

- Grundlagen

- Überblick über die Nutzungsdauerentscheidungen

- Optimale Nutzungsdauer

- Optimale Nutzungsdauer

-

Die Portefeuille-Theorie

- Portefeuille-Bildung und Parameter

- Einführung in die Portefeuilletheorie

- Korrelationskoeffizient der Renditen

- Risikotransformation durch Portefeuillebildung

-

Capital Asset Pricing Model (CAPM)

- Anwendung des CAPM

- Präferenzoptimum und Indifferenzkurven

- CAPM - Modell der Kapitalmarktlinie

- Annahmen des Modells der Kapitalmarktlinie

- Modell der Kapitalmarktlinie - Beispiel zur Tobin-Separation

- Capital Asset Pricing Modell: Die Wertpapierlinie

-

Fisher-Separation

- Anwendung der Fisher-Separation

- Investitionsprogramme bei unterschiedlichen Konsumpräferenzen

- Fischer-Separationstheorem

-

Investitions- und Finanzierungsprogrammplanung

- Investitionsrechnung auf dem unvollkommenen Kapitalmarkt

- Investitionsrechnung auf dem unvollkommenen Kapitalmarkt

- Verfahren

- Verfahren bei absoluter und relativer Budgetgerade

- Bei absoluter Budgetgrenze

- Bei relativer Budgetgrenze

-

Die Marktzinsmethode

- Berechnung des Kapitalwerts nach der Marktzinsmethode

- Marktzinsmethode

- Retrograde Berechnung des Kapitalwerts im Marktzinsmodell

- Berechnung des Kapitalwerts mit Zerobondabzinsfaktoren

- Berechnung des Kapitalwerts mit Effektivrenditen

- Margenkalkül und Forward Rates nach der Marktzinsmethode

- Margenkalkulation nach der Marktzinsmethode

- Forward Rates nach der Marktzinsmethode

-

Vollständige Finanzpläne

- Einführung

- Sinn und Zweck vollständiger Finanzpläne

- Endwertberechnung mit vollständigen Finanzplänen

- Aufstellen eines vollständigen Finanzplans

- Vollständiger Finanzplan bei Kontokorrentkredit

- Vollständiger Finanzplan bei Ratentilgung

- Vollständiger Finanzplan Annuitätentilgung

- Vollständiger Finanzplan bei endfälliger Tilgung

- Rentabilitätsberechnung mit vollständigen Finanzplänen

- Ermittlung der Eigenkapital- und Gesamtkapitalrendite

-

Steuern in der Investitionsrechnung

- Einführung

- Steuern in der Investitionsrechnung

- Modelle zur Berücksichtigung von Steuern

- Steuern in der Investitionsrechnung - Beispiel und Berechnung

- Steuern in der Investitionsrechnung - Standardmodell

- Steuern in der Investitionsrechnung - Zinsmodell

- Arten der Abschreibung und der Verlustverrechnung

- Steuerlich mögliche Abschreibungsverfahren

- Steuerliche Auswirkung der Abschreibungsmethode

- Arten der Verlustrechnung

- Die Auswirkung der Verlustrechnung

- Steuerparadoxon

- Das Steuersystem in Deutschland

- Überblick über die wichtigsten Steuerarten

- Die Gewerbesteuer

- Die Körperschaftssteuer

- Die Einkommenssteuer

-

Jahresabschluss

-

Jahresabschlussanalyse

- Funktionen der Jahresabschlussanalyse

- Spezielle Bilanzen

- Strukturbilanz

- Beständedifferenzenbilanz

- Veränderungsbilanz

- Kapitalflussrechnung

- Zweck der Kapitalflussrechnung

- Einteilung von Zahlungsströmen

- Unterscheidung der Methoden

- Vergleich von Jahresabschlüssen

- Investitionsanalyse

- Finanzierungsanalyse

- Liquiditätsanalyse

- Kennzahlen

- Selbstkontrollaufgaben

- Aufgabe: Jahresabschlussanalyse - Adressaten

- Aufgabe: Ermittlung von Rentabilitätskennzahlen

- Aufgabe: Gliederungs-, Beziehungs- und Indexzahlen

- Aufgabe: Ermittlung Jahresüberschuss, Strukturbilanz

- Aufgabe: Berechnung unterschiedlicher Kennzahlen

- Aufgabe: Berechnung der Eigenkapitalrendite

-

Aktuelle Eigenkapitalrichtlinien für Banken

- Rating

- Ratingverfahren

- Basel - II - Vorschriften

- Selbstkontrollaufgabe

- Aufgabe: Basel II

-

Volkswirtschaftliche Zusammenhänge

- Wettbewerbsbeschränkungen

- Arten von Beschränkungen

- Gesetz gegen Wettbewerbsbeschränkungen

- Preisbildung

- Grundlagen der Preisbildung

- Nachfrage und Angebot

- Marktgleichgewicht

- Funktionen des Preises

- Konjunktur und Wirtschaftswachstum

- Konjunkturzyklen

- Konjunkturindikatoren

- Fiskalpolitisches Instrumentarium

- Selbstkontrollaufgaben

- Aufgabe: Funktionen von Preisen

- Aufgabe: Arten von Konjunkturzyklen

- Aufgabe: Arten von Wettbewerbsbeschränkungen

-

Betriebswirtschaftliche Zusammenhänge

- Produktionsfunktionen

- Limitationale Produktionsfunktionen

- Substitutionale Produktionsfunktionen

- Betriebliche Funktionen

- Zielsystem

- Leistungsprozess

- Finanzprozess

- Selbstkontrollaufgaben

- Aufgabe: Betriebliche Funktionen

- Aufgabe: Arten von Produktionsfunktionen

- Aufgabe: substitutionale und limitationale Produktionsfunktionen

-

Wiederholungsfragen

- Aufgabe: Aufgabe des Anlagengitters

- Lösung: Aufgabe des Anlagengitters

- Aufgabe: Funktionen der Jahresabschlussanalyse

- Lösung: Funktionen der Jahresabschlussanalyse

- Aufgabe: Beständedifferenzbilanz

- Lösung: Beständedifferenzbilanz

- Aufgabe: Veränderungsbilanz

- Lösung: Veränderungsbilanz

- Aufgabe: Zweck der Kapitalflussrechnung

- Lösung: Zweck der Kapitalflussrechnung

- Aufgabe: Einteilung von Zahlungsströmen

- Lösung: Einteilung von Zahlungsströmen

- Aufgabe: Investitionsanalyse

- Lösung: Investitionsanalyse

- Aufgabe: Liquiditätsgrade

- Lösung: Liquiditätsgrade

- Aufgabe: Kennzahlen

- Lösung: Kennzahlen

- Aufgabe: Rating

- Lösung: Rating

- Aufgabe: Basel II Vorschriften

- Lösung: Basel II Vorschriften

- Aufgabe: Arten von Produktionsfunktionen

- Lösung: Arten von Produktionsfunktionen

- Aufgabe: Limitationale Produktionsfunktion

- Lösung: Limitationale Produktionsfunktion

- Aufgabe: Peripher substitutionalen Produktionsfunktion

- Lösung: Peripher substitutionalen Produktionsfunktion

- Aufgabe: Betriebliche Funktionen

- Lösung: Betriebliche Funktionen

- Aufgabe: Zielsystem

- Lösung: Zielsystem

- Aufgabe: Arten von Wettbewersbeschränkungen

- Lösung: Arten von Wettbewerbsbeschränkungen

- Aufgabe: Gesetz gegen Wettbewerbsbeschränkungen

- Lösung: Gesetz gegen Wettbewerbsbeschränkungen

- Aufgabe: Prohibitivpreis und Sättigungsmenge

- Lösung: Prohibitivpreis und Sättigungsmenge

- Aufgabe: Funktionen des Preises

- Lösung: Funktionen des Preises

- Aufgabe: Konjunkturzyklen

- Lösung: Konjunkturzyklen

- Aufgabe: Konjunkturindikatoren

- Lösung: Konjunkturindikatoren

- Aufgabe: Fiskalpolitische Instrumentarium

- Lösung: Fiskalpolitische Instrumentarium

-

Aufgaben zur Prüfungsvorbereitung

- Aufgaben zu Jahresabschlussanalyse Friedel-AG

- Aufgabe Friedel-AG: Eigenkapitalrendite

- Aufgabe Friedel-AG: Finanzergebnis

- Aufgabe Friedel-AG: Strukturbilanz

- Aufgabe Friedel-AG: Kapitalflussrechnung

- Aufgaben zu Jahresabschlussanalyse Earth-AG

- Aufgabe Earth-AG: Eigenkapitalquote

- Aufgabe Earth-AG: Bewegungsbilanz

- Aufgabe Earth-AG: Betriebsergebnis, ROI

- Aufgabe Kennzahlen

- Lösung zur Aufgabe Kennzahlen

- Aufgabe Cash-flow Ermittlung

- Aufgabe Bilanzgewinn

- Lösung zur Aufgabe Bilanzgewinn

- Aufgaben zu aktuellen Eigenkapitalrichtlinien für Banken

- Aufgabe: Kreditlaufzeiten, Zinskonditionen, Kreditsicherheit

- Aufgabe: Säulen von Basel II, Faktoren

- Aufgaben zu betriebswirtschaftliche Zusammenhänge

- Aufgabe: Maslowschen Bedürfnispyramide

- Aufgaben zu volkswirtschaftliche Zusammenhänge

- Aufgabe: Prohibitivpreis, Sättigungsmenge

- Aufgabe: Unterziele der Wirtschaftspolitik

- Aufgabe: Preisbildung

-

Methoden und Instrumente zur Erfassung von Kosten und Leistungen

- Teilgebiete des betrieblichen Rechnungswesens

- Aufgabe der Buchführung

- Aufgabe der Kosten- und Leistungsrechnung

- Abgrenzungsrechnung

- Begriffe der Finanzbuchhaltung

- Begriffe der Kosten- und Leistungsrechnung

- Kosten nach unterschiedlichen Kriterien

- Arten von Kosten

- Betriebsoptimum und Betriebsminimum

- Systematisierung

- Aufgaben zu Kapitel 1.3

- Kostenarten mengen- und wertmäßig

- Erfassung des Materialverbrauchs

- Bewertung des Materialverbrauchs

- Falltraining

- Aufgabenstellung - Kalkulatorische Zinsen

- Lösung - Kalkulatorische Zinsen

- Aufgabenstellung - Begriffszuordnung

- Lösung - Begriffszuordnung

- Kalkulatorische Zinsen (H2019, Aufgabe 7)

- Kalkulatorische Zinsen (H2019, Aufgabe 7) - Lösung

- Begriffszuordnung (Aufgabe 20)

- Begriffszuordnung (Aufgabe 20) - Lösung

-

Verrechnung der Kosten

- Grundsätze der Kostenzurechnung

- Verrechnung der Kosten auf Kostenstellen

- Grundlagen

- Einstufiger BAB

- Mehrstufiger BAB

- Ermittlung der Zuschlagssätze

- BAB – Aufbau und Beispiele

- Selbstkontrollaufgaben

- Kalkulation von Selbstkosten und Angebotspreisen

- Einführung

- Divisionskalkulation

- Äquivalenzziffernkalkulation

- Zuschlagskalkulation

- Kostenkalkulation bei der Kuppelproduktion

- Handelskalkulation

- Selbstkontrollaufgaben

- Falltraining

- Aufgabenstellung - Maschinenstundensatz 1

- Lösung - Maschinenstundensatz 1

- Aufgabenstellung - Maschinenstundensatz 2

- Lösung - Maschinenstundensatz 2

- Aufgabenstellung - Zuschlagskalkulation

- Lösung - Zuschlagskalkulation

- Aufgabenstellung - BAB

- Lösung - BAB

- Aufgabenstellung - Äquivalenzziffernrechnung

- Lösung - Äquivalenzziffernrechnung

- Maschinenstundensatz (FJ 2019, Aufgabe 5)

- Maschinenstundensatz (FJ 2019, Aufgabe 5) - Lösung

- Maschinenstundensatz (FJ2021 Aufgabe 6)

- Maschinenstundensatz (FJ2021 Aufgabe 6) - Lösung

- Zuschlagskalkulation (Aufgabe 27)

- Zuschlagskalkulation (Aufgabe 27) - Lösung

- BAB (Aufgabe 23)

- BAB (Aufgabe 23) - Lösung

- Äquivalenzziffernrechnung (Aufgabe 35)

- Äquivalenzziffernrechnung (Aufgabe 35) - Lösung

-

Produktionsprogrammplanung

- Einstufige Deckungsbeitragsrechnung und ihre Anwendungsfälle

- Mehrstufige DB-Rechnung

- Optimales Produktionsprogramm (mit und ohne Engpass)

- Absolute Deckungsbeitragsrechnung

- Relative Deckungsbeitragsrechnung

- Break-Even-Analyse

- Überblick über die Break-Even-Rechnung

- Break-Even-Analyse und Break-Even-Point

- Umsatz-Gesamtkosten-Modell

- Deckungsbeitragsmodell

- Selbstkontrollaufgaben

- Make or buy

- Einführung

- Fremdbezug oder Eigenfertigung - Make or Buy

- Falltraining

- Aufgabenstellung - Preisuntergrenzen

- Lösung - Preisuntergrenzen

- Aufgabenstellung - Optimales Produktionsprogramm mit Engpass

- Lösung - Optimales Produktionsprogramm mit Engpass

- Preisuntergrenzen (H2019 Aufgabe 5)

- Preisuntergrenzen (H2019 Aufgabe 5) - Lösung

- Optimales Produktions-/Sortimentsprogramm mit Engpass (FJ2021 Aufgabe 5)

- Optimales Produktions-/Sortimentsprogramm mit Engpass (FJ2021 Aufgabe 5) - Lösung

-

Methoden der kurzfristigen Erfolgsrechnung

- Betriebserfolg einer Periode

- Gesamtkosten- und Umsatzkostenverfahren

- Voll- und Teilkostenrechnung

- Falltraining

- Aufgabenstellung - Ergebnisrechnung

- Lösung - Ergebnisrechnung

- Aufgabenstellung - Voll- und Teilkostenrechnung

- Lösung - Voll- und Teilkostenrechnung

- Ergebnisrechnung (H2020 Aufgabe 5)

- Ergebnisrechnung (H2020 Aufgabe 5) - Lösung

- Voll- und Teilkostenrechnung (H2020 Aufgabe 6)

- Voll- und Teilkostenrechnung (H2020 Aufgabe 6) - Lösung

-

Kostencontrolling

- Ist-Normal-Kostenrechnung/Kostenträgerzeitrechnung

- Falltraining

- Ist-/Normalkostenrechnung (Aufgabe 5)

- Ist-/Normalkostenrechnung (Aufgabe 5) - Lösung

- Plankostenrechnung

- Arten der Plankostenrechnung

- Selbstkontrollaufgaben

- Falltraining

- Target Costing

- Einführung in die Zielkostenrechnung

- Zielkostenfindung

- Zielkostenspaltung

- Zielkostenerreichung

- Beispiel

- Prozesskostenrechnung

- Effekte der Prozesskostenrechnung

- Selbstkontrollaufgaben

-

Grundlagen

- Steuerpflicht

- Einführung

- Persönliche Steuerpflicht

- Beginn der persönlichen Steuerpflicht

- Vorgründungsgesellschaft

- Vorgesellschaft

- Ende der Steuerpflicht

- Wechsel der Steuerpflicht

- Sachliche Steuerpflicht

- Grundsatz der Steuerpflicht

- Steuerlich relevante Zeiträume

-

Ermittlung des Einkommens

- Bemessungsgrundlage für die Körperschaftsteuer