Inhaltsverzeichnis

- Verschmelzung, Aufspaltung und Abspaltung

- Verschmelzung auf eine andere Körperschaft – §§ 11 ff. UmwStG (dritter Teil)

- Ebene des übertragenden Rechtsträgers bei Verschmelzung

- Grundsatz: Ansatz zum gemeinen Wert

- Buchwertansatz

- Bewertungszeitpunkt und steuerlicher Rückwirkungszeitraum

- Ebene des übernehmenden Rechtsträgers bei Verschmelzung

- Grundsatz: Wertverknüpfung

- Übernahmeergebnis

- Fußstapfentheorie/Rechtsnachfolge

- Sonderregelung: Gewinn aus der Vereinigung von Forderungen und Verbindlichkeiten

- Bewertungsstichtag/steuerlicher Rückwirkungszeitraum

- Sonderregelung: Übertragung in den nicht steuerpflichtigen oder steuerbefreiten Bereich

- Ebene der Anteilseigner bei Verschmelzung

- Ausnahme: Buchwertansatz

- Bewertungszeitpunkt

- Aufspaltung, Abspaltung und Vermögensübertragung (Teilübertragung) – §§ 15, 16 UmwStG

- Spaltung auf eine Körperschaft – § 15 UmwStG

- Ebene des übertragenden Rechtsträgers bei Spaltung

- Ausnahme: Buchwertansatz bei Teilbetriebsübertragung

- Verluste/Verlustvorträge

- Sonderfall: Aufteilung der Buchwerte der Anteile

- Ebene des übernehmenden Rechtsträgers bei Spaltung

- Ebene der Anteilseigner bei Spaltung

- Spaltung auf eine Personengesellschaft – § 16 UmwStG

- Wertansatz

- Verlustübernahme

Verschmelzung, Aufspaltung und Abspaltung

Verschmelzung auf eine andere Körperschaft – §§ 11 ff. UmwStG (dritter Teil)

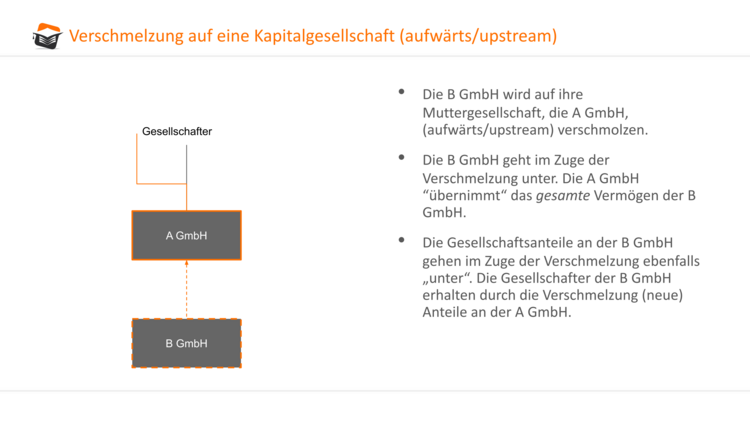

Die §§ 11 ff. UmwStG enthalten die Regelungen für die Verschmelzung einer Kapitalgesellschaft (bzw. Körperschaft) auf eine andere Kapitalgesellschaft (bzw. Körperschaft). Die Regelungen gelten für alle Arten der Verschmelzung (Aufwärts-, Abwärts-, Seitwärtsverschmelzung).

Es folgen kleine Beispiele zu den einzelnen Verschmelzungsarten:

Die Sonderregelungen der §§ 11 ff. UmwStG gehen den allgemeinen Regelungen des Ersten Teils vor.

Das Video zu der Verschmelzung von Kapitalgesellschaften dient als Grundlage für die nachfolgend behandelte Thematik.

Nach der Behandlung dieses Kapitels sollten folgende Begriffe und Themen verstanden sein:

- sachlicher und persönlicher Anwendungsbereich der §§ 11 ff. UmwStG

- Aufwärtsverschmelzung (upstream merger),

- Abwärtsverschmelzung (downstream merger),

- Verschmelzung von Schwestergesellschaften (sidestream merger),

- steuerrechtlche Behandlung auf Ebene des übertragenden Rechtsträgers,

- steuerrechtliche Behandlung auf Ebene des übernehmenden Rechtsträgers und

- die Auswirkungen bei den Anteilseignern der übertragenden Kapitalgesellschaft.

Beteiligte Personen an einer Verschmelzung sind

- der übertragende Rechtsträger,

- der übernehmenden Rechtsträger und

- die Anteilseigner an der übertragenden Körperschaft.

Merke

Zu prüfen sind die steuerlichen Folgen also stets auf drei Ebenen. Die Prüfungsebenen werden deshalb entsprechend übernommen und im Folgenden nacheinander erläutert.

Ebene des übertragenden Rechtsträgers bei Verschmelzung

Grundsatz: Ansatz zum gemeinen Wert

Gem. § 11 Abs. 1 S. 1 UmwStG sind die übergehenden Wirtschaftsgüter bei einer Verschmelzung in der steuerlichen Schlussbilanz der übertragenden Körperschaft mit dem gemeinen Wert anzusetzen. Es erfolgt also im Grundsatz eine zwingende Aufdeckung der stillen Reserven, da ein Rechtsträgerwechsel vom übertragenden auf den übernehmenden Rechtsträger stattfindet. Ein solcher Rechtsträgerwechsel stellt stets einen steuerlich relevanten Vorgang dar.

Die Aufdeckung der stillen Reserven gilt ausweislich des Wortlauts des § 11 Abs. 1 S. 1 UmwStG auch für immaterielle Wirtschaftsgüter (nicht entgeltlich erworbene und selbst geschaffene), die bisher in der Steuerbilanz nicht angesetzt wurden.

Bestehen Pensionsrückstellungen so gilt für deren Bewertung gem. § 11 Abs. 1 S. 2 UmwStG die Vorschrift des § 6a EStG.

Merke

Durch die Pflicht zum Ansatz des gemeinen Wertes kann es auf Ebene des übertragenden Rechtsträgers zu einem (steuerpflichtigen) Übertragungsgewinn kommen. Der Gewinn kann mit ggf. bestehenden Verlustvorträgen verrechnet werden.

Buchwertansatz

Gem. § 11 Abs. 2 UmwStG kann u.U. anstatt der Übertragung zum gemeinen Wert auch eine Übertragung zum Buchwert oder zu einem Zwischenwert erfolgen.

Merke

Bei dem Zwischenwert handelt es sich um einen Wert, der zwischen dem Buchwert und dem gemeinen Wert liegt. Dieser Zwischenwert kann vom übertragenden Rechtsträger innerhalb dieser Bandbreite festgelegt werden. Der Zwischenwert kann bspw. als Gestaltungsmittel genutzt werden, um ggf. bestehende Verlustvorträge im Rahmen der Umwandlung noch zu nutzen (teilweise Aufdeckung der stillen Reserven). Der Zwischenwert kann den gemeinen Wert nicht überschreiten!

Die Möglichkeit zum Buchwertansatz (Zwischenwertansatz) ist jedoch an das Vorliegen weiterer gesetzlicher Vorgaben geknüpft. Diese sind in § 11 Abs. 2 S. 1 UmwStG abschließend aufgeführt. Demnach ist ein Wertansatz unterhalb des gemeinen Wertes möglich soweit

- sichergestellt ist, dass die stillen Reserven später bei der übernehmenden Körperschaft der Besteuerung mit Körperschaftsteuer unterliegen und

- das Recht der Bundesrepublik Deutschland hinsichtlich der Besteuerung des Gewinns aus der Veräußerung der übertragenen Wirtschaftsgüter bei der übernehmenden Körperschaft nicht ausgeschlossen oder beschränkt wird und

- eine Gegenleistung nicht gewährt wird oder in Gesellschaftsrechten besteht.

Die einzelnen Tatbestandsvoraussetzungen werden nachfolgend erläutert.

Merke

Die Voraussetzungen müssen kumultativ („und“) vorliegen; es müssen also alle Voraussetzungen erfüllt sein.

Für den Wertansatz von (bereits vorhandenen) Anteilen an der übernehmenden Körperschaft enthält § 11 Abs. 2 S. 2 UmwStG eine Sondervorschrift. Der Ansatz der Anteile erfolgt zum Buchwert. Zudem sind die auf diese Anteile in der Vergangenheit vorgenommenen Abschreibungen im Zuge der Übertragung zu korrigieren. Gleiches gilt für die anderen Abzüge wie etwa gem. § 6b EStG, die steuerwirksam vorgenommen wurden.

Besteuerung mit Körperschaftsteuer bei der übernehmenden Körperschaft

Die stillen Reserven müssen bei dem übernehmenden Rechtsträger auch zukünftig der Besteuerung mit Körperschafsteuer unterliegen. Damit solle eine Verschiebung von stillen Reserven verhindert werden.

Merke

Die Anwendung der Verschmelzungsvorschriften der §§ 11 ff. UmwStG auf eine Personengesellschaft oder natürliche Person ist bereits dem Wortlaut nach ausgeschlossen. Verschmelzungen auf eine Personengesellschaft oder eine natürliche Person unterfallen den Vorschriften der §§ 3 ff. UmwStG (Zweiter Teil).

Bei einer Verschmelzung auf eine in Deutschland unbeschränkt steuerpflichtige Körperschaft ist die Besteuerung mit Körperschaftsteuer grundsätzlich sichergestellt und damit unproblematisch. Ausgeschlossen ist die Besteuerung mit Körperschaftsteuer jedoch, wenn das Vermögen bei der übernehmenden Körperschaft (nach den Vorschriften des KStG) steuerbefreit ist.

Verbleib des deutschen Besteuerungsrechts

Nach der Verschmelzung muss sichergestellt sein, dass hinsichtlich der stillen Reserven das deutsche Besteuerungsrecht verbleibt. Der Wortlaut der Vorschrift spricht davon, dass das deutsche Besteuerungsrecht durch die Verschmelzung weder ausgeschlossen noch beschränkt sein darf.

Der Ausschluss oder Beschränkung des deutschen Besteuerungsrechts bestimmt sich nach einem „Vorher/Nachher-Vergleich“:

- Bestand vor der Umwandlung ein unbeschränktes deutsches Besteuerungsrecht, so muss ein solches auch nach der Umwandlung bestehen. Besteht nach der Umwandlung lediglich ein beschränktes deutsches Besteuerungsrecht, ist der Buchwertansatz ausgeschlossen.

- Bestand vor der Umwandlung ein beschränktes deutsches Besteuerungsrecht, so muss dieses auch nach der Umwandlung bestehen. Eine Verbesserung des Besteuerungsrechts ist unschädlich!

Merke

Erfolgt eine Verschmelzung auf eine in Deutschland unbeschränkt steuerpflichtige Körperschaft i.S.d. § 1 KStG, so ist dieses Merkmal unproblematisch und sollte in der Klausur auch nicht weiter (tiefgehender) thematisiert werden. Die Abhandlung der § 11 Abs. 2 Nr. 1 und Nr. 2 UmwStG in einem Satz reicht grundsätzlich aus.

Gegenleistung

Für die übertragenen Wirtschaftsgüter darf keine Gegenleistung – d.h. insbesondere keine Geldzahlungen – gewährt werden, außer Gesellschaftsrechte (Anteile) an dem übernehmenden Rechtsträger. Auf diesem Wege soll eine nicht besteuerte Überragung der stillen Reserven verhindert werden.

Antragspflicht

Der Ansatz unterhalb des gemeinen Werts erfolgt nur auf Antrag. Der Antrag ist durch den übertragenden Rechtsträger bei dem zuständigen Finanzamt zu stellen.

Der Antrag erfolgt durch Einreichung der steuerlichen Schlussbilanz. Der Antrag ist spätestens bis zur erstmaligen Abgabe der steuerlichen Schlussbilanz bei dem für die Besteuerung der übertragenden Körperschaft zuständigen Finanzamt zu stellen. Dies folgt aus §§ 11 Abs. 3 UmwStG i.V.m. 3 Abs. 2 S. 2 UmwStG.

Merke

§ 11 UmwStG enthält (wie auch weitere Vorschriften des UmwStG) Verweise auf vorangegangene Normen. Diese Verweise sind stets im Hinblick auf die steuerliche Beurteilung im Blick zu behalten und genau nachzuvollziehen.

Sonderfall: Abwärtsverschmelzung

Merke

Bei einer Abwärtsverschmelzung wird die Muttergesellschaft auf ihre Tochtergesellschaft verschmolzen und geht im Zuge der Verschmelzung in dieser auf.

Damit stellt sich die Frage, wie mit den Anteilen der Muttergesellschaft an der Tochtergesellschaft umzugehen ist.

Gem. § 11 Abs. 2 S. 2 UmwStG sind diese Anteile in der steuerlichen Schlussbilanz der Muttergesellschaft mindestens mit dem Buchwert, erhöht um die in früheren Jahren vorgenommenen Abschreibungen sowie erhöht um die steuerwirksamen Abzüge nach § 6b EStG und ähnliche Abzüge, höchstens jedoch mit dem gemeinen Wert anzusetzen. Dies hat zur Folge, dass sich insoweit der laufende Gewinn der Muttergesellschaft um die vorgenommenen Korrekturen erhöht.

Hinweis

Die Abwärtsverschmelzung führt auf Ebene der Tochtergesellschaft nicht zu einem Durchgangserwerb eigener Anteile (die dann an die Anteilseigner der Muttergesellschaft weitergereicht werden)!

Für den Buchwertansatz der Anteile an der Tochtergesellschaft gelten die allgemeinen Voraussetzungen des § 11 Abs. 2 UmwStG.

Bewertungszeitpunkt und steuerlicher Rückwirkungszeitraum

Die Bewertung der zu übertragenden Vermögensgegenstände (die Ermittlung des gemeinen Werts) erfolgt zum steuerlichen Übertragungsstichtag.

Je nach Wahl des steuerlichen Übertragungsstichtags ergibt sich ein steuerlicher Rückwirkungszeitraum gem. § 2 Abs. 1 UmwStG. In diesem Rückwirkungszeitraum sind dem übernehmenden Rechtsträger (für ertragsteuerliche und gewerbesteuerliche Zwecke) bereits die Wirtschaftsgüter sowie die hieraus resultierenden Einkünfte zuzurechnen. Auf die Ausführungen zu § 2 UmwStG wird hingewiesen!

Ebene des übernehmenden Rechtsträgers bei Verschmelzung

Grundsatz: Wertverknüpfung

Der übernehmende Rechtsträger hat gem. § 12 Abs. 1 S. 1 UmwStG die Wertansätze aus der steuerlichen Schlussbilanz des übertragenden Rechtsträgers zu übernehmen. Der übernehmende Rechtsträger ist damit an die von dem übertragenden Rechtsträger getroffene Entscheidung (i.S.d. § 11 UmwStG) gebunden.

- Setzt der übertragende Rechtsträger die Buchwerte oder Zwischenwerte an, so hat der übernehmende Rechtsträger diese ebenfalls anzusetzen.

- Setzt der übertragende Rechtsträger die gemeinen Werte an, so gilt dies ebenfalls für den übernehmenden Rechtsträger.

Hält der übernehmende Rechtsträger Anteile an der übertragenden Körperschaft so sind diese gem. § 12 Abs. 1 S. 2 UmwStG i.V.m.§ 4 Abs. 1 S. 2 UmwStG mit dem Buchwert anzusetzen, erhöht um die Abschreibungen und Abzüge i.S.d. § 6b EStG sowie ähnliche Abzüge, die in früheren Jahren steuerwirksam vorgenommen wurden. Der Wertansatz der Anteile erfolgt jedoch höchstens mit dem gemeinen Wert.

Ergibt sich in Folge des korrigierten Wertansatzes der Anteile am übernehmenden Rechtsträger ein Gewinn, so sind auf diesen gem. §§ 12 Abs. 1 S. 2 UmwStG i.V.m. 4 Abs. 1 S. 3 UmwStG die Vorschriften des § 8b Abs. 2 S. 4 und S. 5 KStG sowie des § 3 Nr. 40 S. 1 a) S. 2 und S. 3 EStG anzuwenden.

Merke

§ 12 UmwStG enthält einige Verweise auf die vorangegangenen Vorschriften. Diese Verweise sind für die Prüfung der steuerlichen Konsequenzen stets im Blick zu behalten.

Übernahmeergebnis

Gem. § 12 Abs. 2 S. 1 UmwStG bleibt bei der übernehmenden Körperschaft ein Gewinn oder Verlust außer Ansatz.

Methode

Dieser berechnet sich als Differenzbetrag zwischen dem Buchwert der Anteile am übertragenden Rechtsträger und dem gemeinen Wert, mit dem die Vermögensgegenstände zu ermitteln sind – abzüglich der Kosten für die Vermögensübertragung

Das Übernahmeergebnis ist mit Ablauf des steuerlichen Übertragungsstichtags zu ermitteln.

Merke

Das Übernahmeergebnis i.S.d. § 12 Abs. 2 S. 1 UmwStG ist bei jeder Verschmelzung zu ermitteln; unabhängig davon, ob eine Beteiligung an der übertragenden Körperschaft besteht.

Für den Fall der Aufwärtsverschmelzung (= Verschmelzung der Tochtergesellschaft auf ihre Muttergesellschaft) enthält § 12 Abs. 2 S. 2 UmwStG eine Sonderregelung. Gem. § 12 Abs. 2 S. 2 UmwStG findet die Vorschrift des § 8b KStG Anwendung, soweit der Gewinn i.S.d. § 12 Abs. 2 S. 1 UmwStG (abzüglich der anteilig darauf entfallenden Kosten für den Vermögensübergang) dem Anteil der übernehmenden Körperschaft an der übertragenden Körperschaft entspricht.

Wurden die Anteile am übertragenden Rechtsträger nach dem steuerlichen Übertragungsstichtag angeschafft (oder findet der übernehmende Rechtsträger einen Anteilseigner ab), so ist der Gewinn so zu ermitteln, als wären die Anteile am steuerlichen Übertragungsstichtag angeschafft worden. § 5 Abs. 1 UmwStG gilt entsprechend (§ 12 Abs. 2 S. 3 UmwStG).

Fußstapfentheorie/Rechtsnachfolge

Gem. § 12 Abs. 3 UmwStG tritt der übernehmende Rechtsträger in die steuerliche Rechtsstellung der übertragenden Körperschaft ein. Der übernehmende Rechtsträger führt damit die Rechtsstellung des übertragenden Rechtsträgers fort. Dies gilt bspw. im Hinblick auf Abschreibungen; der übernehmende Rechtsträger ist grundsätzlich an die Höhe der Abschreibungsraten sowie die gewählte Abschreibungsdauer gebunden (Bindung dem Grunde und der Höhe nach).

Merke

Unterschiede können sich aber dann ergeben, wenn eine Teilaufstockung durch einen Zwischenwertansatz erfolgte, da sich dann eine Veränderung in der Bemessungsgrundlage ergibt.

§ 4 Abs. 1 S. 2 und S. 3 UmwStG gelten gem. § 12 Abs. 3 2. HS UmwStG entsprechend. Verrechenbare Verluste und Verlustvorträge gehen nicht mit auf den übernehmenden Rechtsträger über. Zudem ist die Dauer der Zugehörigkeit eines Wirtschaftsgutes zum Betriebsvermögen des übertragenden Rechtsträgers auch dem übernehmenden Rechtsträger zuzurechnen, soweit dies für die steuerliche Beurteilung bedeutsam ist.

Sonderregelung: Gewinn aus der Vereinigung von Forderungen und Verbindlichkeiten

Ergibt sich auf Ebene der übernehmenden Körperschaft in Folge des Vermögensübergangs ein Gewinn der auf der Vereinigung von Forderungen und Verbindlichkeiten (Konfusion) basiert, so ist auf diesen Gewinn § 6 UmwStG sinngemäß anzuwenden, soweit die übernehmende Körperschaft an der übertragenden Körperschaft beteiligt ist bzw. beteiligt gewesen ist (§ 12 Abs. 4 UmwStG).

Der übernehmende Rechtsträger darf eine steuerliche Rücklage gem. § 6 UmwStG bilden, die dann entsprechend aufzulösen ist (vgl. dazu die Ausführungen zu § 6 UmwStG).

Bewertungsstichtag/steuerlicher Rückwirkungszeitraum

Die Bewertung des Vermögens erfolgt zum Ablauf des steuerlichen Übertragungsstichtags. Mit Ablauf des steuerlichen Übertragungsstichtags gelten die Rechtsfolgen des § 2 UmwStG für den steuerlichen Rückwirkungszeitraum. Dem übernehmenden Rechtsträger ist ab diesem Zeitpunkt das Einkommen und Vermögen des übertragenden Rechtsträgers zuzurechnen.

Sonderregelung: Übertragung in den nicht steuerpflichtigen oder steuerbefreiten Bereich

Erfolgt eine Vermögensübertragung in den nicht steuerpflichtigen oder steuerbefreiten Bereich der übernehmenden Körperschaft, wird dieser das in der Steuerbilanz ausgewiesene Eigenkapital abzüglich des Bestands des steuerlichen Eigenkapitals nach § 27 KStG zugewiesen. Der Zufluss unterliegt der Besteuerung gem. § 20 Abs. 1 Nr. 1 EStG. Dies ergibt sich aus § 12 Abs. 5 UmwStG.

Ebene der Anteilseigner bei Verschmelzung

Grundsatz: Ansatz zum gemeinen Wert

Die Anteilseigner an der übertragenden Körperschaft erhalten im Zuge der Verschmelzung Anteile an der übernehmenden Körperschaft. Damit findet auf Ebene der Anteilseigner ein Austausch ihrer Anteile statt. Dieser Tausch führt grundsätzlich (allgemeine Grundsätze) zu einem steuerlich relevanten (Veräußerungs-)Vorgang.

§ 13 UmwStG gibt für diesen Tauschvorgang besondere Bewertungsgrundsätze vor. Die Anwendung von § 13 UmwStG ist unabhängig von der Wahl des Wertansatzes auf Ebene der übertragenden Körperschaft i.S.d. § 11 UmwStG.

Merke

Im Fall einer Aufwärtsverschmelzung findet § 13 UmwStG keine Anwendung, soweit die übernehmende Gesellschaft an der übertragenden Gesellschaft beteiligt ist, siehe Tz. 13.01 UmwStE. Für den Fall der Abwärtsverschmelzung ist Tz. 11.19 UmwStE zu beachten!

§ 13 UmwStG findet nur Anwendung auf Anteile, die sich im Betriebsvermögen befinden und Anteile i.S.d. § 17 EStG. Für alle anderen Anteile ist § 20 Abs. 4a S. 1 und S. 2 EStG anzuwenden.

Merke

Die Vorschrift des § 20 Abs. 4a EStG wird oftmals vergessen! Dabei handelt es sich um die „Grundvorschrift“, die durch die Sondervorschriften des UmwStG verdrängt wird. § 20 Abs. 4a EStG ist stets bei Verschmelzungen i.S.d. § 13 UmwStG zu prüfen und auch beim Anteilstausch i.S.d. § 21 UmwStG.

Gem. § 13 Abs. 1 UmwStG gelten die Anteile an der übertragenden Körperschaft als zum gemeinen Wert veräußert und die an ihre Stelle tretenden Anteile an der übernehmenden Körperschaft als mit diesem Wert angeschafft. Der Austausch der Anteile führt hiermit zu einem veräußerungsgleichen Vorgang, wenngleich es sich nur um eine fiktive Veräußerung handelt. Als Veräußerungspreis ist der gemeine Wert der Anteile anzusetzen.

Der Gewinn ergibt sich als Unterschiedsbetrag zwischen den Anschaffungskosten für die Anteile am übertragenden Rechtsträger und deren gemeinen Wert im Zeitpunkt des Vermögensübergangs.

Die Anschaffungskosten für die Anteile am übernehmenden Rechtsträger entsprechen dem gemeinen Wert der Anteile am übertragenden Rechtsträger.

Ausnahme: Buchwertansatz

Vom Grundsatz des Ansatzes des gemeinen Wertes besteht gem. § 13 Abs. 2 S. 1 UmwStG eine Ausnahme. Demnach sind auf Antrag die Anteile an der übernehmenden Körperschaft mit dem Buchwert (oder den Anschaffungskosten) der Anteile an der übertragenden Körperschaft anzusetzen, wenn

- das deutsche Besteuerungsrecht hinsichtlich des Gewinns aus der Veräußerung der Anteile am übernehmenden Rechtsträger nicht ausgeschlossen oder beschränkt wird oder

- die EU-Mitgliedstaaten bei einer Verschmelzung den Art. 8 der FusionsRL (Richtlinie 2009/133/EG) anzuwenden haben; in diesem Fall ist der Gewinn aus der späteren Veräußerung der erworbenen Anteile ungeachtet der Bestimmungen eines DBA in der gleichen Art und Weise zu besteuern, wie die Veräußerung der Anteile an der übertragenden Körperschaft zu besteuern wäre.

Merke

Anders als § 11 Abs. 2 UmwStG lässt § 13 UmwStG nur einen Ansatz zum Buchwert oder zum gemeinen Wert zu. Ein Ansatz zum Zwischenwert ist auf Ebene des Anteilseigners ausgeschlossen.

Die Ausübung des Wahlrechts hat folgende Folgen für die Anteilseigner:

Kein Ausschluss oder Beschränkung des deutschen Besteuerungsrecht

Der Buchwertansatz kann nur dann erfolgen, wenn sichergestellt ist, dass das deutsche Besteuerungsrecht hinsichtlich des Gewinns aus den Anteilen weder ausgeschlossen noch beschränkt wird. Damit soll verhindert werden, dass im Zuge der Verschmelzung eine Verschiebung der stillen Reserven erfolgt.

Merke

Grundsätzlich betrifft die Regelung vor allem grenzüberschreitende Fallgestaltungen; im rein nationalen Kontext dürften die Voraussetzungen stets erfüllt sein, da dann eine unbeschränkte Steuerpflicht des Anteilseigners vorliegt.

Der Ausschluss bzw. die Beschränkung des deutschen Besteuerungsrechts bestimmt sich durch einen „Vorher-Nachher“-Vergleich:

- Bestand vor der Umwandlung ein unbeschränktes deutsches Besteuerungsrecht an den Anteilen, so muss dies auch nach der Umwandlung bestehen. Ist dies nicht der Fall, da bspw. nur noch ein beschränktes Besteuerungsrecht besteht oder das Besteuerungsrecht ganz ausgeschlossen ist, so ist § 13 Abs. 2 UmwStG nicht anzuwenden.

- Bestand vor der Umwandlung ein beschränktes deutsches Besteuerungsrecht an den Anteilen, so muss ein solches auch nach der Umwandlung vorliegen. Eine „Verbesserung“ des deutschen Besteuerungsrechts (bspw. nach der Umwandlung liegt ein unbeschränktes Besteuerungsrecht vor) ist ebenfalls zulässig.

Merke

In diesem Zusammenhang sind auch stets die DBA-Regelungen für die Besteuerung der Erlöse aus den Anteilen im Blick zu behalten. Hier besteht eine Schnittstelle zum internationalen Steuerrecht!

Anwendung von Art. 8 FusionsRL

Der Buchwert kann alternativ (oder) auch dann angesetzt werden, wenn die EU-Mitgliedstaaten Art. 8 FusionsRL auf die Umwandlung anwenden. In diesem Fall ist es unerheblich, ob eine Beschränkung oder ein Ausschluss des deutschen Besteuerungsrechts erfolgt.

Hinweis

Für die Praxis und auch die Klausuren spielt § 12 Abs. 2 S. 1 Nr. 2 UmwStG eher eine exotische Rolle!

Antragserfordernis

Der Buchwertansatz wird von dem jeweiligen Anteilseigner am übertragenden Rechtsträger gewählt. Der Anteilseigner muss den Buchwertansatz bei dem für ihn zuständigen Finanzamt beantragen. Der Antrag bedarf grundsätzlich keiner besonderen Form.

Hat der Anteilseigner den Buchwertantrag gestellt, so treten die Anteile am übernehmenden Rechtsträger steuerlich an die Stelle der Anteile am übertragenden Rechtsträger (§ 13 Abs. 2 S. 2 UmwStG). Es findet damit kein steuerlich relevanter Realisationsvorgang statt. Der Vorgang ist auf Ebene des Anteilseigners steuerneutral.

Gehören die Anteile an der übertragenden Körperschaft nicht zu einem Betriebsvermögen, treten gem. § 13 Abs. 2 S. 3 UmwStG an die Stelle des Buchwerts die Anschaffungskosten.

Bewertungszeitpunkt

Die Bewertung der Anteile erfolgt im Zeitpunkt der zivilrechtlichen Wirksamkeit der Umwandlung. In diesem Zeitpunkt ist auch ein etwaiger (fiktiver) Veräußerungsgewinn oder -verlust zu ermitteln.

Merke

§ 2 UmwStG (steuerliche Rückwirkung) findet auf Ebene der Anteileigner grundsätzlich keine Anwendung. Somit wird für die steuerliche Beurteilung nach den allgemeinen Regelungen an die zivilrechtlichen Vorgänge angeknüpft.

Aufspaltung, Abspaltung und Vermögensübertragung (Teilübertragung) – §§ 15, 16 UmwStG

§§ 15, 16 UmwStG enthalten Vorschriften zur steuerlichen Behandlung der Aufspaltung und Abspaltung sowie zur Vermögensübertragung (Teilübertragung). Zu differenzieren ist dabei, ob die Aufspaltung und Abspaltung auf eine Körperschaft oder eine Personengesellschaft erfolgt:

- Für die Spaltung auf eine Körperschaft gilt § 15 UmwStG. Demnach gelten die §§ 11-13 UmwStG – vorbehaltlich etwaiger Sondervorschriften in § 15 UmwStG – entsprechend.

- Für die Aufspaltung oder Abspaltung auf eine Personengesellschaft ist § 16 UmwStG anzuwenden. Demnach gelten die §§ 3-8 und 15 UmwStG entsprechend.

Es folgt eine getrennte Betrachtung der beiden Spaltungsarten.

Das Video behandelt die Grundlagen für die Spaltung von Kapitalgesellschaften. Aufbauend hierauf werden die einzelnen Themen nachfolgend vertieft.

Nach diesem Kapitel sollten folgende Themen und Begrifflichkeiten verstanden sein:

- Anwendung der §§ 11-13 UmwStG

- Tatbestandsmerkmal "Teilbetriebsvoraussetzung bei Spaltungen"

- "fiktive" Teilbetriebe, § 15 Abs. 1 S. 3 UmwStG

- 100 % Anteil an einer Kapitalgesellschaft

- Mitunternehmeranteil

- "fiktive" Teilbetriebe, § 15 Abs. 1 S. 3 UmwStG

- Rechtsfolgen bei Nichtvorliegen der Voraussetzungen des § 15 UmwStG

- Missbrauchsregelung in § 15 Abs. 2 UmwStG

- Trennung von Gesellschafterstämmen, § 15 Abs. 1 S. 5 UmwStG

- Aufteilung bzw. Untergang des übergehenden Verlustabzugs, § 15 Abs. 3 UmwStG

Spaltung auf eine Körperschaft – § 15 UmwStG

Es folgen zwei kleine Beispiele zur Auf- und Abspaltung:

Beteiligte Personen an der Spaltung sind

- der übertragende Rechtsträger,

- der übernehmenden Rechtsträger und

- die Anteilseigner am übertragenden Rechtsträger.

Merke

Zu prüfen sind die steuerlichen Folgen also stets auf drei Ebenen. Die Prüfungsebenen werden deshalb entsprechend übernommen und im Folgenden nacheinander erläutert.

Ebene des übertragenden Rechtsträgers bei Spaltung

Grundsatz: Ansatz zum gemeinen Wert

Gem. §§ 15 Abs. 1 S. 1 UmwStG i.V.m. § 11 Abs. 1 S. 1 UmwStG sind die übergehenden Wirtschaftsgüter in der steuerlichen Schlussbilanz der übertragenden Körperschaft mit dem gemeinen Wert anzusetzen. Die Aufdeckung der stillen Reserven führt bei dem übertragenden Rechtsträger zu einem steuerlichen Gewinn.

Die Aufdeckung der stillen Reserven gilt ausweislich des Wortlauts des § 11 Abs. 1 S. 1 UmwStG auch für immaterielle Wirtschaftsgüter (nicht entgeltlich erworbene und selbst geschaffene), die bisher in der Steuerbilanz nicht angesetzt wurden. Bestehen Pensionsrückstellungen, so gilt für deren Bewertung gem. § 11 Abs. 1 S. 2 UmwStG die Vorschrift des § 6a EStG.

Ausnahme: Buchwertansatz bei Teilbetriebsübertragung

Gem. § 15 Abs. 1 S. 2 UmwStG ist § 11 Abs. 2 UmwStG nur anzuwenden, wenn auf die übernehmenden Gesellschaften ein Teilbetrieb übertragen wird und im Falle der Abspaltung oder Teilübertragung bei der übertragenden Körperschaft ein Teilbetrieb verbleibt. Neben den Voraussetzungen des § 11 Abs. 2 UmwStG muss also zusätzlich noch die Voraussetzung eines Teilbetriebs erfüllt sein.

Teilbetriebserfordernis

Das Tatbestandsmerkmal des Teilbetriebs ist im UmwStG gesetzlich nicht definiert. Der Begriff ergibt sich aber aus Art. 2 j) FusionsRL.

Merke

Teilbetrieb ist die Gesamtheit der in einem Unternehmensteil einer Gesellschaft vorhandenen aktiven und passiven Wirtschaftsgüter, die in organisatorischer Hinsicht einen selbständigen Betrieb, d.h. eine aus eigenen Mitteln funktionsfähige Einheit, darstellen. Zu einem Teilbetrieb i.d.S. gehören alle funktional wesentlichen Betriebsgrundlagen und diesem Teilbetrieb nach wirtschaftlichen Zusammenhängen zuordenbare Wirtschaftsgüter. Dies können auch Anteile an einer Kapitalgesellschaft sein.

Die Teilbetriebsvoraussetzungen müssen am steuerlichen Übertragungsstichtag vorliegen. In der Praxis kann die Bestimmung des Vorliegens eines Teilbetriebs mitunter schwierig sein.

Die Spaltung setzt voraus, dass sämtliche funktional wesentlichen Betriebsgrundlagen sowie die nach wirtschaftlichen Zusammenhängen zuordenbaren Wirtschaftsgüter übertragen werden. Werden einzelne Wirtschaftsgüter zurückbehalten, die für den Teilbetrieb funktional wesentlich sind, ist eine steuerneutrale Spaltung ausgeschlossen.

Die Übertragung des wirtschaftlichen Eigentums i.S.d. § 39 Abs. 2 Nr. 1 AO reicht aus. Wirtschaftsgüter, die keine funktional wesentliche Bedeutung haben, können dem Teilbetrieb zugeordnet werden (gewillkürte Zuordnung). Sind Wirtschaftsgüter mehreren Teilbetrieben als funktional wesentliche Betriebsgrundlagen zuzurechnen, so kann eine steuerneutrale Spaltung nicht erfolgen (Spaltungshindernis).

Merke

Bei Wirtschaftsgütern – wie bspw. Grundstücken – die für mehrere Teilbetriebe eine funktional wesentliche Betriebsgrundlage bilden, ist deshalb im Vorfeld der Umwandlung stets zu prüfen, ob eine (Auf-)Teilung möglich ist.

Gem. § 15 Abs. 1 S. 3 UmwStG gilt als Teilbetrieb auch ein Mitunternehmeranteil oder die Beteiligung an einer Kapitalgesellschaft, die das gesamte Nennkapital der Gesellschaft umfasst (d.h. nur 100%-Beteiligungen). Bei der Vorschrift des § 15 Abs. 1 S. 3 UmwStG handelt es sich um eine gesetzliche Fiktion.

Merke

Wird der Teilbetrieb durch einen Mitunternehmeranteil gebildet, so ist diesem Teilbetrieb auch das (anteilige) Sonderbetriebsvermögen zuzuordnen. Dies muss bei der Spaltung zwingend mitübertragen werden. Erfolgt dies nicht, so liegen die Voraussetzungen für den Buchwertansatz nicht vor!

Bei einer 100%-Beteiligung an einer Kapitalgsellschaft stellt die Beteiligung dann keinen eigenen Teilbetrieb dar, wenn die Beteiligung selbst funktional wesentliche Betriebsgrundlage eines Teilbetriebs ist, also nur einen „Teil“ des Betriebsvermögens eines Teilbetriebs darstellt. Sie ist dann Bestandteil dieses Teilbetriebs und kann nicht gesondert als eigener Teilbetrieb übertragen werden. Ebenso können der Teilbetrieb und die Beteiligung nicht in zwei Teilbetriebe aufgeteilt werden, da ohne die Beteiligung als funktional wesentliche Betriebsgrundlage der (ursprüngliche) Teilbetrieb nicht weiter besteht.

Voraussetzungen für den Buchwertansatz

Die weiteren Voraussetzungen für den Buchwertansatz ergeben sich aus § 11 Abs. 2 UmwStG.

Hinweis

Siehe hierzu die Ausführungen zu § 11 Abs. 2 UmwStG.

Werden bei der Auf- oder Abspaltung den Anteilseignern des übertragenden Rechtsträgers oder diesen nahestehenden Personen Anteile an dem übernehmenden Rechtsträger nicht in dem Verhältnis/oder nicht mit dem ihrer Beteiligung entsprechenden Wert zugeteilt, so handelt es sich grundsätzlich um eine Vorteilszuwendung zwischen den Anteilseigern. Diese qualifiziert nicht als sonstige Gegenleistung i.S.d. § 11 Abs. 2 S. 1 Nr. 3 UmwStG!

Ausschluss des Buchwertansatzes

Sonderregelungen für Mitunternehmeranteile und Kapitalgesellschaftsbeteiligungen

Gem. § 15 Abs. 2 S. 1 UmwStG ist der Buchwertansatz gem. §§ 15 Abs. 1 S. 2 UmwStG i.V.m. § 11 Abs. 2 UmwStG für Mitunternehmeranteile und Beteiligungen i.S.d. § 15 Abs. 1 UmwStG (also die Mitunternehmeranteile und Kapitalgesellschaftsbeteiligungen, die selbst als Teilbetrieb gelten) dann ausgeschlossen, wenn sie innerhalb eines Zeitraums von drei Jahren vor dem steuerlichen Übertragungsstichtag durch Übertragung von Wirtschaftsgütern, die kein Teilbetrieb sind, erworben oder aufgestockt wurden. Durch die Vorschrift soll verhindert werden, dass eine Umgehung der Teilbetriebsvoraussetzungen des § 15 Abs. 1 S. 2 UmwStG erfolgt, bzw. sich durch Gestaltungsmaßnahmen in die Voraussetzungen hineingestaltet wird.

Hinweis

Im Vorfeld bzw. während der Planung einer steuerlichen Strukturierung sind diese Informationen beim Mandanten abzufragen bzw. im Blick zu halten, um ungewollte steuerliche Folgen zu vermeiden.

Veräußerung an außenstehende Personen oder Schaffung der Voraussetzungen für eine Veräußerung

Wird durch die Spaltung die Veräußerung an außenstehenende Personen i.S.d. § 15 Abs. 3 S. 2 UmwStG vollzogen, ist § 11 Abs. 2 UmwStG nicht anzuwenden (§ 15 Abs. 2 S. 2 UmwStG). Die Veräußerung des übertragenden Vermögens steht dem Sinn und Zweck der steuerneutralen Spaltung entgegen, die gerade die Fortsetzung des bisherigen unternehmerischen Engagements in anderer Rechtsform ermöglichen soll. Unter Veräußerung ist dabei jede Übertragung gegen Entgelt zu verstehen. Hierunter fallen auch Folgeumwandlungen.

Merke

Unentgeltliche Anteilsübertragungen (bspw. Erfolge/Erbauseinandersetzung ohne Ausgleichszahlung) sind keine schädlichen Veräußerungsvorgänge i.S.d. Vorschrift.

Der Buchwertansatz nach § 11 Abs. 2 UmwStG ist auch ausgeschlossen, wenn durch die Spaltung eine Veräußerung vorbereitet wird (§ 15 Abs. 2 S. 2 UmwStG). Davon ist gem. § 15 Abs. 2 S. 5 UmwStG auszugehen, wenn innerhalb von fünf Jahren nach dem steuerlichen Übertragungsstichtag Anteile an einer an der Spaltung beteiligten Körperschaft veräußert werden, die mehr als 20% der vor Wirksamwerden der Spaltung beteiligten Körperschaft bestehenden Anteile ausmachen.

Werden Gesellschafterstämme getrennt, so setzt die Anwendung von § 11 Abs. 2 UmwStG des Weiteren voraus, dass die Beteiligungen an der übertragenden Körperschaft mindestens fünf Jahre vor dem steuerlichen Übertragungsstichtag bestanden haben (§ 15 Abs. 2 S. 8 UmwStG). Eine Trennung von Gesellschaftern liegt vor, wenn im Fall der Aufspaltung an den übernehmenden Körperschaften und im Fall der Abspaltung an der übernehmenden Körperschaft nicht mehr alle Anteilsinhaber der übertragenden Körperschaft beteiligt sind.

Hinweis

Die Vorschrift und ihre Folgen sind bei der Planung von Umwandlungsvorgängen stets zu berücksichtigen. Abzufragen bzw. im Blick zu behalten sind sowohl etwaige vorausgegangene Umwandlungsmaßnahmen als auch zukünftig geplante Restrukturierungen. Aus beiden können sich ungewünschte steuerliche Folgen ergeben, die dann stets Auswirkungen für die Vergangenheit haben!

Werden innerhalb der Fünfjahresfrist Anteile an einer an der Spaltung beteiligten Körperschaft veräußert, so entfallen rückwirkend die Voraussetzungen für die Buchwertübertragung. Die bereits erlassenden Bescheide sind entsprechend nach § 175 Abs. 1 S. 1 Nr. 2 AO zu korrigieren (siehe § 15 Abs. 2 S. 4 2. HS UmwStG).

Verluste/Verlustvorträge

§ 15 Abs. 3 UmwStG enthält eine Sondervorschrift für die verrechenbaren Verluste, verbleibenden Verlustvorträge und nicht ausgeglichene negative Einkünfte sowie den Zinsvortrag und den EBITDA-Vortrag i.S.d. § 4h EStG. Diese mindern sich in dem Verhältnis, in dem bei Zugrundelegung des gemeinen Wertes das Vermögen auf eine andere Körperschaft übergeht.

Sonderfall: Aufteilung der Buchwerte der Anteile

Erfolgt eine Aufspaltung, so können die Anteilseigner der übertragenden Körperschaft Anteile an mehreren übernehmenden Körperschaften erhalten. Im Fall einer Abspaltung können die Anteilseigner an der übertragenden Gesellschaft auch Anteile an der übernehmenden Körperschaft erhalten. In diesem Fall sind die Anschaffungskosten bzw. Buchwerte der Anteile an der übertragenden Körperschaft aufzuteilen. Die Aufteilung kann grundsätzlich anhand des Umtauschverhältnisses (siehe Spaltungs-/Übernahmevertrag) erfolgen.

Ebene des übernehmenden Rechtsträgers bei Spaltung

Auf Ebene des übernehmenden Rechtsträgers gilt gem. §§ 15 Abs. 1 UmwStG § 12 UmwStG entsprechend. Auf die vorherigen Ausführungen wird verwiesen!

Ebene der Anteilseigner bei Spaltung

Für die Ebene der Anteilseigner gilt gem. § 15 Abs. 1 UmwStG § 13 UmwStG entsprechend. Auf die vorherigen Ausführungen wird entsprechend verwiesen!

Spaltung auf eine Personengesellschaft – § 16 UmwStG

Für die Spaltung auf eine Personengesellschaft gilt § 15 UmwStG weitestgehend entsprechend. Auf die vorherigen Ausführungen wird verwiesen.

Hinweis

Aufgrund des vorrangigen Verweises in § 16 S. 1 UmwStG auf §§ 3-8 UmwStG finden die §§ 11-13 UmwStG auf die Auf- oder Abspaltung auf eine Personengesellschaft keine Anwendung! Auch hier gilt es wieder, die genaue Verweisungskette im Gesetz nachzuvollziehen, um unnötige Fehler zu vermeiden.

Wertansatz

Die Übertragung erfolgt grundsätzlich zum gemeinen Wert (§ 3 Abs. 1 S. 1 UmwStG). § 3 Abs. 2 UmwStG (Buchwertansatz) ist auf die Übertragung auf eine Personengesellschaft entsprechend anzuwenden, wenn

- jeweils ein Teilbetrieb übergeht,

- wenn im Fall der Abspaltung das der übertragenden Körperschaft verbleibende Vermögen ebenfalls zu einem Teilbetrieb gehört und

- soweit die Missbrauchsregeln des § 15 Abs. 2 UmwStG beachtet werden.

Verlustübernahme

§ 15 Abs. 3 UmwStG ist bei der Abspaltung für die bestehenden verrechenbaren Verluste, verbleibende Verlustvorträge, nicht ausgeglichenen negativen Einkünfte und bestehenden Zins- und EBITDA-Vorträge i.S.d. § 4h EStG zu beachten.

Bei einer Aufspaltung gehen diese Beträge insgesamt ersatzlos unter.